Text: Radovan Novotný

26. 05. 2020

Osmý div světa? Bilance centrálních bank..

Centrální banky mohou nafouknout svou rozvahou do libosti. Jak se strůjcům měnové politiky zachce. Doba si to žádá, došla likvidita a nelze přece opakovat Velkou depresi. Má to ovšem háček – tak dlouho se chodí se džbánem pro vodu, až se ucho utrhne.

![]()

„Nechápu, kde centrální banky berou peníze například na nákup dluhopisů,“ zní jedna z otázek našeho čtenáře Ondry. Snaží se pochopit likviditu, tajemství dluhu skrytého za oponou. Pozastavuje se nad domnělou neomezeností financování z měšce centrální banky. Z praktického hlediska ale chápe, že nic neroste do nebes a jednou musí dojít k zúčtování.

Jak se množí peníze?

Záhadného pana Fulda, který s patřičnou pečlivostí pravidelností komentuje námi publikované články týkající se témat „tištění peněz“ a otázek kvantitativního uvolňování, aktuálně doplnil anonym. Říkejme mu Standa.

Jak Fuld, tak Standa podobnými argumenty více či méně pochopitelně a zdatně komentují, jak se centrální bankovnictví posunulo a změnilo podobu. Centrální bankéři chtějí zajišťovat a dodávat financování potřebné k fungování a chodu ekonomiky, aniž by došlo k vykolejení inflace spotřebitelských cen. O inflaci cen aktiv nejde, to už je věc druhořadá.

Standa se ve svém komentáři nejprve opírá o potřebu odlišit peníze od likvidity:

„Nové peníze vznikají tak, že někdo zajde do banky a půjčí si peníze. … Čím víc lidí a firem si půjčuje peníze od bank, tím více peněz vzniká.… Při splácení půjček ty nové peníze ale zanikají.“ Standa nám tak trochu nosí dříví do lesa, vznik a zánik peněz jsme už kdysi popsali v článku

REKLAMA

Také si přečtěte: Tajemství peněz: Jak se množí peníze?

Čím jsou financovány gigantické cizoměnové investice ČNB?

I pod článkem zabývajícím se tím, jak v soudobém bankovním systému vznikají a zanikají peníze, se tehdy v komentáři projevil tajemný pan Fuld. Vyslovil upozornění, že „Likvidita a peníze jsou odlišné entity a jejich směšování při počítání peněžní zásoby je častou školáckou chybou“.

Ano, rozlišení rozdílu mezi likviditou a penězi je pro pochopení dopadů různých forem QE na inflaci důležité. Nebudeme opakovat a odkážeme se na dřívější článek: Tajemství likvidity a dluh skrytý za oponou.

Likvidita má prostě omezené použití, je to dluh ukrytý za oponou. Pokud to tajemné instrumentárium, zbraně a nástroje, které centrální banka má, dokáže za oponou udržet, může to fungovat. Jakmile vyprchá důvěra nebo se zadrhne reálná ekonomika, pak se ukáže, kdo plaval nahý.

Kdo článek o tajemství likvidity přečte, má nakročeno k tomu, aby pochopil způsob, kterým ČNB financuje svoje devizové rezervy. S nimi se pojí cizoměnové investice, které úřad ČNB oficiálně prezentuje jako součást realizace nezávislé měnové politiky.

Gigantické devizové rezervy, aktuálně ve výši 66 % HDP, drží úřad ČNB zejména v důsledku změny režimu kurzu koruny a jejím držení na oslabené úrovni 27 CZK/EUR. Jak s tímto souvisí velká novela Zákona o ČNB, si jsou zajisté nezávislí experti představující poradní hlas legislativců vědomi.

Tak jako tak masa cizoměnových investic ČNB existuje. Ve svém důsledku taková gigantická devizová pozice ovlivňuje kurz koruny, stejně jako jeho volatilitu. Tyto rezervy nepředstavují fondy nastřádané a kumulované spořivými občany, ale byly financovány nafouknutím bilance centrální banky, inflací likvidity.

Ano, pohled a pochopení rozvah centrálních bank skýtá osmý div světa, tajemstvím likvidity skryté za oponou. Na rozdíl od jiných subjektů může centrální banka měnově-inflačně nafouknout svou rozvahu. Jak je strůjcům měnové politiky libo a jakou mají odvahu.

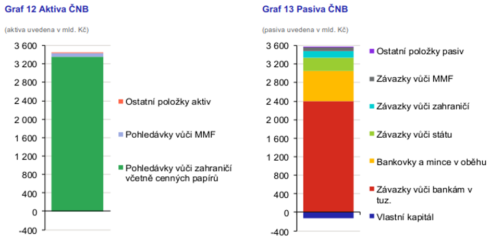

Obrázek 1: Devizové rezervy (v grafu zeleně), jsou aktiva, majetkem ČNB. Financován je emitovanou likviditou (v grafu červeně).

Zdroj : ČNB, stav k 31. 12. 2019

REKLAMA

Je bilance centrální banky omezena?

Byl jednou jeden pán tajů inovovaného centrálního bankovnictví údajně neznalý. Říkejme mu Ondra. Napsal o sobě, že je laik. Ondra se snaží pochopit, jak fungují centrální banky. Jeho zvídavost se probudila právě při čtení článku Kolik peněz centrální banky ještě natisknou?

Jak Ondra napsal v komentáři pod článkem, chtěl by objasnit několik záhad.

Jednou z otázek, které položil, je zda mohou centrální banky posílat do bank skutečně neomezenou likviditu. Stručná a jasná odpověď je, že teoreticky mohou, ovšem prakticky jsou omezeny.

Když ČNB v letech 2013 – 2017 změnila kurzový režim koruny a držela korunu oslabenou na 27 CZK/EUR (eufemisticky označované jako „kurozový závazek“), musela opakovaně proti koruně intervenovat. Půjčovala si od bank eura a platila nově vytvořenou likviditou. Ta byla v úhrnné sumě za více než 2 biliony korun. Proč se taková inflace likvidity neprojevila v inflaci spotřebitelských cen, spočívá v instrumentáriu centrálního bankovnictví. Sterilizované devizové intervence, stahování likvidity a jiná kouzla.

Nejen dluhopisy, ale i akcie

Kvantitativní uvolňování je například o skupování a financování dluhů států i firem. Strůjci měnové politiky při svém obchodování vyměnili něco za něco. Bilance centrální banky se nafoukla. Centrální banka získává aktivum, cenný papír. Stává se věřitelem a věří, že dluh bude splacen. Jde-li o akcie, nese riziko špatného hospodaření. Centrální banka se stává akcionářem, přebírá a nese riziko (úměrné objemu držených akcií), že firma zkrachuje.

Píše diskutér Anonym, že odkupy dluhopisů centrální bankou by asi byly „OK“, pokud by centrální banka kupovala „zdravé dluhopisy“. Pokud se budeme držet zdravotnické terminologie, existují dluhopisy zdravé (bonitní, prvotřídní), stejně jako dluhopisy churavé (prašivé, s vysokým výnosem). Dluhopisy také mohou onemocnět, dlužník se může dostat do situace, kdy už asi dluh ani nesplatí (padlí andělé).

V aktuální korona krizi dochází v zahraničí už i na kvantitativní uvolňování zahrnující nákupy padlých andělů, kdysi vysoce kvalitních dluhopisů. Dostalo se i na dluhopisy prašivé, u kterých se vidina splacení dluhu snadno rozplyne. Jde o dodávání likvidity, hašení požáru. Nyní se hasí, co bude dál, se uvidí později.

Ptal se čtenář Ondra, jak to bude s inflací. Jak svět bude nadále vypadat, když se centrální banky pustily do obřího financování. Budeme-li upřímní, v realitě to nikdo neví. Právě v těžkých dobách se bude ukazovat, jak byla v dobách zalitých sluncem zvládnuta realizovaná měnová a rozpočtová politika. Zda byly vytvořeny rezervy. Jaká úzká místa vznikla.

Co se týká nadměrné likvidity a související inflace, v jedné z odpovědí v diskuzi zaznělo, že nadměrné peníze nakonec zamíří do nějakých investic nebo spekulací. Je to realita, vidět to je třebas v akciích, nemovitostí, anebo bitcoinu.

Není to ovšem ani tak o investicích jako o spekulaci. V dobách stlačování úrokových sazeb a pumpování likvidity do finančního systému vznikají cenové bubliny. Leckdo ve víře v zisky nakupuje. Někdo nakupuje, protože musí.

Stejně tak lze odhadovat, že zájmu významných centrálních bank bude úrokové sazby dlouhodobě stlačovat. Firmy, státy i další dlužníci budou drženi nad vodou tím, že si berou nové půjčky. Bude se vytloukat klín klínem. Malé měny budou testovány. U států s vnějším zadlužením bude záviset na jejich schopnosti splácet. Bude hledána rovnováha, ať už přes měnový kurz, tak domácí inflaci a další proměnné.

REKLAMA

Žádný strom neroste do nebe

Když firma, která dluhopis nebo akcie emitovala, zkrachuje, centrální banka držící její cenné papíry realizuje ztrátu. Ti, kdo dluhopis nebo akcii centrální bance prodali, žádný závazek nenesou. Ztráta jde k tíži hospodaření centrální banky. Při konečném zúčtování jde o závazky bankovního systému jako celku a hodnotu aktiv v konsolidované bilanci.

To, jaký budou mít ztráty centrální banky národohospodářský význam, se ukáže v dlouhém období. Nejen v inflaci, ale i hospodářském růstu. V „zombifikaci“ ekonomiky, rostoucí potřebě státu do ekonomiky zasahovat. Projeví se to v tom, jaká bude struktura ekonomiky. Vše se odrazí v tom, do čeho se (ne)vyplatí investovat.

Ondra má spoustu otázek. Může centrální banka nakupovat akcie, prostě všechno? Pokud mu to institucionální nastavení a legislativa umožní, tak ano. Duch doby si to žádá. Pokud to nebude zakázáno a pokud bude akcie ochoten někdo prodat, proč ne. Historie se neopakuje, ale rýmuje. A zkušenosti s inovacemi využívání emisního monopolu emitenta měny nejsou příliš zářné.

Centrální banky nakupují zlato. Z jakých peněz nakupují zlato? Pokud některé centrální banky zlato nakupují, pak nákupy financují z nově vytvořené, emitované, likvidity. Chcete-li z „natištěných“ peněz.

V lecčems si Ondra sám odpovídá. Země, ze které prchá zahraniční kapitál a která je ve vnější nerovnováze, kurz měny neúprosně klesá. Inflace letí vzhůru.

To ovšem neplatí pro země eurozóny, jako je třebas Itálie. Ondra přemýšlí, zda se může Itálie zadlužovat donekonečna, když bude ECB stále nakupovat italské vládní dluhopisy. Ptá se, zda by se eurozóna, resp. jednotná měna euro mohla rozpadnout. Nevíme, uvidíme.

Co víme, je realita života. Ekonomická realita toho, že žádný strom neroste do nebe, ovšem stále platí. U snědeného krámu se zvyšují pnutí. Nastupuje politika a politikaření. Dluhy nemohou růst do nebes, proti dlužníkovi vždy stojí věřitel. Německý ústavní soud se nedávno ozval. Měnová politika Bundesbanky nemá financovat cizí státy, jakkoli je Německo součástí eurozóny.

Výhody rezervních měn

Když se to s měnovým financováním přežene a nikdo nebude chtít danou měnu držet, kouzlo likvidity skryté za oponou vyprchá. Jen hlupák by držel měnu, která pádivě ztrácí svou hodnotu nebo se zdá, že se k tomu schyluje. Vyprchá-li důvěra a ztrácí se víra v politické autority, nastává rozvrat a hyperinflace.

Podobně Ondra uvádí i zmínku o zvláštní pozici rezervní měny a ptá se, zda to souvisí s tím, co jsme označili jako tajemství kouzla likvidity za oponou. Tuší dobře. Pokud dolar je a také zůstane rezervní měnou, pak ochota držet dolary snižuje dopady inflace dolarové likvidity. Když naše centrální banka část svých cizoměnových aktiv investovala do dolarových aktiv, spolupodílí se na financování obědu zdarma.

Spojené státy jako emitent rezervní měny prostě mají svou výhodu. Podobnou výhodu by mohlo mít i euro, tedy pokud by bylo institucionálně adekvátně nastaveno. V situaci, kdy vychází najevo, že jednotná měna je svěrací kazajkou pro hospodářsky odlišné ekonomiky, bude narůstat pnutí. Pozice významu eura tak bude nejspíše slábnout.

Jak napsal Ondra, se změnou centrálního bankovnictví se rozhoduje o tom, jak bude svět nadále vypadat. Není to ale jen otázkou dnešních dnů, ke značným posunům dochází po celou dekádu. Jedno je jisté, role státu v ekonomice se bude zvyšovat. A centrální banky nejsou natolik všemocné, jak by se zdálo. Zázraky dělat neumí.

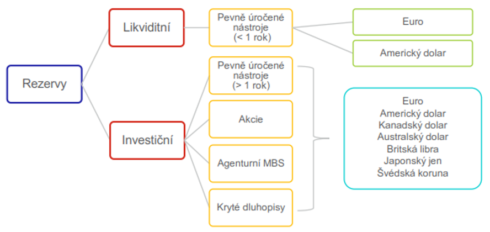

Obrázek 2: Část cizoměnových pozic centrální banky jako ústřední banky státu je označena jako „investiční“. Úřad ČNB investoval do akcií, amerických hypotečních cenných papírů (MBS), dluhopisů. Představuje největšího institucionálního investora v zemi.

Zdroj : ČNB

![]()