Společnosti Tiger Management, založena Julianem Robertsonem, v posledních letech minulého století zaznamenala jízdu jako na horské dráze. V roce 1980, kdy byla společnost založena, disponovala kapitálem 8 milionů dolarů. Na konci úspěšné éry, v roce 1998, kdy chtěl každý bohatý investor těžit ze schopností „čaroděje z Wall Street“, spravovala společnost 23 miliard dolarů a byla největším hedge fondem na světě. Již o dva roky na to však byl Robertson nucen kvůli špatným výsledkům a hromadnému úprku investorů fondy uzavřít a vyplatit zbylé investory.

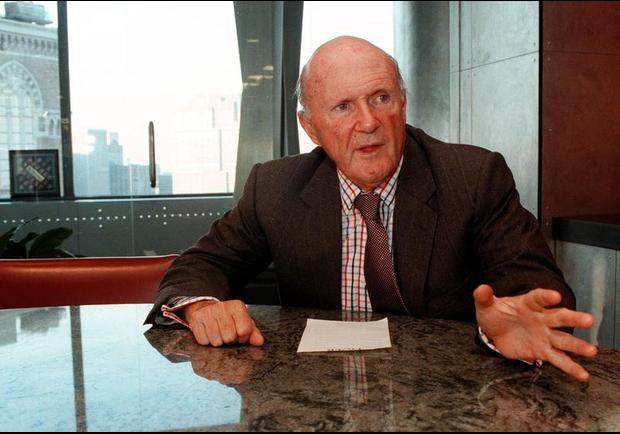

Julian H. Robertson Jr. patří mezi veterány na investičním kolbišti. Narodil se v roce 1932 v Severní Karolíně, kde také v roce 1955 získal univerzitní vzdělání. Po dvou letech, které strávil jako důstojník v námořnictvu, se přesunul do New Yorku, kde byl zaměstnán v brokerské společnosti Kidder, Peabody & Co. Po dvacetileté úspěšné kariéře se dostal až k šéfování společnosti Webster Management Corporation (pobočka K,P&Co). Po nějakém čase stráveném na Novém Zélandu, který mu hodně učaroval (dnes tam tráví mnoho času a vlastní tři nemovitosti), v roce 1980 založil vlastní společnost, v rámci níž spravoval několik hedge fondů – Tiger Management (jednotlivé podfondy nazval po kočkovitých šelmách, jako Tiger Fund, nebo Jaguar Fund apod.).

Rychlý vzestup a ještě rychlejší pád

Již po několika letech se nu podařilo dokázat, že to nebyl špatný nápad a jeho výsledky zaujaly investory. V roce 1996 již ve svých fondech spravoval více než 7,2 miliardy dolarů a investoři se do jeho fondů hrnuli ve velkém, i když minimální investice potřebná pro vstup do fondů byla 5 milionů dolarů. Na vrcholu, v roce 1998, spravovala jeho společnost majetek ve výši 23 miliard dolarů. Robertson byl hvězdou a jeho fondy vydělávaly desítky procent ročně.

Začátkem jeho konce ale byla paradoxně skutečnost, že nepodlehl davu a nemínil se podílet na nesmyslném šílenství kolem technologických akcií. Jestli to bylo nešťastným výběrem akcií, nebo přílišným riskováním a sázením všeho na jednu kartu (v roce 1998 zaznamenal fond ztrátu 2 miliard, kvůli nepovedené spekulaci na pokles japonského jenu), případně přílišným lpěním na tradičním přístupu k investování, je dnes už asi jedno. V každém případě se Robertsonovi nedařilo dosahovat kladných výnosů právě v době, kdy akciové trhy dosahovaly maxima, a ostatní investoři se nesli na vlně technologické euforie. Nakonec došlo k tomu, že majetek pod správou ve fondech společnosti Tiger Management dva za roky klesl z 23 miliard na „pouhých“ 6 miliard dolarů. Robertson se po několika neúspěšných letech rozhodl vyplatit zbývající investory a fondy v roce 2000 uzavřít. V listě investorům mimo jiné napsal, že „v racionálním prostředí naše strategie funguje dobře. Ale na iracionálním trhu, kde zisk a ocenění mají menší význam než kliknutí myší a momentum, nám logika, jak jsme zjistili, moc nepomůže.“

Mnozí jeho spolupracovníci mu vyčítali, že vládl příliš autokratickým způsobem a měl vznětlivou povahu. Při investování se řídil pravidlem, že když našel zajímavou příležitost, které věřil, byl ochoten na ní vsadit velké množství prostředků. Nejblíže se jeho styl podobá strategii long-short, při níž fondy otevírají dlouhé pozice u akcií, které považují za podhodnocené a naopak shortují ty, které jsou podle nich nadhodnocené. Podle slov Robertsona je základem „vybrat 200 nejlepších akcií, které nakoupí a také 200 nejhorších titulů, při nichž spekuluje na pokles. Když se nejhorší dvoustovce daří lépe, než té nejlepší, je vhodné se poohlédnout po jiném způsobu podnikání.“ Klasické strategie ale na euforických trzích nefungovaly a Robertson nebyl schopen a ochoten se novým podmínkám přizpůsobit.

REKLAMA

Dobrý mentor

Kromě výběru akcií je Robertson známý také schopností vybírat si schopné spolupracovníky, z nichž pak dokáže dělat schopné manažery svých vlastních fondů (říká se jim také „Tiger Cubs“). Po uzavření svých fondů Robertson nezanevřel na investování, a kromě pomoci a výchovy vlastních spolupracovníků se rozhodl pomáhat vybraným talentovaným manažerům, do jejichž fondů investoval své prostředky, resp. jim poskytl peníze při zakládání jejich fondů (těm se říká“ Tiger Seeds“).

Dnes Robertson v rámci společnosti Tiger Management investuje pouze své vlastní prostředky. Kromě toho investuje do zmiňovaných Tiger Seeds a v roce 2011 založil fond, který je určen také jiným investorům a peníze směřuje právě do šestice vybraných Tiger Seeds. To, že ani neúspěch z konce devadesátých let minulého století mu neubral nic z jeho schopností odhalovat zajímavé investiční příležitosti, dokazuje fakt, že v roce 2008 se rozhodl spekulovat na pokles hodnoty cenných papírů navázaných na nekvalitní hypotéky. Od začátku roku 2009 vzrostl jeho majetek podle magazínu Forbes z 1,3 miliard na 3,1 miliard dolarů v letošním září.

Jobs byl špatný člověk

Jeho portfolio v současnosti tvoří 43 akcií v hodnotě 653 milionů dolarů. Největší podíl tvoří tituly z oboru spotřebního zboží (30,5 %). Přes deset procent pak představují akcie z oborů průmyslu (20,1 %), financí (16,9 %) a technologií (12,8 %). Méně než desetinu portfolia pak představují akcie z oborů zdravotnictví (7,3 %), telekomunikací (3,8 %), realit (3,1 %) a energetického sektoru (2,3 %). Největšími novými přírůstky v portfoliu jsou akcie společností eBay, Time Warner, brokerské společnosti E*Trade Financial , výrobce cereálií Post Holdings, nebo Delta Airlines. Robertson také výrazně navýšil podíly společností Royal Caribbean Cruises a ratingové agentury Moody´s. Více než tři procenta v jeho portfoliu pak představují ještě akcie společností Digital Globe a Google. Posledně jmenovanou mimochodem považuje za mnohem lepší firmu, než konkurenta Apple. Jeíj akcie prodal, protože Steve Jobs byl podle něj strašný člověk, který nemohl založit společnost, která by mohla dobře fungovat v dlouhém horizontu.

Julian Robertson je důkazem, že i velmi dobrá výkonnost v několika letech nemusí být zárukou stálých a dlouho udržitelných vysokých výnosů v budoucnu. Na druhou stranu je ale nutno poznamenat, že i po špatném období ztrát a nevalných výsledků se může kvalitní investor opět dostat na výsluní a napravit svou reputaci. Jeho vliv na odvětví hedge fondů je pak určitě nezanedbatelný a schopnost, díky které dokáže kromě akcií vyhledávat (a následně jim i pomáhat) také talentované investory, je ojedinělá.

Zdroj titulního obrázku: Forbes.com

![]()