Jak vydělat na růstu po křivce K

V souvislosti s koronavirovou epidemií se často mluvilo o tzv. ekonomickém růstu ve tvaru V. Tedy o rychlém poklesu v důsledku lockdownů a následovném rychlém růstu. Pak ale přišla druhá vlna a místo jednoduchého V jsme na dvojitém W. A nebo taky ne a pohybujeme se ve tvaru písmene K.

![]()

Co je to růst po křivce K

Po křivce K se ekonomika pohybuje, pokud dochází k jasné dichotomii v ekonomickém růstu a různé sektory se zotavují z krize různou rychlostí. Nejen to, často dochází k tomu, že zatímco některé sektory ekonomiky rychle rostou, tak další prochází hlubokou recesí. Výsledkem růstu ve tvaru K je celková restrukturalizace ekonomiky a strukturální změny ekonomických sektorů.

Některé sektory totiž rostou, vyžadují stále více zdrojů a získávají stále větší podíl na celkovém HDP. Oproti tomu další sektory klesají, utlumuje se v nich činnost a stávají se stále více postradatelné. Na křivce ve tvaru K není v podstatě nic špatného. Přináší ekonomický pokrok do perspektivních oborů, zatímco se utlumují ty neperspektivní. Takovou strukturální změnou prošla světová ekonomika už několikrát, ať už při přechodu od zemědělské výroby k průmyslové a následovně ke službám nebo během strukturálních krizí v sedmdesátých letech.

Také si přečtěte: Je Merkelová blázen, nebo génius?

Jaké káčko přinesl koronavirus?

Koronavirová epidemie přinesla nejdříve výrazný ekonomický pokles. Během léta ale bylo možné pozorovat obnovení některých sektorů, příkladem může být strmý růst technologických akcií a indexu Nasdaq na americkém akciovém trhu. Stejný růst bylo možné pozorovat u podnikání, která byla připravena fungovat bez fyzického kontaktu i během státních lockdownů. Ať už eshopy nebo různé rozvážky… na lockdownu vydělal ten, kdo byl připraven fungovat online a nabídnout alternativu klasickému fyzickému podnikání.

REKLAMA

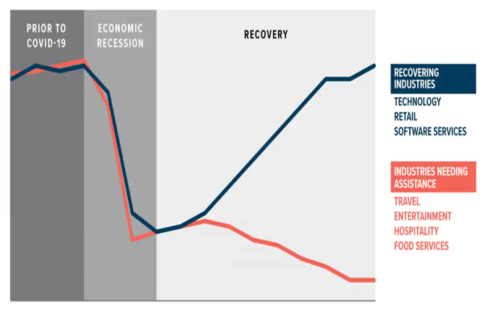

Obr: Jak vypadá růst po křivce K

Zdroj : Obchodní komora Spojených států amerických

Křivka K většinou vzniká z několika důvodů:

- jako důsledek technologické změny, která vyhovuje jen některým sektorům ekonomiky,

- může vzniknout díky fiskální a monetární politice státu, které takto podporují (systematicky či jako vedlejší efekt) jen některá odvětví

- a nebo je to důsledek ekonomického šoku, který měl různou sílu v různých sektorech ekonomiky.

Současná křivka K kombinuje jak důsledek ekonomického šoku, kdy koronavirus měl zásadní účinky na fyzicky kontaktní odvětví, zatímco ta odvětví bez fyzického kontaktu mohla prosperovat. Zároveň ale spousta podnikatelů dokázalo z této skutečnosti profitovat tak, že se technologicky přizpůsobilo. Online nástroje a technologický pokrok internetu za posledních dvacet let představují ideální prostředí pro rozvoj ve tvaru K.

Koronavirus tyto přirozené ekonomické efekty pak mohl akorát popostrčit a urychlit. Jak se ukazuje spousta podnikatelů je nyní během podzimní vlny mnohem lépe připraveno řešit své problémy online, efektivněji a rychleji než dříve před koronavirovým lockdownem. A právě do takovýchto řešení se vyplatí v současné době investovat. Zapomeňte na akcie a dluhopisy, raději se zaměřte na digitalizaci a virtuálnost svého podnikání. Kdo dokáže chytnout správnou vlnu, ten dokáže na současné krizi i K-růstu vydělat.

Při vlastním podnikání pak pamatujte na následující:

- Nebojte se své zaměstnance pořádně zaplatit. Lepší dobře zaplacený zaměstnanec, než nekvalifikovaná pracovní síla.

- Nebojte se brát začátečníky a absolventy. Ty si vzdělávejte, zaškolujte a zaučte. Kdo dokáže pracovat s nezkušenou pracovní silou, ten na tom dokáže v budoucnu vydělat.

- Zeleně certifikujte a environmentálně přizpůsobte svoje podnikání. Státy, úřady i zákazníci se stále více povezou na zelené vlně.

- Zapomeňte na levný just-in-time model. Specializujte, dodejte svému podnikání maximální přidanou hodnotu a také maximální marži. Zelené podnikání s nápadem bude placeno zlatem.

- Nespoléhejte na globalizaci a na levné dodávky z Číny. Místně orientované podnikání si získává stále větší podporu zákazníků.

- Nebojte si nechat svou práci pořádně zaplatit.

Otázkou tak je ne to, kdy se náš svět vrátí do předkovidového normálu. Ale to, jaký bude ten nový normální svět, až dojde k přesunu současného paradigmatu. Směrem k horní části písmenka K, zatímco to staré podnikání nejspíš skončí v té části dolní.

REKLAMA

Jak se růst ve tvaru K projeví na finančních trzích?

Při spravování investic na finančních trzích je pak důležité pamatovat na několik menších implikací, které právě káčkový růst přinese.

- Zvyšuje se volatilita na trzích. Růst dvěma směry přináší značnou nejistotu, navíc je otázka, jestli vůbec dokážete odhadnout tu svou akcii či investici. Je ve stoupající, či klesající části křivky?

- Nestabilita bude nejen na finančních trzích, ale i v politice či společnosti. Než změníte pravidla, musíte si vždy projít obdobím nejistot. Než se pravidla ustálí, několikrát se ještě před tím změní.

- Koronavirová krize přinesla také inflaci. V Česku se už dříve dostala přes 3% hranici díky několika různým vlivům, světově došlo ke zdražení například doručovacích služeb, což bylo přímo spojeno právě s koronavirovou krizí.

- Také si přečtěte: Porostou ceny nemovitostí do nebes?

- Antiglobalizační tendence nejspíš získaly nový impulz. Svět procházel antiglobalizačním trendem už před příchodem koronaviru z Číny. Ten navíc rozhodně nepřinesl jistotu a ochotu zemí se dále otevírat světovým trhům.

Portfolio typu 60-40 je mrtvé

Od konce devadesátých let se prosazuje poučka o 60-40 portfoliu. Tedy, že je vhodné uložit 60 % prostředků do akcií a 40 % do dluhopisů. Podíly v této poučce se často mění, dnes doporučované hodnoty jsou spíše kolem 80-20. Je ale nutno říct, že daná investiční strategie postupem času neustále ztrácí na své výnosnosti. Výnosy z vládních dluhopisů se totiž v současné době blíží nule, a nabízí tak téměř nulovou diverzifikaci a nedokáží krýt riziko akciové části investice.

V následujících letech je tak možné očekávat, že portfolia tohoto typu budou mít spíše minimální až zápornou očekávanou reálnou míru návratnosti. Záviset bude na výkonnosti akciové části portfolia. Výnosnost získáte, pokud dokážete těžit z vysoké volatility především na akciovém trhu a také z očekávané delší návratnosti investice. Pokud se budete snažit své akciové investice alokovat především v technologických oborech a v rámci indexu Nasdaq, tak je možné, že výnosnost portfolia zásadně ovlivní očekávaná regulace vlád a úřadů. A zdanění vysokých zisků těchto společností v rámci světové koordinace digitálního zdanění.

![]()