Text: Petr Zámečník

22. 08. 2018

Měnové riziko: Prokletí české koruny?

Česká koruna představuje pro české investory riziko. Nechce-li investor investovat pouze v českém rybníku, musí koruny směnit nejčastěji za eura či dolary. Výsledkem je, že i úspěšná investice může skončit špatně, když koruna posílí. Má smysl si měnové riziko zajistit? A jak je měnové riziko velké?

![]()

Čeští politici se urputně drží české koruny, která představuje část moci nad hospodářskou politikou. Jak velkou část moci, to ukázala Česká národní banka (ČNB), když v rámci měnové politiky vyhlásila kurzový závazek a intervenovala proti české koruně tak, aby ji udržela „poblíž hranice 27 Kč/EUR“.

Měnová politika nejspíš skutečně pomohla českým exportérům a byla součástí motoru nedávného hospodářského zázraku s nebývalým růstem HDP a nezaměstnaností, která nutí jít do práce i lidi, kteří o ni nestojí. Ovšem to je jen jedna strana mince vlastní měny. Druhá, ne tak příznivá, se týká investorů. Jedná se o měnové riziko.

Měnové riziko

Měnové riziko představuje riziko, že domácí měna posílí vůči měně, ve které má investor investovány své prostředky. Na počátku 21. století byl kupříkladu kurz české koruny vůči americkému dolaru na úrovni kolem 40 Kč/USD. Dnes se pohybuje řádově kolem 20 Kč/USD. To znamená, že za každý investovaný dolar v 90. letech získá dnes investor pouze polovinu investovaných korun. A je jen otázkou, zda investice tuto ztrátu dokázala překonat svým výnosem.

Jak velké je měnové riziko

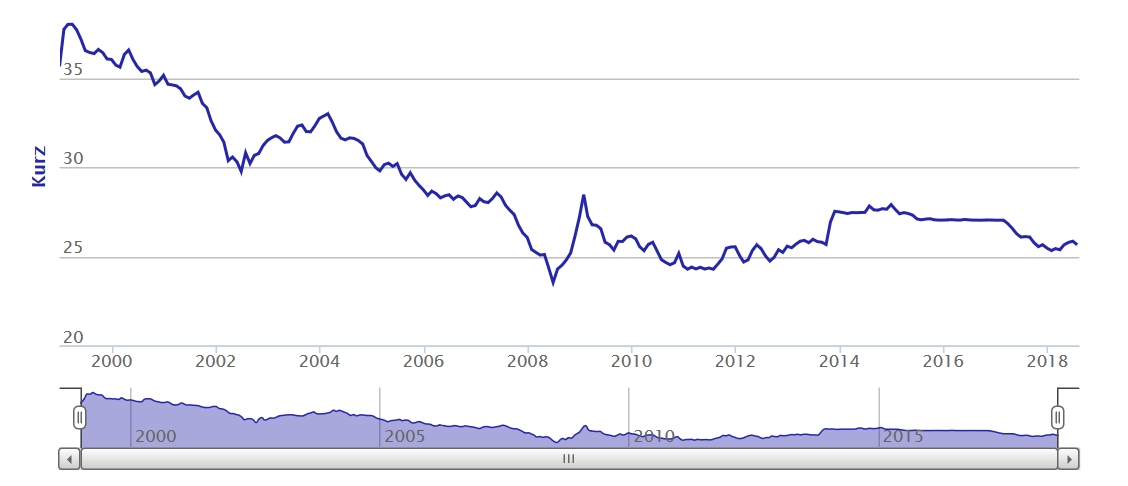

Česká koruna dlouhodobě posiluje. To znamená, že investice v zahraničních měnách dlouhodobě ztrácejí. Jsou ovšem i období, kdy toto neplatí. Nedávným z nich byly intervence ČNB proti koruně, kdy centrální banka oslabila českou měnu ze dne na den přibližně z 25,50 Kč/EUR na 27 Kč/EUR. Není to ale jediný případ. Kupříkladu v červenci 2008 se kurz koruny pohyboval kolem 23,50 Kč/EUR, aby po pádu banky Lehman Brothers a rozhoření finanční krize propadl ke 28,50 Kč/EUR.

Měnové riziko české koruny je mírněno vysokou navázaností na euro zejména prostřednictvím německé ekonomiky, kam putuje většina českého exportu. Má-li problém euro vůči americkému dolaru, zpravidla se česká koruna drží eura a vůči dolaru oslabuje také.

REKLAMA

Naopak měnové riziko české koruny zvyšuje příslušnost k zemím střední a východní Evropy, které jsou zejména americkými investory považovány za rozvíjející se trhy. Má-li tak problémy Turecko a oslabuje-li turecká lira, vyprodávají američtí investoři investice napříč všemi rozvíjejícími se trhy – včetně Česka. Navíc Czechia (Česko) a Chechnya (Čečensko) vypadá podobně, a tak jakékoli negativní zprávy o Rusku dopadají (ve větší či menší míře) i na českou korunu.

Měnové riziko a euro

Česká koruna dlouhodobě konvertuje vůči euru stejně, jako se přibližuje česká ekonomika ekonomice západní Evropy, resp. zemím eurozóny. Toto je důvod, proč Češi chtějí držet českou korunu (se silnějším kurzem budeme vůči západním zemím bohatší) a proč také upřednostňují měnové zajištění svých investic (bude-li posilování koruny pokračovat, zahraniční investice budou ztrácet).

Ve skutečnosti ale již 10 let ke konvergenci a posilování koruny nedochází. V posledních 10 letech se koruna, až na období intervencí ČNB a turbulentní doby kolem začátku finanční krize, drží kolem kurzu 25 Kč/EUR s odchylkami menšími než 1 Kč oběma směry.

Graf 1: Vývoj kurzu české koruny vůči euru

Zdroj: ČNB

REKLAMA

Relativní stabilita české koruny v posledních letech samozřejmě není zárukou, že se posilování opět nevrátí. Moc důvodů k výraznému posílení ale nemá. Naopak. Obchodní válka rozpoutaná americkým prezidentem Donaldem Trumpem dopadá především na rozvíjející se trhy a ty se vezou i na vlně potíží turecké ekonomiky v čele s autoritářským prezidentem Recep Tayyip Erdoganem, který mluví i do měnové politiky centrální banky. A s rozvíjejícími se trhy se veze i Česko.

Navíc intervencemi proti české koruně ČNB vytiskla enormní množství peněz, které „skoupili“ zejména zahraniční spekulanti očekávající posílení koruny. A když koruna posílí na jejich ziskovou úroveň, koruny prodávají – a intervenují tak proti české koruně místo centrální banky.

Měnové riziko a americký dolar

Hlavní investiční doménou jsou Spojené státy. Největší díl zahraničních investic českých investorů plyne do Severní Ameriky, a tak je pro ně mnohem zásadnější měnové riziko amerického dolaru než eura. Ovšem ani zde to s posilováním koruny není tak žhavé.

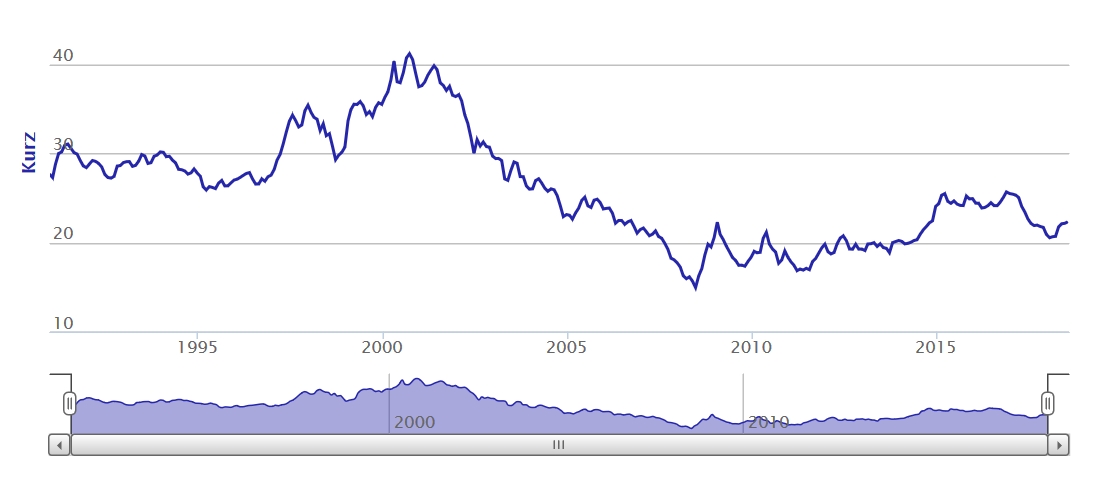

V první polovině 90. letech 20. století se kurz koruny vůči dolaru pohyboval převážně pod 30 Kč/USD a posiloval. Pak nastal zlom, bankovní krize v Česku a další problémy české ekonomiky a obrátil se i směr vývoje amerického dolaru. Do října roku 2000 americký dolar posílil (česká koruna oslabila) až nad 41 Kč/USD. Kdo investoval ještě v roce 1997 do amerických aktiv tak za tři roky vydělal třetinu hodnoty jen na kurzovém pohybu.

Posilování české koruny vůči americkému dolaru ovšem následovalo a nabralo rychlý spád. Do července 2008, tedy před začátkem finanční krize, česká koruna posílila pod 15 Kč/USD. Za přibližně 8 let tak dolar a dolaroví investoři ztratili přes 60 % hodnoty. Zejména z tohoto pohybu se zrodil odpor vůči měnovému riziku.

REKLAMA

Graf 1: Vývoj kurzu české koruny vůči americkému dolaru

Zdroj: ČNB

Ovšem ani vůči dolaru česká koruna neposilovala věčně. Naopak po finanční krizi i bez ohledu na intervence ČNB stabilně koruna oslabuje. Opět to neznamená, že se tento trend nezvrátí a nezačne znovu posilovat. Pouze to ukazuje, že měnové riziko v posledních 10 letech nahrává českých investorům a jen pohyb české koruny za uplynulou dekádu přidal přibližně 50 % výnosu k dolarovým investicím.

Měnové riziko a zajištění

Obecně se měnové riziko zajišťovat nevyplácí u dlouhodobých investic. Důvodem je především cena měnového zajištění. Pokud je vůči kurzovému riziku zajištěn podílový fond, který má díky objemu spravovaných prostředků možnost dosáhnout na levnější nástroje, i tak přijde zajištění přibližně na 1 % ročně. U dlouhodobých investic přitom o výsledku rozhodují častěji náklady investice než cokoli jiného.

U krátkodobých investic naopak měnové riziko hraje významnou roli. Díky ukončení intervencí ČNB proti české koruně kupříkladu v loňském roce posílila česká koruna vůči euru o téměř 5,5 % a vůči americkému dolaru téměř o 17 %. Toto jsou ale mimořádné výkyvy způsobené měnovou politikou centrální banky.

Poznáte měnově zajištěnou investici?

Zda je investice, nejčastěji podílový fond, měnově zajištěna, není tak jednoduché poznat. Investice se prodávají v různých měnách – a měna zúčtování je uvedena u názvu fondu. Ovšem skutečnost, že je investice vedena, účtována a zúčtovávána v českých korunách, neznamená, že je také měnově zajištěna.

Informaci o měnovém zajištění podílového fondu je potřeba hledat ve statutu fondu nebo v letáku fondu. Je-li u fondu uvedeno „je měnově zajištěn do české koruny“ či podobná formulace, není třeba dál řešit měnové riziko. Často bývá uvedeno, jak velká část portfolia je měnově zajištěna – např. 80 %.

Chce-li si drobný investor sám zajistit měnové riziko, může. Jsou pro to vytvořeny nástroje a některé banky je nabízejí a prodávají. Ovšem v takovém případě je základem si zjistit, jaké měny je třeba zajistit. Jedná-li se např. o fond vedený v amerických dolarech, který investuje na rozvíjejících se trzích, nemá smysl zajišťovat se proti pohybu amerického dolaru. Ten slouží jen jako zúčtovací jednotka. Rozhodující je regionální složení fondu, tedy v jakých měnách skutečně investuje. A samozřejmě je třeba zjistit, zda není náhodou již zajištěný do amerického dolaru pro americké investory…

![]()