V současné době se podílové fondy těší rostoucí oblibě, s čímž souvisí i rostoucí objem investovaných prostředků do OPF. Česká veřejnost začíná pomalu objevovat tento investiční nástroj a začíná ho poznávat.

Ještě před několika lety bylo slovo fond téměř sprostým slovem. Tato situace se mění a lidé začínají zapomínat na minulost a pomalu vstřebávají, že dnešní otevřené podílové fondy jsou něco zcela jiného. Důvěru si fondy získávají velmi pomalu, ale oblíbenost těchto investičních nástrojů je podporována zejména posledními roky, kdy akcie, fondy a celý finanční trh velmi rychle rostl.

Pro ilustraci rostoucí oblíbenosti fondů uvádím tabulku vyjadřující růst investovaných prostředků do domácích a zahraničních fondů od roku 2002.

Vidíme výrazně růstovou tendenci a pozitivní je, že v posledních letech výrazně roste i objem investovaných peněz do zahraničních fondů, z čehož lze usuzovat, že prostředky jsou postupně realokovány z korunových fondů peněžního trhu do fondů cizoměnových. Tento trend naznačuje pozvolnou a postupnou změnu rizikového profilu českých nezkušených investorů.

REKLAMA

Rozlišujeme 7 základních typů OPF:

- Fondy peněžního trhu

- Fondy dluhopisové

- Fondy smíšené

- Fondy akciové

- Fondy fondů

- Fondy nemovitostní

- Fondy zajištěné

Opět pro lepší přiblížení situace v ČR uvádím procentuální rozložení aktiv do jednotlivých fondů.

Graf 2: Rozložení aktiv v jednotlivých fondech

Z grafu je patrné, že převažují konzervativní formy investování, což se ale postupně mění. Fondy peněžního trhu, zajištěné fondy a fondy dluhopisové tvoří celých 66,2%.

Konstrukce OPF

Obdoby dnešních uzavřených podílových fondů vznikly už v druhé polovině 19. století v Anglii a první otevřený podílový fond vznikl v roce 1924 v Bostonu. Svou charakteristikou se Massachusetts Investors Trust velmi podobal dnešním fondům. Již v té době bylo základním smyslem fondů seskupit prostředky drobných investorů a nabídnout jim tak podobné podmínky pro investování, jako institucionálním investorům. Tento princip je základním smyslem OPF dodnes.

Činnost OPF dnes reguluje několik zákonů. Těmi základními je zákon č. 189/2004 Sb., o kolektivním investování, zákon č. 248/1992 Sb. o investičních společnostech a investičních fondech ve znění pozdějších novel, a zákon č. 256/2004 Sb., o podnikání na kapitálovém trhu.

Otevřený podílový fond zakládá a spravuje investiční společnost. Fond jako takový nemá právní subjektivitu. Majetek investiční společnosti a podílového fondu je striktně oddělen.

Fond emituje podílové listy.

Investoři tedy zasílají své prostředky na účet depozitáře fondu. Portfolio manažer, což je osoba zodpovědná za výběr konkrétních aktiv, za tyto peníze nakupuje investiční nástroje a aktiva dle zaměření fondu, s omezeními, které mu určuje statut fondu a zákon. Investice provádí dle svého nejlepšího uvážení, protože výběr by měl zaručovat co nejvyšší možný výnos.

S OPF jsou samozřejmě spojeny i poplatky, které můžeme rozdělit do tří skupin: vstupní, správcovský a výstupní poplatek.

Vstupní poplatek existuje u většiny fondů a je strháván hned na začátku investice. Zahrnuje uhrazení získatelské provize pro zprostředkovatele a administrativní náklady investiční společnosti. Poplatek je vyjádřen procentně a pohybuje se řádově od 0,5 % až do 6 % dle typu fondu. Platí, že čím je fond rizikovější a s větším potenciálem zisku, tím větší jsou i poplatky.

REKLAMA

Správcovský poplatek vyjadřuje platbu investiční společnosti za správu a výběr aktiv. Je to určitá odměna společnosti a portfolio manažerovi za jeho práci a know-how. Poplatek se pohybuje v mezích od 0,5 % do 2 %. Tento poplatek je klientovi odečten od výnosu portfolia, takže uváděné zhodnocení fondu bývá o tento poplatek již očištěno a klient ho přímo nevidí, ale paradoxně právě tento poplatek tvoří největší nákladovou položku fondu.

Výstupní poplatek fondy účtují již velmi sporadicky v případě, kdy dochází k výstupu investora z fondu. Fondy s tímto poplatkem ještě existují, ale jsou zastoupeny v drtivé menšině.

Ovšem pro investora nejzajímavějším ukazatelem nákladovosti je TER (total expense ratio), který vyjadřuje celkovou nákladovost daného fondu, jsou v něm tedy zohledněny všechny náklady. (Propočet ukazatele uvedu v připravovaném článku týkajícím se life-cycle programů.)

OPF také musí ze zákona vytvářet likviditu podílových listů, takže je povinný od svých investorů kdykoliv odkoupit podílové listy a vyplatit peníze, čímž je likvidita zaručena.

Do fondů lze investovat pravidelně nebo jednorázově. Částka u pravidelných investic začíná už na 500 Kč/měsíčně. V rámci jednorázových se jedná o první investici v částkách kolem 3 000 Kč, následná jednorázová investice bývá i nižší (minimální výše investice se liší podle správce a rozdíly můžou být výrazné).

Nevýhody OPF

Nedostatků OPF by se našlo poměrně dost, hlavně v závislosti na úhlu pohledu. My se budeme na nedostatky dívat z pohledu drobného investora, který má minimální kapitál pro investici a je schopný nést investiční riziko spojené s daným fondem.

První nevýhodou OPF je jejich nákladovost. Investici do OPF lze díky vstupním poplatkům používat téměř pouze pro metodu „kup a drž“. Jelikož po nákupu (na příklad akciového fondu) jsme rázem -5 % a musíme počkat, až fond vydělá alespoň tuto hodnotu, abychom nerealizovali ztrátu. Navíc se k tomu připojuje časový test, tzn. že pokud není fond nakoupen po dobu delší než 6 měsíců, je výnos daněn 15 %. Tato omezení investory výrazně omezují v aktivním přístupu k investicím.

Ovšem pokud investujeme na dlouhou dobu a díky pravidelným investicím průměrujeme nákupní kurz, tato relativní nevýhoda se nám trochu zmenšuje.

Nicméně pořád zde zůstává položka management fee, tedy poplatek za správu, který nám poměrně výrazně snižuje výsledné zhodnocení prostředků. Hlavní problém tohoto poplatku vidím v poměru cena/výkon. Tento poplatek je placen za péči, znalosti a starost portfolio manažera. Ovšem z historického hlediska jen velmi málo fondů dokáže dlouhodobě překonávat svůj benchmark (srovnávací index, který není aktivně řízen a nemá tedy zvýšené náklady na správu; fond by tedy měl z principu aktivní správy benchmark překonávat), a proto je nutné velmi dobře vážit výběr konkrétního fondu, což není vůbec jednoduché.

Další nevýhodou pro nezkušeného investora může být problémem výběru konkrétního fondu a sestavení portfolia.

Z jiných nevýhod bych ještě zmínil nepojištění vkladů. A pro konzervativní klienty může být problémem negarantované zhodnocení, což se ale nedá považovat za nevýhodu OPF jako produktu (krom toho jsou k dispozici i fondy s garantovaným zhodnocením).

Nevýhod najdeme jistě více, záleží, z jakého úhlu pohledu se na ně budeme dívat.

REKLAMA

Výhody OPF

První výhoda vyplývá z důvodů, proč fondy vznikly. Klienti podílových fondů dosáhnou na velmi zajímavé investiční nástroje a můžou se podílet na růstu cen různých podkladových aktiv už s velmi malým kapitálem. Jelikož lze investovat již od 500 Kč, investovat může de facto kdokoliv a tím využít zajímavé možnosti zhodnocení vkladů díky výnosům z výnosů.

S první výhodou jde ruku v ruce i následující, a to diverzifikace. Správná a dostatečná diverzifikace je základem každého finančního portfolia. Díky fondům můžeme dosáhnout diverzifikaci i v rámci výběru jednotlivých sektorů, oblastí, států, měn a tak dále. Vysokou diverzifikací dosáhneme snížení tržního rizika.

Majetek investorů je jasně oddělen od majetku společnosti, a tím nedochází k problémům, které vznikají na příklad u penzijních fondů.

Dále je to daňový test. Jestliže jsou cenné papíry drženy déle než 6 měsíců, výnosy z těchto aktiv nepodléhají žádným daním (na rozdíl od IŽP, KŽP, PP, …).

Investované peníze jsou vždy likvidní a jednoduše dosažitelné. V případě potřeby může mít klient peníze na účtu během týdne. Fond musí jeho podílové listy vždy odkoupit, stejně tak lze kdykoliv realizovat nákup podílových listů, bez jakýchkoliv omezení.

Informovanost. OPF jsou povinné dodržovat informovanost a poskytovat informace dle zákona. Nemůže tak docházet k problémům jako u životních pojištění.

Použití OPF

Využití otevřených podílových fondů je opravdu široké. Primárně jsou samozřejmě určeny k investování a zhodnocování vložených prostředků. Výhody a nevýhody jsem již představil, takže nyní bych uvedl několik zásadních informací, týkajících se jejich konkrétní aplikace v rámci spoření pro retailovou klientelu.

Velká část české populace má velmi slabé povědomí o financování, investování a správě rodinných peněz. Pakliže bych to měl uvést narovinu, troufám si říci, že většina Čechů je finančně negramotná. Tato chyba, která vzniká zanedbanou výukou financí již na střední a základní škole, způsobuje, že velká většina střadatelů dokáže pochopit pouze produkty jako je penzijní připojištění nebo stavební spoření. Lidé je mají rádi, ale nevidí, že jim na dlouhé době nepřináší kýžený výsledek, jinými slovy, že oportunitní náklady můžou být velmi výrazné.

Stavební spoření a penzijní připojištění je pro nezkušené investory velmi dobře akceptovatelné, protože nejsou rizikové, neexistuje riziko nominálního prodělku. U OPF, zvláště pak v případě akciových fondů, toto riziko existuje. Jedním ze základních ekonomických předpokladů investora je, že preferuje co největší zisk při co nejmenším riziku.

Kombinace těchto skutečností vyvolává u velké části populace strach ze ztráty vkladů a OPF nejsou příliš využívány pro dlouhodobou investici. Rád bych pomocí následujících údajů poukázal na zbytečnou přemíru strachu ze záporného zhodnocení na dlouhém horizontu, kdy dochází ke snižování volatility a tím i rizika.

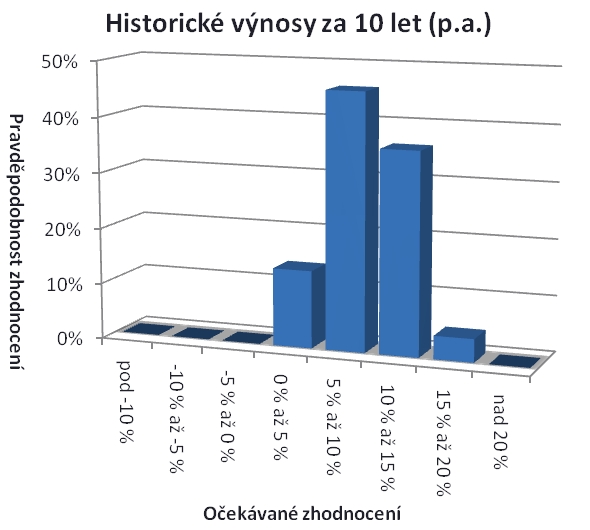

Následující grafy ukazují, jak se mění pravděpodobnost jednotlivých výnosů na různém investičním horizontu. Grafy vycházejí z historických dat zhodnocení akciových trhů, zejména v USA.

Z prvního grafu, který představuje roční periodu, je vidět, že z historického hlediska více jak 25 % jednoletých period vydělalo více než 20 % p.a. Ale také kolem 15 % těchto jednoletých období skončilo propadem 0 % až -5 %.

Z prvního grafu, který představuje roční periodu, je vidět, že z historického hlediska více jak 25 % jednoletých period vydělalo více než 20 % p.a. Ale také kolem 15 % těchto jednoletých období skončilo propadem 0 % až -5 %.

Pokud se podíváme na další graf, který vyjadřuje delší periodu, zjistíme, jak se změnily výnosy.

Na grafu, který ukazuje 3letou periodu, došlo ke změně zhodnocení. Nejvíce tříletých period skončilo s výsledným zhodnocením 10 až 15 % p.a. Pouze 3 % tříletých period skončilo výsledkem horším, než 10 % p.a., ale také pouze 4 % tříletých period skončilo výsledkem lepším než 20 % p.a. Evidentně došlo s prodloužením investičního horizontu k výraznějším změnám.

Na grafu, který ukazuje 3letou periodu, došlo ke změně zhodnocení. Nejvíce tříletých period skončilo s výsledným zhodnocením 10 až 15 % p.a. Pouze 3 % tříletých period skončilo výsledkem horším, než 10 % p.a., ale také pouze 4 % tříletých period skončilo výsledkem lepším než 20 % p.a. Evidentně došlo s prodloužením investičního horizontu k výraznějším změnám.

Následující graf zobrazuje další prodloužení periody a výsledné zhodnocení. Na pětileté periodě se již nestalo, že roční zhodnocení bylo horší než -10 % p.a. a pouze 5 % pětiletých období skončilo ztrátou do 5 % p.a. Ovšem nad 15 % p.a. vydělalo pouze 12 % pětiletých období. Nejvíce „pětiletek“ skončilo s ročním výnosem od 5 do 15 %.

Následující graf zobrazuje další prodloužení periody a výsledné zhodnocení. Na pětileté periodě se již nestalo, že roční zhodnocení bylo horší než -10 % p.a. a pouze 5 % pětiletých období skončilo ztrátou do 5 % p.a. Ovšem nad 15 % p.a. vydělalo pouze 12 % pětiletých období. Nejvíce „pětiletek“ skončilo s ročním výnosem od 5 do 15 %.

Poslední graf ukazuje desetileté období. Na desetileté periodě zatím nedošlo v historii fungování burzovních obchodů k situaci, kdy v ročním zhodnocení prodělaly. Nejvíce desetiletých period, až 44 %, skončilo s ročním výnosem 5 až 10 % a dalších 35 % desetiletí skončilo zhodnocením 10 až 15 % p.a.

Poslední graf ukazuje desetileté období. Na desetileté periodě zatím nedošlo v historii fungování burzovních obchodů k situaci, kdy v ročním zhodnocení prodělaly. Nejvíce desetiletých period, až 44 %, skončilo s ročním výnosem 5 až 10 % a dalších 35 % desetiletí skončilo zhodnocením 10 až 15 % p.a.

Z vývoje jednotlivých grafů je vidět, že čím je investiční horizont delší, tím menší je pravděpodobnost, že investice do akcií a potažmo do akciových podílových fondů, bude prodělečná.

Grafy vychází z historických dat od roku 1920 a mapují hlavně vývoj v USA. Jelikož korelace mezi americkým trhem a ostatními trhy je vysoká, lze tyto hodnoty považovat za směrodatné i pro evropské trhy.

Průměrné roční zhodnocení akcií je od roku 1920 na úrovni 11,2 %, což poměrně přesně odpovídá také výsledkům posledního grafu. Dluhopisy si od roku 1920 ročně připsaly zhodnocení 5,3 % a podobně jsou na tom i nástroje finančního trhu, které se ročně zhodnotily v průměrů o 4,2 %.

Na základě předložených dat si troufám tvrdit, že pro klienta, který si chce pravidelně spořit v řádech stokorun až tisíců, je dlouhodobá investice do OPF výnosově velmi zajímavou variantou dlouhodobého spoření. Ovšem je třeba dávat pozor na spoustu faktorů.

Jednotlivé druhy OPF je nutné optimálně kombinovat, tedy sestavit optimální portfolio, dle rizikového profilu investora. Důležitou roli v takovém využití OPF hraje investiční horizont a míra averze investora k riziku.

Samozřejmě existují i již nakombinována portfolia, která jsou sestaveny investiční společností. Často může jít i o programy určené k pravidelnému investování, které respektuji požadavky investora. Jedním z takových programů jsou life-cycle programy (programy životního cyklu), kterým se budu věnovat později.

![]()