Asi nejmenší povědomí o svých daňových povinnostech budou mít ti drobní investoři, kteří investují svoje soukromé peníze a ve svém pracovním životě jsou buď zaměstnanci nebo třeba živnostníky. Ti s ohledem na tyto důvody většinou s finančním úřadem ani nepřijdou do styku, neboť v případě zaměstnanců jim jejich daňové povinnosti většinou vypořádá zaměstnavatel jako plátce prostřednictvím ročního zúčtování. Drobným živnostníkům často vypořádává daně samostatná účetní prostřednictvím daňového přiznání.

V obou uvedených případech mohou obchody s cennými papíry zamíchat obvyklými daňovými povinnostmi.

S daněmi nemají problémy firmy, drobní investoři již velmi často

S přiznáním a řádným zdaněním příjmů z cenných papírů v jakékoli podobě asi nebudou mít problémy poplatníci investující prostředky z obchodního majetku. Ti vedou záznamní povinnost v podobě účetnictví anebo daňové evidence a každý pohyb finančních prostředků (nákup či prodej cenných papírů nebo inkaso dividendy) musí být prostřednictvím této formy evidence zaznamenáno. To mimo jiné vyplývá z obecných účetních zásad, kdy účetní jednotka je povinna vést všechny transakce, které uskutečnila během svého trvání.

Poplatníci investující v rámci podnikání sice nejsou vázáni Zákonem o účetnictví a příslušnými účetními postupy, ale musí vést záznamní povinnost v takové formě, aby bylo možné objektivně stanovit základ daně a vypočítat daň. Jinými slovy v případě neporušení těchto postupů musí výnosy z cenných papírů zaznamenat a prostřednictvím daňového přiznání je i zdaňovat. V tom asi nebude problém a jsem přesvědčen, že tito investoři budou mít svoje daňové povinnosti v pořádku. Co ale ti malí?

Investice do cenných papírů vám mohou změnit daňové povinnosti

Dovolím si apelovat na všechny drobné investory, aby se před každou investicí a zejména každým prodejem seznámili se svými daňovými povinnostmi a předešli kvůli pár tisícům výnosu nutnosti podávat daňové přiznání.

REKLAMA

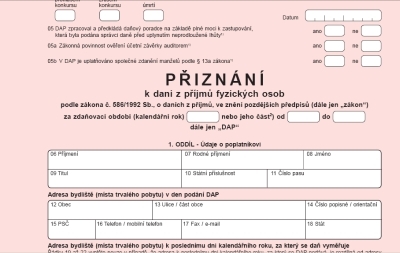

Představme si člověka, který celý rok 2007 pracuje jako zaměstnanec jedné firmy a jeho daňové povinnosti mu každý rok vypořádá zaměstnavatel jako plátce. Při neznalosti daňového práva se rozhodl prodat podílové jednotky jednoho akciového fondu a při nedodržení časového testu šesti měsíců mu rázem vyskočí povinnost podat daňové přiznání za rok 2007. S tím samozřejmě souvisí i časové ztráty a náklady spojené s daňovým poradcem apod.

Jak se finanční úřad dozví o mých investicích

Výše uvedený případ vyvolá určitě u poplatníka následující otázku. Sice mi vznikla povinnost podat daňové přiznání, ale zdá se mi to zbytečné tak činit kvůli jednomu obchodu s podílovými listy. Šance, že se to finanční úřad dozví, je minimální. Co k tomu říct?

Finanční úřad sice nemá šanci se o obchodech konkrétního poplatníka přímo dozvědět (jenom připomínám, že poplatníky jsme my všichni co máme v ČR zdanitelné příjmy – tedy i zaměstnanci), pokud se on přímo nepřizná prostřednictvím daňového přiznání, ale může se dotázat jinde.

O obchodech (nákupu či prodeji akcií, podílových listů a dluhopisů) samozřejmě existuje záznamní povinnost. Bez její existence by investování samo o sobě nebylo transparentní a nikdo by k investování nenašel odvahu a ani důvěru.

REKLAMA

Finanční úřad má v této souvislosti veškeré pravomoci k tomu, aby požádal instituce evidující údaje o našich obchodech k poskytnutí záznamu. Tím může být nejčastěji Středisko cenných papírů, které funguje jako instituce zaznamenávající obchody konkrétních investorů. Samozřejmě pokud jsou obchody zaznamenány prostřednictvím jiných institucí, tak podobným způsobem se může správce daně dotázat i zde.

Drobní investoři nebo poplatníci obecně by byli možná překvapeni, jaké informace si úřady mezi sebou vzájemně vyměňují, aby měly dokonalý přehled o situaci poplatníka ve vazbě na zdaňování jeho příjmů. Podobně jako si správce daně dnes obvyklou formou vyžádá informace z Katastru nemovitostí o tom, zda poplatník měl nějaké transakce s nemovitostmi, tak i stejný úkon dnes může adresovat například do Střediska cenných papírů.

Z výše uvedených důvodů jednoznačně doporučujeme poplatníkům příjmy z prodeje cenných papírů přiznávat a zdaňovat. Ideální je samozřejmě se zdanění vyhnout prostřednictvím časového testu, ale v některých případech (skvělý vývoj titulu) či neznalost poplatníka nakonec donutí poplatníka příjmy zdaňovat.

S transakcemi mimo ČR je z hlediska dostupnosti informací situace nepřehledná

Zkušený investor ví, že vyvážené portfolio nemůže být svázáno investičními možnostmi omezenými Českou republikou. Zahraničí přináší velmi široké investiční příležitosti a mnozí z investorů tam skutečně investují.

Zejména ve druhém díle tohoto seriálu jsem se věnoval zahraničním investicím a v této souvislosti konstatuji, že daňový rezident ČR má povinnost zde zdaňovat svoje celosvětové příjmy. To znamená, že i veškeré transakce s cennými papíry našich poplatníků uskutečněné v zahraničí podléhají daňové povinnosti u nás (samozřejmě existují instituty zamezující dvojímu zdanění apod., ale je to tak). Klient by měl takové transakce uvádět ve svém daňovém přiznání.

Jak se český správce daně o takových transakcích poplatníka dozví? V rámci zemí Evropské Unie se již finanční úřady naučily spolu velmi dobře spolupracovat a skutečně tak i činí. Samozřejmě se soustředí nejvíce na firmy a zejména na oblast DPH, která je dominantní evropskému obchodu se zbožím a službami a zároveň se tady odehrávají i největší daňové úniky.

Nepochybuji o tom, že i transakce zaznamenané v německých či francouzských registrech cenných papírů budou z pohledu českého správce daně dostupné. Je tedy na každém poplatníkovi, jak se ke svým povinnostem v tomto kontextu postaví.

![]()