Nejlepší čas investovat už byl, ale nejhorší je, neinvestovat vůbec

Investice, jako vše v životě, s sebou nesou příležitosti i rizika, a výsledky naší snahy nemusí skončit v zelených číslech. Na kapitálových trzích se střídají býčí a medvědí trhy v cyklické obměně růstu a poklesu, i když historicky víme, že ze statistického hlediska převažuje právě růst.

![]()

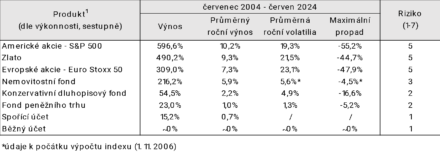

Na investicích je dobré, že si můžeme vybrat, komu svůj čas a úsilí věnujeme, a to v závislosti na složitosti a náročnosti dané pozice a rizicích, které hodláme podstoupit. Vůči kapitálovému trhu se lze chovat analogicky a díky snadno dostupným datům porovnat, jaké výnosy a rizika typické investiční alternativy přináší.

Tabulka 1: Zhodnocení různých aktiv

Zdroj : Bloomberg, 30. 6. 2024

Nejlepší čas investovat bude vždy před lety

Pokud byste před dvaceti lety zainvestovali do SPY (ETF kopírující index S&P 500), zaznamenali byste hrubý nominální celkový výnos (včetně dividend) skoro 600 %. To je na roční bázi 10,2 %. Celkem téměř 40 krát větší výnos, než kdybyste peníze nechali ležet na spořícím účtu. Pokud hodnotu peněz očistíme o inflaci, akciová investice by vaše peníze zhodnotila o skoro 270 %, zatímco při odkládání na spořící účet byste dosáhli reálného výnosu -39 %. Na běžném účtu jste na reálné bázi přišli o 47 %, tedy skoro polovinu hodnoty svých úspor.

V posledních dvou dekádách prošly trhy Velkou finanční krizí z roku 2007, covidovým rokem 2020 a začátkem ruské invaze na Ukrajinu v roce 2022. Všechny tyto události zapříčinily propad cen akcií alespoň o 20 %, v případě Globální finanční krize přes 50 %. Korekce k tržnímu vývoji patří, přesto akcie skoro 80 % času rostou a do medvědího trhu se přepnou v průměru každých zhruba 5 let. Běžný investor nemusí a neměl by časovat trh, stačí spoléhat na zatím stoletou statistiku. Historicky byl navíc běžný investor v predikci vývoje spíše neúspěšný a ve svém očekávání přehnaně pesimistický.

REKLAMA

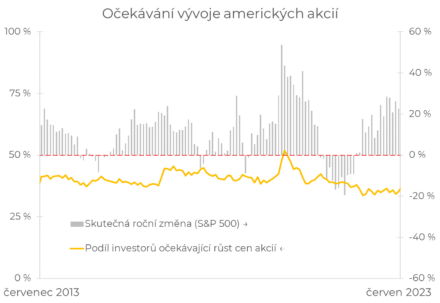

Zdroj : Bloomerg, New York Fed – Survey of Consumer Expectations – Stock prices

Až na jeden měsíc za posledních 10 let očekávali řadoví investoři na horizontu následujícího roku cenový propad amerických akcií. Pouze ve 20 % z těchto odhadů měli skutečně pravdu. V průměru tyto záporné změny činily -6,8 %. Ve zbytku případů, tedy kdy veřejnost pravdu neměla, americké akcie zaznamenaly kladnou změnu v průměru +15,5 %.

Pomoci může, když budete vnímat svou investici optikou časového horizontu. Při dostatečně dlouhém investičním horizontu nemá smysl snažit se časovat či predikovat vývoj trhu a racionální volbou je investovat hned. Tržních korekce (medvědí trh) se vyskytuje v průměru každých zhruba 5 let, takže se jí stejně nevyhneme.

Námi uvažovaná 20letá investice do SPY prošla celkem třemi medvědími trhy. Klíčovým předpokladem k dosažení uvedeného výsledku byla disciplína. Pokud chceme na kapitálových trzích uspět, musíme být schopni nechat investici pracovat po celý, ideálně delší investiční horizont.

Máme my Češi vůbec co investovat?

Obecné poučky říkají, že by člověk neměl investovat své krátkodobé rezervy, neboli finanční polštář. Pokud jím disponujeme, je to už o naší disciplíně a výši investice. V Česku je řada institucí, u kterých lze pravidelně investovat už od pár stovek měsíčně – po sjednání vybrané investiční služby si stačí nastavit pravidelný platební pokyn. Mají ale Češi z čeho takové rezervy a investice vůbec financovat?

REKLAMA

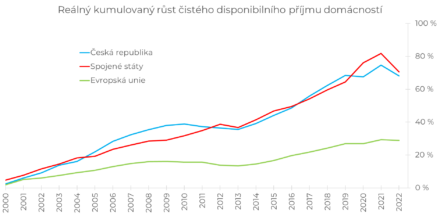

Pro odpověď je důležitý reálný disponibilní příjem domácností (očištěný o inflaci), jelikož nad samotné mzdy zahrnuje i ostatní druhy příjmů, nebo třeba také státní podporu a daňovou zátěž.

Zdroj : OECD – NAAG Chapter 5: Households – Real net disposable income of households and NPISH

I přes nedávné dvojciferné hodnoty inflace se na dlouhodobém horizontu český spotřebitel těší z růstu svého reálného disponibilního příjmu, který je ve srovnání s počátkem milénia o zhruba 70 % vyšší.

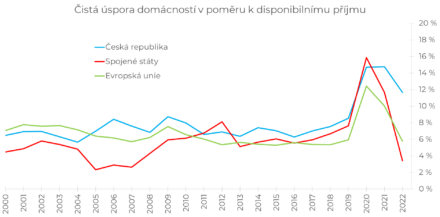

Zdroj : OECD – NAAG Chapter 5: Households – Net saving of Households and NPISH

Medián relativních úspor domácností ve stejném období činí 7 %. Pokud pomineme zvýšené úspory v souvislosti s pandemií, dá se konstatovat, že se navzdory rostoucímu reálnému disponibilnímu příjmu relativní úspory spotřebitele nezměnily.

Jsou Češi investoři?

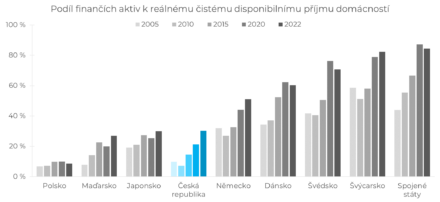

Rostoucí reálné příjmy, finanční gramotnost a nárůst prostředků v investičních vehiklech v České republice jsou důkazem, že se Češi postupně rozinvestovávají. V mezinárodním srovnání máme stále co dohánět, i když třeba v porovnání s Polskem je naše současná investiční angažovanost více než trojnásobná.

Země s rozvinutým kapitálovým trhem a bohatším obyvatelstvem však, mimo jiné, spojuje větší vůle podstupovat riziko a investovat své volné prostředky, díky čemuž nejen chrání hodnotu svých úspor, ale na dlouhodobém horizontu tyto úspory efektivněji zhodnocují.

Zdroj : OECD – Households‘ Financial Assets and Liabilities – Investment fund shares/units, OECD – NAAG Chapter 5: Households – Real net disposable income of households and NPISH

Proč vůbec investovat?

Motivace k investování mohou být nekonečně různorodé a nemusí se zastavit pouze na neudržitelnosti českého důchodového systému, se kterým je dnes už obeznámen snad každý. Typickými motivátory Čechů, kteří již investují, je snaha zajistit sebe a svou rodinu na stáří, připravovat se na možné nečekané události a udržet si svůj životní standard. Existuje mnoho alternativ nesoucích různou míru rizika, ze kterých si dnes poměrně snadno můžeme vybrat. Platí, že nejhorší investice je neinvestovat vůbec.

Autor: Patrik Novotný, Investiční stratég obchodníka s cennými papíry Colosseum

![]()