Nenechte se strhnout davem! Jděte svojí cestou

Existují období, kdy bychom měli uplatňovat zásadu koupit-a-držet a období, kdy bychom měli uplatňovat zásadu koupit více a držet. Recese a poklesy trhů, které jsou s ní spojeny, dávají dlouhodobým investorům jedinečnou příležitost koupit kvalitní investice za nižší ceny. Nejlepší radou, kterou máme pro investory, kteří již investovali většinu svých dlouhodobě volných peněz a vlastní správně rozložený výběr kvalitních investic, je držet se zvoleného směru.

Smiřte se s krátkodobými poklesy

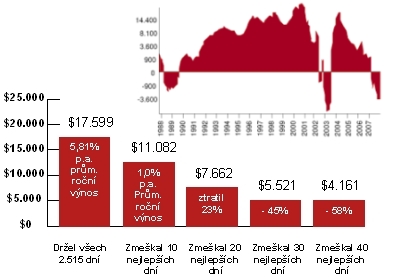

Jedním z nejzákladnějších principů je investovat dlouhodobě. Pokud máte dlouhodobé cíle, jako naspořit si na důchod, musíte pochopit, že krátkodobé poklesy jsou normální součásti investování. Ti, kteří kupují, když mají z dění na trzích dobrý pocit a prodávají pokud mají špatný pocit často skončí tak, že koupí za draho a prodají za levno. Obrázek níže ukazuje obrovské náklady při zmeškání jen několika nejdůležitějších dní během minulých 10 let.

Chování investorů je rozhodující pro výnosy investic

Hodnota investice 10 000 USD investovaných do akciového indexu S&P 500 na 10 let

(31. prosince 1997 – 31. prosince 2007)

Zdroj: Ned Davis Research

Celkový počet tržních dnů mezi 31/12/1997 – 31/12/2007 = 2,515. Celkový výnos zahrnuje dividendy. Tyto kalkulace nezohledňují provize a poplatky, které investor mohl zaplatit. S&P 500 je neřízený index a nemůže být do něj investováno přímo.

REKLAMA

Načasování investice nefunguje

Správné odhadování tržního vývoje by vyžadovalo práci bez jediné chyby a vzhledem ke komplikovanosti světa investic je předem odsouzeno k neúspěchu. I statistiky stojí proti vám, protože trhy historicky rostly častěji než klesaly. Dokonce i investor, který držel investice 98,8% všech dní (zmeškal 30 nejlepších dní), by skončil ztrátou poloviny hodnoty svého portfolia.

Co je na této studii pozoruhodné, je, kolik lidí se dodnes touto důležitou lekcí nepoučilo a neustále se snaží vysledovat trendy. Tedy okamžik, od kdy investice porostou, a okamžik, od kdy budou klesat. Logicky se ještě nenašel nikdo, komu by se to dlouhodobě dařilo.

Nenechte se unést davem

Proč si myslíme, že mnoho lidí se z této lekce nepoučilo? Příčinou jsou jejich emoce. V momentě, kdy jejich strach nebo euforie převládnou nad jejich racionálním myšlením, začnou dělat chybná rozhodnutí. A pokud jde dav jedním směrem, je emocionálně velmi těžké jit směrem jiným.

Pouze inteligentní investor nekouká na to, kam směřuje dav, a řídí se svým racionálním úsudkem. Graf čistých nákupů akciových podílových fondů v USA poukazuje na chyby davu.

REKLAMA

Čisté nákupy akciových podílových fondů v USA

Zdroj: Ned Davis Research, Inc., 3. leden 2008

Jak můžete vidět, nastaly pouze 3 případy v minulých 20 letech, kdy investoři z akciových fondů vybrali více peněz než do nich vložili:

- 1988 až 1989 – akorát před tím, než nastal asi nejlepší a nejdelší tržní růst, který můžeme pamatovat.

- 2002 – zrovna před tím, než se hodnota trhu téměř zdvojnásobila.

- Nyní

Minulost neurčuje budoucnost, ale pro většinu investorů, kteří své investice prodali v roce 1988, 1989 nebo 2002 to bylo chybou. Pokud vlastníte kvalitní investice, které jsou správně rozložené, doporučujeme vám jít proti davu a své investice držet. Pokud máte dlouhodobě volné peníze doporučujeme dát je pracovat.

Zaměřte se na prověřené zásady, nikoliv nejisté předpovědi

Právě teď by mohl být výhled pro akciové trhy nejlépe popsán jako velmi nejistý. Většina ekonomů věří, že vysoké ceny energií a problémy s nemovitostmi a špatnými hypotékami stahují největší světovou ekonomiku do recese. Z toho důvodu se mnoho investorů zbavuje svých investic. Věří, že teď je špatná doba pro držení investic. My nesouhlasíme. Krátkodobé výhledy jsou vždy nejisté. My věříme, že stavět investiční rozhodnutí na krátkodobých předpovědích je chybou. Ať již nastala světová recese nebo nikoliv, zvažte následující:

REKLAMA

– Recese jsou zpravidla krátké – od roku 1945 byla průměrná délka recese ve Spojených státech 10 měsíců. Tedy krátký čas v porovnání s časovým horizontem průměrného investora.

– Trh očekává – akciové trhy často propadnou kvůli očekávání recese a začnou růst před jejím koncem, čímž znesnadňují vyhnout se tržnímu poklesu a potom zpět nakoupit před tím, než se trh vzpamatuje.

– Recese představují skvělé období pro nákupy – Recese a poklesy trhů, které jsou s ní spojeny, dávají dlouhodobým investorům jedinečnou příležitost koupit kvalitní investice za nižší ceny.

Klíčem je vhodné rozložení – tzv. alokace aktiv

Nejlepší strategií je určit odpovídající poměry rozložení mezi hlavní investiční kategorie (růstové akcie, hodnotové akcie, dluhopisy) a následně se jen starat o to, aby aktuální poměry odpovídaly vašemu cílovému rozložení. Jestliže výsledky akcií rozvojových trhů vytáhnou procentní poměr této kategorie nad váš cílený, zvažte investovat nové peníze do hodnotových akcií vyspělých trhů nebo dluhopisů.

Tento způsob vyvažování představuje disciplinovaný přístup k investování, díky kterému se vyhnete snaze najít “žhavé” investice, pro které přišel ten správný čas. Jít s davem může být velmi nebezpečnou investiční strategií, protože jakmile se změní výhled a dav náhle změní směr, můžete být ušlapáni. Místo toho zvolte disciplinovaný přístup založený na prověřených zásadách investování, který vám pomůže dosáhnout vašich dlouhodobých investičních cílů.

Autor je investičním poradcem a majitelem společnosti Viktor Hostinský Investments.

![]()