Text: Petr Zámečník

26. 06. 2017

Pojištění vkladů klesá… kvůli koruně

Vklady v bankách a družstevních záložnách jsou pojištěné. Posilující koruna ovšem může nadělat střadatelům vrásky. Od uvolnění kurzu koruny je pojištěno již přibližně o 85 tis. Kč méně… a bude hůř.

![]()

Pojištění vkladů má za cíl především zabránit panice střadatelů a runům na banky. Dostane-li se jedna banka do potíží, mohou lidé začít panikařit a vybírat peníze i z dalších bank. Pokud ale mají jistotu, že své peníze dostanou, má šanci se banka či celý bankovní systém zotavit. Příkladem je poslední finanční krize po pádu banky Lehman Brothers. Tehdy Evropská unie rozhodla o navýšení pojištění – a nervózní davy uklidnila.

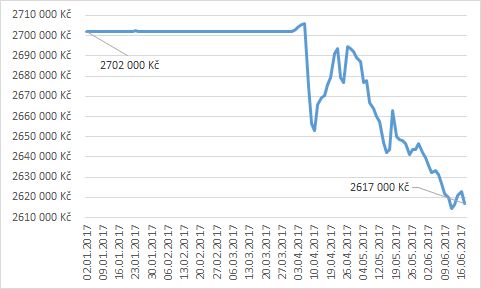

Po ukončení kurzového závazku ovšem pojištění významně klesá. Zákon výši náhrady vkladu v případě krachu banky či družstevní záložny uvádí v eurech – a koruna vůči euru posiluje. Stále jsou sice vklady pojištěny ze 100 % na 100 tis. EUR, v českých korunách je to ale od konce intervencí ČNB to znamená přibližně o 85 tis. Kč méně. Pojištění vkladů se aktuálně vztahuje na 2,62 mil. Kč místo dřívějších 2,7 mil. Kč.

Graf 1: Vývoj pojištění vkladů v roce 2017

Zdroj: Vlastní zpracování z kurzů vyhlašovaných Českou národní bankou

Pojištění vkladů: I na dvojnásobek

Pojištění vkladů se vztahuje na vklady uložené v bankách včetně stavebních spořitelen a družstevních záložnách. Aktuálně jsou vklady pojištěny ze 100 % až do částky 100 tis. EUR. Ve výjimečných případech mohou být pojištěny až na dvojnásobek.

Zatímco základní náhrada je vyplácena automaticky, o zvýšenou musí klient požádat. V takovém případě je posuzován původ peněz. Vyšší náhradu mohou získat pouze lidé, kteří peníze ve vyšším objemu nabyli v uplynulých třech měsících z

- prodeje nemovitosti,

- vypořádání společného jmění manželů,

- pojistného plnění pro případ úrazu, nemoci, invalidity nebo smrti,

- dědictví,

- jednorázového vyrovnání doplňkového penzijního spoření,

- odstupného při výpovědi z pracovního poměru,

- náhrady či pojistného plnění z újmy z trestného činu,

- náhrady škody způsobené rozhodnutím o vazbě, trestu nebo o ochranném opatření nebo

- peněžité pomoci oběti trestného činu.

Naopak u družstevních záložen je „náhrada vkladu“ zákonem snížena. Sice klient dostane zpět 100 % vkladu až do výše 100 tis. EUR, případně i více, ale aby byl jeho vklad úročen, musí 10 % vložit do družstva jako vklad družstevníka – a o tento může v případě špatného hospodaření kampeličky přijít.

Vývoj pojištění vkladů

Pojištění vkladů má v České republice dlouhou historii. Již 1. 2. 1992 bylo v zákoně o bankách zakotveno, že za vklady v bankách ručí stát. Tehdy do plné výše. Jednalo se ale pouze o přechodné období před rozdělením Československé federativní republiky. Vydrželo až do poloviny roku 1994, kdy byl zřízen Fond pojištění vkladů (FPV).

První pojištění vkladů nebylo příliš vysoké. Fond vyplácel náhrady ve výši 80 % vkladu, ale maximálně 100 tis. Kč. To se ukázalo plně nedostatečné při pádu České banky v prosinci 1995. O dva roky později v únoru 1998 proto došlo k navýšení pojištěné částky na 300 tis. Kč – a zároveň z politických důvodů k vyhlášení mimořádné náhrady ve výši až 4 mil. Kč pro klienty České banky. Odškodněni byli všichni, kteří vlastnili účty či jiné spořicí nástroje v bance k 15. 12. 1995.

Částka 300 tis. Kč nevydržela dlouho. Ještě týž rok byla navýšena na 400 tis. Kč, navíc se významně snížilo „ručení“ klientů. Fond měl vyplácet 90 % vkladu místo 80 %.

Na počátku milénia se Česká republika začala připravovat na vstup do Evropské unie. Součástí byla i harmonizace právního prostředí, včetně pojištění vkladů. Od 7. 9. 2001 bylo pojištění stanoveno do částky 25 tis. EUR s 10% ručením. To bylo více, než ukládala evropská směrnice stanovující minimum na 20 tis. EUR.

Beze změny částky i ručení vydrželo pojištění více než 7 let – zatím nejdéle v historii České republiky. Ke změně na evropské úrovni přispěla panika hraničící s chaosem po pádu americké investiční banky Lehman Brothers. Finanční krize sice začala již dříve, ovšem na největší investiční bance si americké úřady testovaly, co se stane, když nebudou banky v problémech zachraňovat.

A co se stalo? Banky na celém světě utrpěly nemalé ztráty z nedobytných pohledávek vůči Lehman Brothers. Nikdo netušil, v jakém stavu se jaká banka nachází. A i s pomocí médií se panika začala šířit do běžné populace. Vzniklo nestabilní prostředí, které mohlo kdykoliv přejít v run na banky.

Evropa potíže řešila jako obvykle: Vyšší regulací a stanovením minimální náhrady vkladu v Evropské unii na 100 % do částky 50 tis. EUR, která se bez protestů následně navýšila na 100 tis. EUR. Poslední navýšení od 1. 1. 2016 ve vyjmenovaných případech má navíc poskytnout čas lidem umístit peníze, které získali z mimořádného zdroje (např. prodej nemovitosti či pojistné plnění apod.).

Tabulka 1: Vývoj pojištění vkladů

| Účinnost od | Výše pojištěného vkladu | Spoluúčast |

| 1.1.2016 | 100 000 EUR* | 0% |

| 31.12.2010 | 100 000 EUR | 0% |

| 15.12.2008 | 50 000 EUR | 0% |

| 7.9.2001 | 25 000 EUR | 10% |

| 1.9.1998 | 400 000 Kč | 10% |

| 6.2.1998 | 300 000 Kč | 20% |

| 29.7.1994 | 100 000 Kč | 20% |

| 1.2.1992 | vše | 0% |

* V případě příjmu peněz z vyjmenovaných zdrojů v 3 měsících předcházejících vyhlášení platební neschopnosti banky je možno náhradu vkladu zvýšit až na 200 tis. EUR.

Zdroj: Vlastní zpracování z novelizací zákona o bankách

Výplata náhrad vkladů zrychluje

Nezvyšuje se pouze vyplácená částka vkladu, ale zároveň se zrychluje výplata peněz. Ještě v 90. letech 20. století si klient zkrachovalé banky či družstevní záložny musel počkat na peníze z Fondu pojištění vkladů až 90 dní. Dnes Garanční systém finančního trhu (GSFT), který nyní zastřešuje i FPV, zahájí výplaty do 7 dnů.

Dříve se také stávalo, že pojištěná instituce nebyla schopna ani předat řádně podklady pro výplatu náhrad vkladů klientům. To dnes již není problém díky pravidelnému testování a prověřování.

Budoucnost pojištění vkladů

Pojištění vkladů do 100 % významně zvyšuje morální hazard klientů. Ostatně proto česká legislativa elegantním způsobem obešla evropskou směrnici a našla způsob, jakým klienti družstevních záložen mohou nést díl rizika. Spoluúčast klientů by byla prospěšná i v případě bank. Ovšem ke změně na úrovni Evropské unie není vůle, a tak se klienti zodpovědnosti za vlastní rozhodnutí, které bance svěří své peníze, nemusí obávat.

Od uvolnění koruny (potenciální) náhrada vkladů klesá. V tomto duchu bude s největší pravděpodobností i pokračovat. Nejčastější odhady předpovídají posilování české koruny vůči euru průměrným tempem 2 % ročně. To odpovídá snížení náhrad z pojištění vkladů přibližně o 50 tis. Kč za rok. A bude pravděpodobně pokračovat až do přijetí eura.

Není dobré zapomínat ani na inflaci. Inflační cíl ČNB i Evropské centrální banky je 2 % s rozmezím 1 procentního bodu. Pokud se ho podaří naplnit, nejen vklady v bankách budou znehodnocovány touto rychlostí, ale také maximální výše pojištění vkladů. A valorizace maximální výše náhrady také není na pořadu dne.

![]()