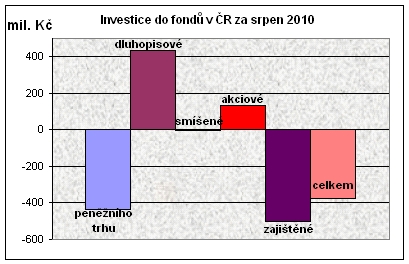

Prázdninová fotografie tedy vypadá následovně: peněžního trhu –800, dluhopisové +800, zajištěné –900, akciové +500 (smíšené s nulou stály za stativem). Rozdíl mezi oběma měsíci byl prakticky jen v akciových fondech, když v srpnu do nich zamířilo o čtvrt miliardy méně než v červenci. Tomu se nelze divit, protože nálada pod psa jim jistě nesvědčí.

Situace zadlužení státu také nikomu nesvědčí, proto je snad až šokující, že největší důvěře se z naší vlády těší právě ministr financí Kalousek – ten, kdo natvrdo slibuje jen další poplatky, nižší mzdy i dávky, vyšší daně, oškubání stavebního spoření – a vlastně oškubání všeho. Že by lidé natolik ocenili zodpovědného a racionálně hovořícího politika? Anebo jen nevědí, co je čeká?

Většina lidí si uvědomuje, že bude hůř, ale zatím není zcela jasné, nakolik tomu přizpůsobí své spotřebitelské chování a zejména vztah k rodinným rozpočtům i úsporám. Zatím jsou letošní trendy v tomto směru nejasné: růst vkladů v bankách se prakticky zastavil (co přibude na běžných účtech, odchází z termíňáků), banky se přiživují boucháním jednorázovek (za 15 miliard korun), fondy jsou jen těsně nad nulou, stavební spoření otvírá stavidla, i to penzijko jede jen na neutrál. Přitom na druhé straně prudce zbrzdily úvěry jak domácnostem, tak hlavně podnikům a banky zejí prázdnotou. Penězi opět mohou tapetovat – kontrolní otázka: Co tedy s nimi?

Odpověď je jednoduchá, dělají co mohou. A co mohou? Nakupovat dluhopisy. Ty jdou na dračku, ale přeupsané aukce dále stlačují jejich výnosy. Nakolik jde o znouzecnost, ukazuje to, že je musí kupovat za rekordní ceny (= s rekordně nízkými výnosy). Například v nedávné aukci 15letých vládních dluhopisů (se splatností v roce 2024 a kuponem 5,7 %) klesl jejich výnos na historické minimum 3,867 %, když loni v květnu byl ještě 5,798 %.

A takový náš dluhopis se splatností za 6 let má sice pěkný kupon 6,95 %, ale jeho cena proto vylétla přes 120 % jeho nominální hodnoty. Tržní výnos z něj tak klesl na 2,61 %.

REKLAMA

Proč tolik řečí o situaci na dluhopisovém trhu? Protože v podobné situaci jsou i dluhopisové fondy, které musí kupovat za rekordně vysoké ceny, což skýtá dost značné riziko. V lepším případě je sice mohou držet až do splatnosti, ale vzpomeňme na situaci před dvěma lety, když jejich ceny spadly jak shnilé hrušky a s nimi i výkon (kurz = cena podílových listů) fondů.

Spořínek tak nyní vidí krásný 10% výnos za minulých 12 měsíců a nechce slyšet, že se to ale v následujícím roce zcela jistě opakovat nebude. Například za poslední dva roky vynesly průměrně ročně kolem 4 %, takže vlastně jen dohánějí propad v době finanční krize.

U kratších peněz je situace ještě horší: výnos v aukci ročních SPP klesl na 1,30 %, a to dvanáctiměsíční sazba na mezibankovním trhu PRIBOR je přitom 1,78 %. Banky sázejí na „státní jistotu“, ačkoli tratí, což dokazuje i to, že aukce byla skoro dvakrát přeupsaná.

Dluhopisový problém ale není jen tuzemský, například 10 % bohatství amerických domácností leží v současnosti v dluhopisech, což je nejvíc od roku 1970 – bublina se tedy nafukuje. Z toho lze ovšem usoudit i starou dobrou kontrariánskou radu: pojďme proti proudu.

REKLAMA

O akciích snad není ani slušné mluvit, takže si půjčím vtipný (jako vždy) zhodnocení Aleše Michla – závěr: Updatuji očekávaný scénář vývoje ekonomiky ve stylu „W“ na „WWW“. Páteční radost na Wall Street ani nevyrovnala týdenní údolí a trhy se stále jen choulí u 7týdenních minim.

Na závěr další kontrolní otázka: když AFIZ a USF hlásí za první pololetí 2,3 miliardy zprostředkovaných korun do fondů od asi 45 tisíc klientů, znamená to, že ostatní (ne)klienti si podobnou sumu z fondů odnesli?

![]()