Existuje například pěkná řádka ekonomických vysvětlení poklesu dolaru a vzestupu eura. Potíž je v tom, že nebývají ani užitečná, ani podložená fakty.

Často se tvrdí, že euro přejímá roli rezervní měny, kterou původně zastával dolar. Ale mnohem lepší vysvětlení příčiny posilování eura lze hledat na mezinárodních finančních trzích, kde se obchoduje státními a korporátními dluhopisy.

Ještě začátkem roku 2002 představovaly dluhopisy denominované v dolarech celkem 51 % světového trhu. Na euro připadalo 27 % trhu, dále zhruba 9 % na britskou libru a asi 14 % na jiné měny (především japonský jen, švýcarský frank, kanadský a australský dolar).

Od té doby se obraz světového trhu dluhopisů podstatně změnil. Na euro připadá již 46% podíl, zatímco podíl dolaru se propadl na 37 %.

Současně s tímto strukturálním vývojem objem celého trhu expandoval průměrným tempem 10,3 % ročně. Začátkem roku 2002 činila celková kapitalizace světového trhu dluhopisů 6456 miliard dolarů.

Koncem roku 2006 to bylo již 10545 miliard dolarů. Jednoduchou aritmetikou zjistíme, že během pětiletého období 2002-2006 vzrostla kapitalizace trhu eurových dluhopisů o zhruba 3100 miliard dolarů, zatímco kapitalizace trhu dolarových dluhopisů jen o necelých 730 miliard.

Emitenti tedy vydávají stále více eurových dluhopisů, a investoři je kupují. K tomu je pochopitelně zapotřebí, aby měli eura. Investiční poptávka po euru roste a s ní i jeho kurs.

Proč je takový zájem o eurové dluhopisy? Na straně nabídky hrají roli tyto faktory:

• Expanzivní fiskální politika evropských vlád. Evropa se zadlužuje, a to dokonce ještě více než USA. Na trhu je nyní rekordní objem evropských státních dluhopisů.

• Expanzivní měnová politika Evropské centrální banky. ECB tradičně udržuje relativně velmi nízké úrokové sazby. Může si to dovolit, protože harmonizovaný index spotřebitelských cen (HICP) je konstruován tak, aby již ze své podstaty prakticky vyloučil vysokou inflaci. (Je to dáno velmi malou vahou tzv. neobchodovatelných položek, které citlivě cenově reagují na růst peněžní zásoby.) Kromě toho se ECB staví poněkud benevolentně k dlouhodobému porušování svého vlastního inflačního cíle v hodnotě 2 % ročně.

• Restrukturalizace západoevropských ekonomik. O Evropské unii se často mluví v souvislosti s hospodářskou stagnací – to je však pravda jen na makroekonomické úrovni. Na úrovni jednotlivých podniků se v posledních letech uskutečnily bouřlivé změny, které zvýšily ziskovost a konkurenceschopnost evropských firem.

Jednalo se mimo jiné i o změny ve finančním řízení a ve struktuře kapitálu. Postupně je opouštěn „tradiční“ bankovní model – firmy se stále častěji financují emisemi cenných papírů, včetně dluhopisů.

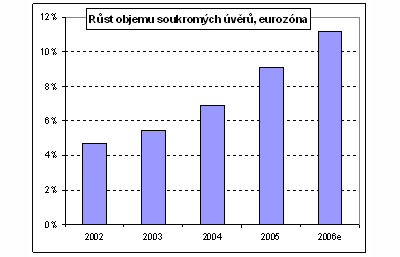

• Společná evropská měna usnadnila vznik celoevropského finančního trhu. Lze říci, že teprve nyní se začínají projevovat příznivé efekty zavedení eura na ekonomiky členských zemí eurozóny. Zavedení eura vedlo k tomu, že úvěrový kapitál je nyní dostupnější a levnější.

• Ve srovnání s dolarem nebo librou jsou eurové úrokové sazby nejen nízké, ale navíc dlouhodobě stabilní. Během posledních pěti let kolísaly základní dolarové úrokové sazby v rozmezí 1 až 5,25 procenta, jak se Federální rezervní systém snažil stabilizovat ekonomiku.

Naproti tomu ECB udržovala stabilní úrokové sazby, protože převažující makroekonomická stagnace většiny „eurozónových“ ekonomik (kromě Irska a Španělska) žádnou stabilizační politiku zkrátka nevyžadovala.

Faktory na straně poptávky:

• Světová peněžní zásoba roste, takže poptávka po cenných papírech trvá.

• Emise cenných papírů ve „velké“ měně, jakou je euro, je dostupná mnohem širší klientele. Emitent dluhopisů v české koruně je z velké části odkázán na český trh, protože měnové riziko CZK/EUR značně snižuje atraktivitu korunových dluhopisů pro eurové investory. Emitent eurových dluhopisů má otevřený obrovský trh.

• Mnohé instituce, zejména pojišťovny a penzijní fondy, musí z důvodu regulace nebo aktivní správy aktiv a pasiv (asset-liability management) kupovat dluhopisy s dlouhou dobou splatnosti. Tyto instituce mají obrovské rezervy, díky nimž například Francie mohla úspěšně emitovat eurový dluhopis s padesátiletou dobou splatnosti. Mimochodem, jeho aktuální výnos do doby splatnosti (yield to maturity) činí 4,18 % ke dni 18. ledna 2007. Je to nízký výnos? Možná, ale mnohé pojišťovny a penzijní fondy tyto dluhopisy kupovat prostě musejí.

|

Zdroj: Financial Times, ICMA

Zdá se tedy, že euro již prokazuje svůj přínos na trhu dluhopisů. Evropským vládám i firmám pomáhá získávat levnější finance. Zejména podnikům pak umožňuje „amerikanizovat“ jejich finanční řízení a kapitálovou strukturu, což přináší svěží vítr do evropských ekonomik.

Časem se struktura světového trhu dluhopisů ustálí na stabilní úrovni. Ne, americký dolar nepůjde „do kytek“, jak by si někteří antiamerikanisté určitě přáli. Podíl eura a dolaru na mezinárodních trzích bude zhruba takový, jaký odpovídá váze ekonomik USA a eurozóny. Levnější finanční zdroje umožní dosáhnout firmám vyšších zisků, což se odrazí na růstu cen jejich akcií.

Tolik dobré zprávy. A nyní ty špatné: úrokové sazby v eurozóně zůstanou patrně dlouhodobě nízké. Pojišťovny budou mít problémy, aby splnily minimální zhodnocení pojistek svých klientů vyjádřené tzv. technickou úrokovou mírou.

Penzijní fondy budou čelit stejnému problému v bledě modrém. Na dluhopisech nikdo nezbohatne, natožpak na termínových vkladech. Tento vývoj povede k dalšímu rozvoji strukturovaných cenných papírů, ale to je již jiný příběh.

![]()