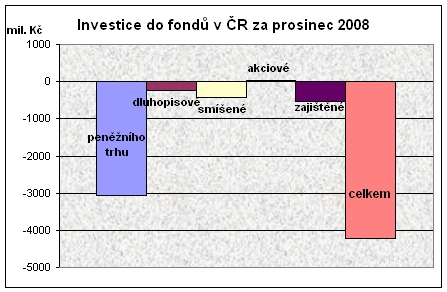

Investiční společnosti mohou také využít technickou přestávku až do 6. ledna 2009 včetně, začneme tedy i nový rok jaksi postupně. Přesné sumy ani nepotřebujeme – bída je vidět na každém kroku.

Na čísla výkonnosti raději ani nekoukat, trhy sáhly do kapes podílníků hodně hluboko. Globální pokles akciových trhů, jaký jsme ještě nezažili, byl způsoben i doprovázen sérií infarktů ve vlastním finančním sektoru, které lze označit také za nevídané. Resuscitují jej centrální banky i vlády, na umělém dýchání však dosud jen živoří.

Kreditní krevní oběh zasáhla mrtvice nedůvěry – některé dluhopisy přímo defaultovaly, u ostatních vylétly výnosy (tj. klesly ceny) do nadoblačné výše. To se dotklo dokonce i státních bondů, zejména rozvíjejících se zemí. Podivná situace panuje dosud, spready jsou na historických maximech a například v USA se dosud cení 13týdenní pokladniční poukázky natolik, že se obchodují úplně bez výnosu, tedy za plnou cenu plus plný výnos.

Korporátní dluhopisy se prý musí ozdobit až 23% výnosem, aby si jich vůbec někdo všiml, na odbyt nejdou ani delší státní… Sice se občas zdá, že Libor či TED (3m Libor minus 3m TBills) naznačí pokles, ale to jsou stále jen kapky do moře nedůvěry. Co z toho plyne? Očekávání, že zkrachuje klidně i třetina firem…

Z toho také vyplývá, proč tak citelný debakl postihl i ty fondy peněžního trhu, které mají poněkud delší duraci a využívají tedy ve svých portfoliích i dluhopisy. Rozbušku zde navíc odpálily tři podivné islandské banky, které si chtěly hrát jako v americkém filmu. Na to už nebyli naši podílníci připraveni vůbec, takže brali nohy na ramena doslova masově. Udělali dobře, protože propad nakonec nebyl jen jednorázový, takže od září ztrácí IKS Peněžní trh PLUS -7 %, ISČS Sporoinvest -4 % a Pioneer Sporokonto -2 %.

REKLAMA

Fondy peněžního trhu se musely od září rozloučit s více než 15 miliardami korun. Přitom ISČS Sporoinvest zhubl o víc než neuvěřitelných 17 miliard a IKS Peněžní trh PLUS o plnou polovinu, tedy o 9 miliard korun. Z nich ovšem přes 5 miliard konvertovalo do nově založeného KB Peněžního trhu, který je skutečně defenzivním s krátkou durací.

Přesto součty jakoby nevycházejí, což znamená, že na tomto letošním dramatu vydělal peněžák KBC Multi Cash ČSOB CZK, který uvítal pěkných pár prchajících miliard. Sice ani tento fond neodolal ničivé vlně a v říjnu ztratil 1,5 %, tedy skoro celoroční výnos, ale podařilo se mu „využít“ první vlnu paniky, zejména klientů ČS a KB. S celkovými 23 miliardami už postupně velikostí blíží tradičnímu mamutu ISČS Sporoinvestu, který zhubl o více než třetinu na pouhých 30 miliard korun.

Vývoj peněžního trhu tedy zasáhl celý fondbyznys nejcitelněji, ale ani dluhopisové fondy nevyvázly bez újmy. Zejména přestalo platit, že dluhopisy „drží“, když akcie padají. Nefunguje ani pravidlo o jen krátkodobých výkyvech, ani o dvouletém „bezpečném“ horizontu. Vše je zkrátka jinak, když jsme jakoby v jiném světě.

Dluhopisové fondy přišly v tomto roce o 6,5 miliardy korun odkupů a většinou i o další ztráty ve výkonnosti – od několika procent po 20% propady v případě fondů zaměřených na korporátní dluhopisy. Přesto na dvouletém období najdeme už první vlaštovky s kladným výnosem, např. ČSOB Bond mix nebo Pioneer obligační, které za poslední půlrok nasprintovaly přes 5 %. Některým fondům pomohlo i prudké ochlazení kurzu koruny (je teď dokonce slabší než před rokem). Nejvíc odkupů opět zaznamenal náš největší ISČS Sporobond, z nějž odešly 4 miliardy korun.

REKLAMA

Další smutnou kategorií jsou smíšené fondy, s nimiž se za rok rozloučilo 5,5 miliardy korun. Pohled na jejich výkonnosti je smutné čtení a ani tříletý horizont nezachraňuje situaci. Kladné číslo aby pohledal, což jistě není ku podivu při tom akciovém pogromu.

Přesto (kromě 1,5 miliardy zajištěných fondů, ovšem výhradně jen z ledna a února) se právě akciové fondy drží přímo heroicky – celkový miliardový příliv je hoden obdivu. Přes určité panické vlnky si část investorů evidentně uvědomila příležitost a pokouší se ji chytat za pačesy. K čemu totiž vlastně došlo: necelý bilion ohrožených hypoték uvolnil lavinu, která z trhů „vypařila“ již 32 bilionů dolarů. To jistě normální není…

Tak nakonec něco optimismu ze Švajcu: UBS předpovídá, že index S&P 500 by v příštím roce mohl posílit o 53 %, což by byl historicky nejvyšší roční nárůst tohoto indexu. Pro panevropský index FTSEurofirst 300 pak předpovídá 25% růst.

![]()