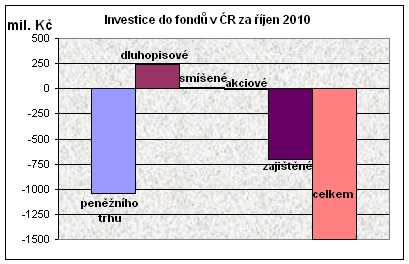

Zřejmě ani letošní podzim náladám investorů (alespoň těch našich) nepřeje a za říjen si z fondů vyzvedli 1,5 miliardy korun – z fondů peněžního trhu víc než miliardu, ze zajištěných 700 milionů. Omamné vábení minulých výnosů dluhopisových fondů je stále ještě neodolatelné lákalo, tentokrát do pasti padlo skoro čtvrt miliardy korun. Bídná statistika, dokonce i celou letošní bilanci srazila do odlivu.

Kam ty peníze míří? Vždyť i podle Eurostatu je u nás míra úspor kolem 10 % disponibilních příjmů? Ani zářijová bankovní statistika nedává odpověď, když za posledních pět měsíců na bankovní vklady přibyly pouhé 3 miliardy korun!

Banky snad už dokonce přestaly vábit klienty na ztrátové účty a ve velkém do nich pumpují jednorázovky. Explozivní nárůst prodeje životních pojistek s jednorázově placeným pojistným, zrychlil tempo růstu za tři čtvrtletí na meziročních neuvěřitelných 63 % (z 12 miliard loni na letošních 19,4 miliard korun). Z toho naše tři velké banky zvládly 14,5 miliardy.

Tedy jediný úspěšný finanční produkt v Česku zneužívá nevědomost lidí a prodává jim předražené a zhusta neprůhledné fondy maskované jako pojištění a z 60 % v převleku zajištěných. Navíc s pojistnou ochranou zanedbatelnou – jen takovou, kolik je na účtu. Banky jsou ale rády, že prodají alespoň něco, když si od nich nikdo nepůjčuje.

Zkonstruovat dobrý zajišťák je však v dnešní době prakticky nemožné, protože výnosy dluhopisů jsou tak mizivé, že za ně nelze nijakou slušnou opci koupit.

REKLAMA

Naše pětileté dluhopisy vynášejí 2,6 % a ty americké dokonce jen 1,16 %. Kdybyste tedy z našich bondů chtěli postavit zajišťák, tak na nějakou opci zbývá (po odečtení marží) jen nějakých 10 % investované částky, tedy nejvýš potenciál třešničky na suchý piškot – to se investor spíš zadusí, než aby si pochutnal. Navíc za pět let s inflací, která u nás je už nyní na 2 %, a díky zelené solární idiocii a deregulaci nájemného poroste víc než leckde jinde. To snad raději ten náš oblíbený štrozok: ostatně víte, že to v průzkumu Erste přiznává 28 % našich spořínků? To v sousedním Rakousku tak činí jen 3 % obyvatel.

Tím se opět vracíme k naivitě investorů do dluhopisových fondů, které v dohledné budoucnosti několika let čeká výnos jen nejvýš kolem černé nuly. To i ten otloukánek peněžák vynese víc! Na dvouletý horizont se nyní zkrátka dluhopisový fond nehodí, na delší období je to ale slovo do pranice.

Experti se shodují na šanci defenzivních a dividendových titulů jako aktuální substituční alternativy. Například výnos dvouletého amerického státního dluhopisu si 4. října sáhl na svá historická minima 0,40 %. Výnos amerických pětiletých dluhopisů klesl na rekordní minimum 1,16 %, u těch desetiletých se poprvé po 50 letech blíží dividendovému výnosu akciového indexu S&P Composite – proč tedy nezvolit mnohem dynamičtější potenciál akcií?

A něco legrace na závěr: že se vedou řeči na Facebooku či na Twitteru, ví snad už každý. Ale že studie profesora informatiky z univerzity v Indianě Johana Bollena zjistila, že korelace mezi indexem Dow Jones a kolektivní náladou veřejnosti dosahuje až 90% přesnosti, může přece jen šokovat. Některé hedžové fondy prý používají software na rozpoznání emocí z tváří televizních komentátorů a analytiků, aby zjistili, jestli lžou nebo mluví pravdu.

Než ale začnete v hospodě testovat náladu spoluobčanů, uvědomte si, že i zmíněná „vědecká“ studie pracuje s týdenním zpožděním: jaká je nálada dnes – tak se budou trhy vyvíjet za týden. Co to znamená? Žádný zázrak – je-li v hospodě nálada dobrá (a za týden půjdou akcie nahoru) – chystejte se prodat a naopak: čím blbější nálada, tím víc kupujte – kontrariánům zdar!

![]()