Orientačně v říjnu se – kromě pokračujícího cca půlmiliardového odlivu z dluhopisových fondů a stagnace fondů peněžního trhu – ty "ostatní" podělily o více než 3 miliardy korun v poměru 1,1 smíšené, 0,6 akciové a 1,4 zajištěné. Čisté prodeje jen mírně nad 2,5 miliardy za měsíc byly citelně podprůměrné, protože za prvních devět měsíců majetek fondů vzrostl o více než 38 miliard korun.

Pravděpodobně tedy rekordních 58 miliard z roku 2005 nedosáhneme, ale snad překonáme alespoň loňskou sumu 40 miliard.

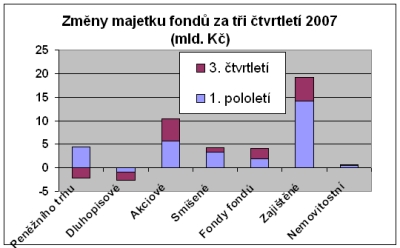

A metodická poznámka ke statistice AKAT/AFAM i ke grafu: kategorie fondů fondů zahrnuje prakticky výlučně smíšené fondy (s jen nepatrným podílem akciových a zajištěných), zatímco nemovitostní zatím nehrají významnější roli.

Od léta k podzimu

Jarní situaci nejlépe charakterizuje graf nárůstu majetku o 29 miliard korun za celé první pololetí. Vidíme, že prakticky polovinu (14,5 mld. Kč) si připsaly zajištěné fondy, zatímco akciové a smíšené fondy spolu získaly jen necelých 11 miliard korun a miliardový odliv z dluhopisových fondů tehdy vyrovnaly fondy peněžního trhu ještě s 3,5miliardovým přebytkem.

Naopak o letní situaci svědčí výmluvně data za třetí čtvrtletí, kdy se významně prosadily akciové fondy, které téměř vyrovnaly 5miliardový příliv zajištěných fondů a spolu se smíšenými dosáhly až na 7,5 miliardy korun. Citelně se ovšem prohloubil odliv z dluhopisových fondů, k nimž se přidaly i fondy peněžního trhu, takže dohromady musely tyto kategorie oželet bezmála 4 miliardy. I proto celková suma za 3. čtvrtletí jen o málo přesáhla 9 miliard korun.

REKLAMA

Přestože šlo o sezónně tradičně slabší prázdninové období, jasně se zde promítla citelná korekce akciových trhů. Potěšitelný fenomén se ovšem projevil zejména v aktivitě dynamických investorů, kteří tuto korekci využili k nákupům.

Říjen na rozmyšlenou

Prodeje ještě mírně slabší než přes prázdniny a návrat zajištěných fondů na výsluní – tak lze stručně charakterizovat současnou situaci. Není se příliš čemu divit, protože bída dluhopisů (zejména korunových) pokračuje a akciové trhy se většinou opět dostaly na svá historická maxima. Jejich volatilita je ovšem značná, proto lze nalézt ještě i lokální minima vhodná k nákupům.

Potěšitelný je také stabilní – a dost vysoký – přísun investovaných peněz do smíšených fondů. Akciové spolu se smíšenými tedy stále ještě překonávají oblibu zajištěných fondů. Zdá se tedy, že určité zbytky bojovného letního sentimentu vydržely.

Na druhou stranu právě v období zvýšené nejistoty akciových trhů vůbec není od věci zvolit zajištěnou investici do nějaké potenciálně růstové strategie. To dokazuje zejména obliba jejich orientací na emerging markets či konkrétně region CEE.

REKLAMA

A jak ta nejistota může vypadat, předvedla svou hořkou pilulkou s 15% pádem nejen tuzemská Zentiva, ale i takový globální obr a největší americká banka Citigroup, když přivítala Halloween propadem přes 8 % poté, co v televizi oprášili tykev s rizikovými hypotékami. Aby jí největší pokles za poslední pětiletku nepřišel líto, tak Bank of America kolegiálně propadla o 5,5 %.

Opět se ovšem také manifestačně projevilo nebezpečí měnového rizika, kdy dolarové investice jen za poslední rok ztratily po přepočtu na koruny 17 %. Jistě již mnozí poradci mají hodně práce vysvětlovat, proč klientovi doporučili třeba právě zajištěné fondy HSBC.

Co je ve výhledu

Od 1. listopadu i u nás platí evropská směrnice MiFID, přestože jsme to v naší legislativě "nestihli". Případná žaloba by tedy nešla na poradce, ale na stát – ne že bych nějaké žaloby očekával, jen, že se již pracuje i na vyhláškách, které po schválení novely Zákona o podnikání na kapitálových trzích asi mnohé poradenské firmy překvapí.

Asi zajímavější je ve fondové souvislosti názor časopisu Fond Shop, že korunové dluhopisy mají nejhorší léta za sebou. Poslední dva roky nepřinesly investorům do českých dluhopisů a tím ani dluhopisových fondů dobré výsledky. Výkonnost českých státních dluhopisů v českých korunách měřená indexem Patria GPRI mezi říjnem 2005 a říjnem 2007 činila pouze 1,6 % (0,8 % p.a.), kdežto český peněžní trh vzrostl za stejné období o 5,3 % (2,6 % p.a.).

REKLAMA

Ve střednědobé a dlouhodobé perspektivě však od českých dluhopisů můžeme prý čekat lepší výsledky. Rýsuje se totiž sice růstová vlna inflace i sazeb, ale ta by se měla "převalit", a pak ceny těch již nakoupených bondů pěkně porostou.

Drsný a ještě drsnější

Asi nepřekvapí výsledek průzkumu Patria Online mezi svými klienty, z nějž vyplynulo, že při korekci motivuje k nákupům akcií prakticky polovinu investorů situace, kdy "ceny klesly již hodně nízko" a dalších 40 % se orientuje podle toho, kdy se pozvolna začínají objevovat informace o zklidnění situace. To jde ovšem o investory, které můžeme s klidným svědomím zařadit mezi tzv. spekulanty.

O mnohem horším výsledku fondových investorů informuje Petr Šimčák z Pioneer Investments citující ze studie společnosti DALBAR. Z ní vyplývá, že na periodě 1984 – 2002 průměrný akciový fond zhodnotil prostředky svých klientů o 9,3 % p. a. Klienti ale vydělali ve skutečnosti jen 2,6 % p. a.

Nevěřil jsem vlastním očím. Proč? Čí je to chyba? Odpověď je jednoduchá: investoři mohli mít 9,3 % p. a., kdyby průměrný fond koupili a drželi po celou dobu. To ale nedělají, mají pocit, že je třeba se ještě o své peníze aktivně starat. Ten pocit je správný, ale jakého výsledku dosáhl aktivní péčí průměrný akciový investor? Jen 2,6 % p. a.

Agentura DALBAR vysvětlila rozdíl v emoční (ne)stabilitě investorů, kteří "loví horké fondy". Vždy kupují fond až po jeho růstu – vidí skvělou výkonnost – a prodávají jej po poklesu – vidí nepříjemná čísla a nechtějí dále snášet pokles. Cena za tuto chybu je obrovská. Při přepočtu na částky je dopad ještě horší – podílníci prodělali i v porovnání s vklady v bance!

Své klienty tedy před podobným "lovem hitů" varujte.

![]()