Rok 2018 ve třech scénářích: Párty (ne)končí?

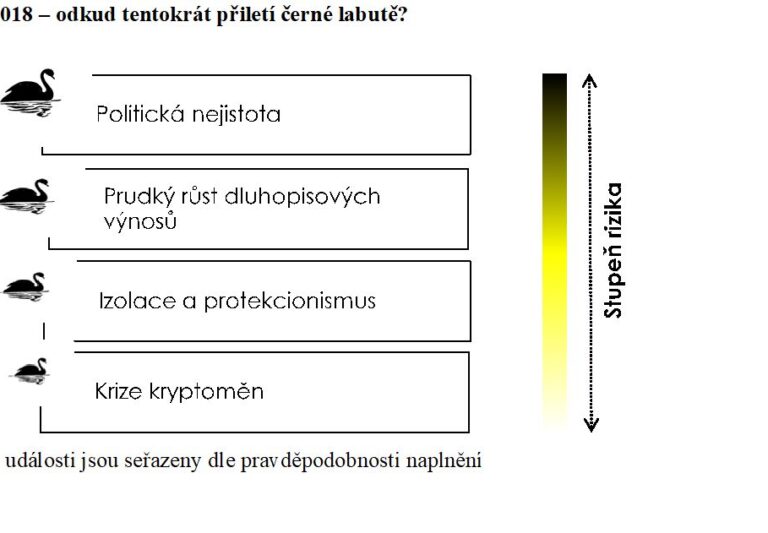

Nejistý je i vývoj v mnoha zemích eurozóny, které své problémy zatím hrnou setrvačně před sebou a k řešení mají daleko (Řecko a Itálie). Politická scéna v USA a Evropě také skrývá potenciální zdroje otřesů a následné nestability (např. v podobě obchodních konfliktů USA s Kanadou, Mexikem či Čínou). A to tu nehovoříme o geopolitických událostech (např. Severní Korea, napětí na Blízkém Východu) či teroristických činech.

Protože, skutečný běh věcí se jen těžko odhaduje, připravili jsme tři realistické scénáře ekonomických událostí a následného vývoje české ekonomiky v roce 2018. Nejde o extrémní – málo pravděpodobné, senzacechtivé scénáře, ale o realistické scénáře, které mohou pravděpodobností vyšší než 10 % opravdu nastat. Držíme se totiž hesla, že „štěstí přeje připraveným“!

Základní scénář: cyklický vrchol se blíží, zvolníme tempo

Velké světové organizace jako je Mezinárodní měnový fond, Světová banka nebo OECD, prognózují světové ekonomice další růst. Čerstvě schválená daňová reforma v USA má potenciál podpořit investice a spotřebu domácností v dalším růstu. Nicméně USA je už na dosah svého cyklického vrcholu a v roce 2019 její růst viditelně zpomalí. Čína, na kterou připadne už téměř třetina růstu světové ekonomiky, dál udrží pevně v rukou kormidlo, které naviguje ekonomiku k hladkému přistání.

Dění na politické scéně je jako vždy těžko předvídatelné, ale v našem základním scénáři s žádnými otřesy po podzimních volbách do sněmovny reprezentantů, části senátu a guvernérů v USA nepočítáme.

Rovněž politický vývoj v Evropě nebude v tomto scénáři zdrojem nestability. Navzdory příznivým ekonomickým podmínkám nečekáme žádné inflační „dobrodružství“. Inflace může naopak počátkem roku zpomalit. Ve prospěch nízké inflace hovoří i očekávaný vývoj cen ropy (pokles v první polovině roku po ukončení topné sezóny).

REKLAMA

To vše se projeví v chování centrálních bank. Bilance Fedu se bude pozvolna snižovat (z počátku o 20 mld. USD), zatímco ECB přestane nafukovat svou bilanci nejspíš až v září 2018. Vyjadřování regionálních ředitelů americké centrální banky po personální obměně mohou být méně „holubičí“ než doposud, ale trajektorie postupného růstu úrokových sazeb zůstane nedotčena (tři zvýšení na 2 – 2,25 %).

Poprvé po čtyřech letech Spojené státy, země eurozóny a Japonska vydají více státních dluhopisů, než jich bude splatných a než jich skoupí centrální banky. Ve výsledku se otevírá prostor pro růst výnosů státních dluhopisů – v USA ke 3 % p.a. u desetiletého státního dluhopisu, v Německu na 1 % p.a. Na americké výnosy bude také působit růst zadlužení státu.

Vývoj měnových politik také promluví do vývoje měn. Zatímco USD může na očekávané změně v rétorice FOMC v prvním čtvrtletí roku vydělat (tj. posílit), euro bude mít navrch ve druhé polovině roku v souvislosti s očekávaným ukončením kvantitativního uvolňování ECB. Česko předběhlo většinu Evropy a podobně jako Německo se nachází na vrcholu hospodářského cyklu. Oživení ekonomiky již trvá pátým rokem.

Podle našeho odhadu poskočila i naše ekonomická úroveň a to z 88 % na zhruba 90 % průměru EU. Růst české ekonomiky již naráží na svou kapacitu, především na trhu práce, a proto dojde ke zpomalení pod 4 %. Zatímco mzdy porostou v průměru nejvyšším tempem za posledních 10 let, růst produktivity práce takového tempa nedosáhne.

Česká národní banka (ČNB) bude muset na inflační tlaky reagovat. Vyšší než 2% inflace bude centrální bance velet zvyšovat základní úrokovou sazbu. Ke konci roku by repo sazba mohla dosáhnout až 1,25 %. Depozitní sazba se bude zvyšovat až s určitým odstupem.

Na příznivý vývoj zareaguje i česká měna. Podle našeho názoru, česká koruna v průběhu první poloviny roku výrazněji posílí, a to přes hladinu 25 korun za euro k 24,80. Ve druhé polovině roku, s tím, jak se bude blížit konec kvantitativního uvolňování ECB, koruna část svých předchozích zisků ztratí. Nelze vyloučit ani krátkodobou a prudkou korekci, pokud zahraniční investoři uzavřou velký objem svých pozic, které doposud drží na koruně. Ke konci roku ale očekáváme korunu na 25 za euro.

Čistá emise českých státních dluhopisů bude vyšší než loni a společně s rostoucími úrokovými sazbami ČNB to povede k růstu výnosů státních dluhopisů, tj. k postupnému zdražování dluhu státu. Pokud dojde k náhlému výprodeji státních dluhopisů zahraničními investory v souvislosti s uzavíráním pozic na české koruně, porostou podle našeho názoru výnosy dluhopisů s kratší splatností ještě rychleji. Domácí politický vývoj (volba prezidenta, senátní a komunální volby) bude stát stranou pozornosti trhu.

REKLAMA

2. scénář: Ekonomický boom zesiluje, ekonomiky se přehřívají, inflační strašák obchází trhy

Daňová reforma v USA a rostoucí infrastrukturální investice přispějí ke zrychlení růstu americké ekonomiky na „předlehmanovské“ úrovně okolo 3 % (ve stálých cenách). Fiskální expanze se ale projeví na růstu zadlužení amerického státu. Z oživení na druhé straně Atlantiku bude těžit i Evropa.

Rychlejší růst ekonomik nakonec vzedme inflaci a s ní i růst mezd. Růst produktivity práce bude i navzdory silné investiční aktivitě obtížně držet krok s růstem mzdových nákladů. Přehřívající se ekonomiky přimějí centrální banky ke zvyšování sazeb a snižování bilance rychleji (v případě Fedu) či dříve (v případě ECB), než se doposud očekávalo. FOMC pod novým vedením J. Powella přitlačí „na pilu“ a začne rychleji zvyšovat úrokové sazby.

ECB ukončí nákupy aktiv ještě před podzimním termínem a připraví trh na blížící se růst úrokových sazeb. Po dekádě velmi nízkých úrokových sazeb může být finanční trh velmi náchylný k prudkému růstu úrokových sazeb a dluhopisových výnosů (tj. k výrazné korekci dluhopisů a akcií). Pro méně kvalitní a riziková aktiva to představuje riziko náhlého výprodeje s možným dopadem do stability finančních společností, které hodně zainvestovaly do méně likvidních aktiv.

Vzedmutí inflace ve světě zvýší zájem investorů, kteří se nebojí rizika, o kryptoměny, ale také „staré dobré“ zlato. I cena černého zlata a drahých kovů zamíří. To vše dohromady dává obrázek přehřátých ekonomik, jejichž vývoj si říká a pořádnou korekci.

Německá ekonomika projevuje jasné známky přehřívání. Stejně na tom je i Česko. Růst ekonomiky se drží vysoko nad 4 %. Růst cen v průběhu roku překoná horní hranici inflačního cíle ČNB (3 %). ČNB začne rychleji utahovat otěže měnové politiky a v rychlém sledu zvyšuje, v předstihu před ECB, svou úrokovou sazbu. Společně s repo sazbou začne zvedat i depozitní sazbu. Na konci roku 2018 je repo sazba nad 2 %.

Rychlý růst ekonomiky a úrokových sazeb podporuje posilování koruny, která se vrátí k hodnotám z léta 2008 (okolo EUR/CZK 24). Silnější koruna sice bude postupně tlumit růst vývozu, ale domácí poptávka zůstane velmi silná.

Ačkoliv hospodaření státu se bude vyvíjet lépe, než předpokládal schválený návrh, financování dluhu – tj. výnosy ze státních dluhopisů porostou velmi rychle. Desetiletý výnos českého státního dluhopisu směřuje ke 4 % p.a. Ruku v ruce s růstem výnosů zdražují i hypotéky.

REKLAMA

Ceny nemovitostí dál rostou, ale z důvodu dražších hypoték není poptávka tak silná jako v předchozích letech. Ekonomika se zatím drží na vrcholu svého cyklu, ale vzhledem k přehřívání ekonomiky stále více lidí se obává náhlého konce zlaté éry.

3. scénář: Éra levných peněz se prodlužuje, česká ekonomika rychle zpomaluje

Růst světové ekonomiky náhle zpomalí. Spouštěčem může být například rozkol mezi Republikány a Demokraty nad rozpočtem USA či zvýšením dluhového limitu. Po něm budou následovat dlouhá jednání a zavřou se i některé úřady. Daňová reforma v USA nemá takový dopad, jaký se čekal. Investice firem slábnou. Podzimní volby v USA vedou k patové situaci – Republikáni ztratí těsnou většinu v Senátu.

Oživení evropských ekonomik zeslábne. Důvěra firem a spotřebitelů prudce oslabí. Pro jižní křídlo eurozóny je euro příliš silné a brání jim v oživení. Německá ekonomika začíná zpomalovat. Politické přenice mezi vlivnými velmocemi způsobí mimo jiné ostré obchodní spory. USA vystoupí z NAFTA.

Velká Británie je sužována vnitřními politickými boji o podobu brexitu. Výsledem je pád britské vlády. Sílí podpora pro „no-brexit“, tj. odvolání aktivace článku 50 Smlouvy o EU. Obchodní výměna mezi EU a Velkou Británií se rychle ochlazuje. Britská ekonomika prudce zpomaluje, zpomalení ale dopadá i na Evropu. V Itálii v předčasných volbách posílí protievropské a extrémně pravicové strany. Rozproudí se diskuse o možnosti „Italexitu“. Katalánsko znovu usiluje o svou nezávislost. Jsou vyhlášeny nové volby. Nejistotu na rozvíjejících se trzích také vzbuzují volby v Mexiku a Brazílii.

Cena ropy začne klesat pod hranici 50 dolarů za barel. To přispívá k dalšímu zpomalování inflace v zemích dovážejících ropu. „V kurzu” jsou znovu „bezpečné přístavy“ na finančním trhu (švýcarský frank, zlato ale i německé dluhopisy). Americká centrální banka přeruší sérii zvyšování úrokových sazeb. Další snižování bilance Fedu je přerušeno. ECB prodlužuje program nákupu aktiv, růst úrokových sazeb se odkládá na neurčito.

Peníze zůstanou levné, riziková aktiva jsou stále v kurzu. Hlad po výnosech žene investory ke stále rizikovějším aktivům. Kumuluje se a zároveň oddaluje riziko prudkého pádu cen rizikových aktiv. Nejistota hraničící s nervozitou na trhu roste.

Kryptoměny jsou vláčeny nahoru dolů a nevyhýbají se jim ani skandály s narušením kybernetické bezpečnosti. Jejich nestabilita přispívá v růstu volatility a rizika na všech finančních trzích. Na povrch vyplují opět problémy „zombie“ bank v Evropě. K finanční nákaze napříč evropským bankovním trhem nedojde, ale ECB bude nucena opět podřídit finanční stabilitu a likviditu na trhu.

Ochlazení evropských ekonomik se rychle přelévá do Česka. Česká ekonomika zpomaluje pod 3 %, později i pod 2 %. Nezaměstnanost zamíří nahoru k 5 %. Inflace pozvolna zpomalí pod 2 %. Oslabení koruny brzdí zpomalování inflace, protože zdražuje dovážené zboží a tlumí i dopad levnější ropy na světových trzích na cenu pohonných hmot. Koruna oslabuje zpátky k původní intervenční hladině 27 korun za euro.

ČNB po únorovém zvýšení sazeb další růst sazeb přeruší. Mnoho investorů (ale ne všichni) se zbavuje českých dluhopisů a odchází i z české koruny. Proto náklady na financování státního dluhu (tj. výnosy státních dluhopisů) rostou nad úroveň inflace.

Český bankovní sektor není nijak evropskými problémy se „zombie“ bankami zasažen. Nicméně i na český devizový trh a trh českých státních dluhopisů doléhá nejistota a obavy z vývoje nejen v Evropě ale i ve světě. ČNB zatím ale odmítá připustit možnost, že by se opět vrátila do režimu devizových intervencí. Navíc koruna oslabuje sama, bez zásahu centrální banky. Není sporu, že ekonomika se nachází v sestupné fázi ekonomického cyklu. Stabilizace Evropy určí, zdali v roce 2019 přijde recese nebo jen stagnace.

Autorka je hlavní ekonomkou Raiffeisenbank.

![]()