Text: redakce

03. 01. 2022

Rok 2021 na akciových trzích: Pražská burza podala výstavní výkon

Foto: Shutterstock

Pražská burza měřená indexem PX předvedla minulý rok výkon, který tu nebyl 16 let. Od začátku roku se její cena katapultovala o vysokých +38,8 %. To je ale jen kapitálový zisk. Spolu s dividendami, tzv. celkový výnos (kapitálový + dividendový) je to dokonce +45,3 %.

![]()

Samozřejmě, index je složen z jednotlivých emisí. Jak si vedly jednotlivé tituly? Jedním slovem výborně. Všechny společnosti, které se obchodují na hlavním trhu, letos vzrostly, bez výjimky.

V tomto roce došlo k několika významným korporátním událostem, které měly na obchodování významný vliv. Jednou z nich je nedávno schválené spojení Monety se skupinou Air Bank. Na třetí pokus a s upravenými podmínkami vyrovnání to klaplo. Moneta potěšila své akcionáře růstem za celý rok o +37,9 %, spolu s dividendou je to +42,3 %.

Dařilo se i ostatním společnostem z finančního sektoru. Erste vzrostla o +55,4 % (s dividendou +61,7 %), Komerční banka +42,3 % (s dividendou +45,9 %). Podle mého bázoru banky v prostředí dramaticky rostoucích úrokových sazeb zdaleka neřekly poslední slovo.

REKLAMA

Velmi slušně se vedlo akciím nápojářského kolosu Kofoly. Letos vyskočily o +31,4 % (s dividendou +36,9 %). A v žádném popřípadě nesmíme opomenout těžkou váhu na BCPP ČEZ. Letošní růst o +60,6 % je na pražské burze druhý nejvyšší. S dividendou, která byla letos podpořena prodejem aktiv je celkový výnos dokonce +74,6 %. Důvodem růstu je velmi vysoká cena elektřiny podpořená růstem cen ostatních energetických komodit v tomto případě zejména plynu.

A to nejlepší nakonec. Asi se to nestává často, ale česká firma koupila americkou, navíc legendární, společnost. České zbrojovce se podařilo koupit ikonický Colt. Výsledkem, umocněným zdá se nekonečnou masivní poptávkou po jejích produktech zejména v USA, je růst ceny akcie zbrojovky o +72,8 % (s dividendou +75,9 %). V tomto roce výkon nad výkony.

Smutné zprávy z burzy

Bohužel se staly i události, které burzu ochudí. Již se neobchoduje s akciemi PF Nonwovens (bývalý Pegas, v tomto roce +7,5 %). Staženy byly také akcie Stock Spirits. Likérka dodala letos svým akcionářům +42,3 %, s dividendou dokonce 52 %. K podobným událostem dojde bohužel i v roce 2022. Avast, který se zhodnotil o +16,3 % (s dividendou +19,1 %), se spojí s konkurenční společností Norton a dojde ke stažení jeho akcií z burzy.

Stejný osud potká i operátora O2 CR, kdy majoritní akcionář skupina PPF vytěsní minority. To je samozřejmě velká škoda. Letos cena jeho akcií přidala +6,4 % (s dividendou +14,9 %). Například u O2, společnost podniká na regulovaném trhu, je predikovatelná, má stabilní hospodaření bez výkyvů ať už na jednu nebo druhou stranu se silnou bilancí. Navíc nabízející pravidelně vysokou dividendu. A právě stabilitu umocněnou dividendou mají investoři rádi.

REKLAMA

Ale optimisticky doufejme, že výborné výsledky přilákají další firmy, a že se příští rok (2022) podaří také rozeznít burzovní IPO zvon a počet emisí se rozroste.

Porovnání s Evropou

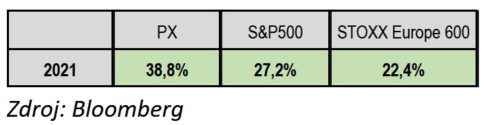

Dovolím si ještě rychlé srovnání s ostatními evropskými akciemi, reprezentovanými indexem STOXX Europe 600 a asi nejsledovanějším světovým indikátorem americkým S&P500. Pohled na tabulku je jasný. Pražská burza vyhrála.

Evropský index přidal +22,4 % (s dividendami +26 %) a americký +27,2 % (s dividendami +29 %). Také je nutné zdůraznit, že oba indexy končí tento rok na rekordních hodnotách. Maximální ceny dosáhly v minulých dnech a ty současné jsou jen nepatrně nižší a považuju je za rekordní.

REKLAMA

Jak to bude v roce 2022?

To je otázka za bambilon dolarů, na kterou bohužel nikdo nezná odpověď. Ale je tu několik událostí, které mohou akciové trhy ovlivnit. Jako to bude dál s koronavirem? Podaří se tento problém vyřešit, nebo bude ovlivňovat dění ve světě dále? Jsou tu také geopolitické otázky, a to hned na několika frontách.

Ale stále je velmi příznivé makroprostředí. Zejména v Evropě. Politika ECB a Fedu se začne rozcházet. Fed začne asi v prvním pololetí utahovat měnovou politiku, ale vždy to je dobře komunikováno, a bývá to nějakým způsobem zaceněno a pro trh to není velké překvapení. Zatímco růst sazeb v Evropě (ECB) je zatím v „nedohlednu“. A také firmy by měly reportovat rostoucí hospodaření. Vzhledem k možným vlivům zmíněných na začátku tohoto odstavce by tak obchodování mohlo být více volatilní.

Možná, že indexy nedosáhnou na vysoké zhodnocení, které jsme viděli v roce 2021, ale přesto by se měly prezentovat růstem i v 2022.

Autor: Bohumil Trampota, analytik Komerční banky

![]()