V rámci historického vývoje byly hledány způsoby k rychlejšímu, bezpečnějšímu a snadnějšímu přesunu peněz při placení. Zatímco dnes se nás při placení ptají „kartou nebo v hotovosti?“, dříve bychom mohli slyšet „šekem nebo kešem?“ V případě bezhotovostního placení dochází k převodu peněz připsáním výdaje na vrub účtu, takový písemný příkaz může být realizován mimo jiné právě prostřednictvím šeku.

Šeky jako náhrada hotových peněz

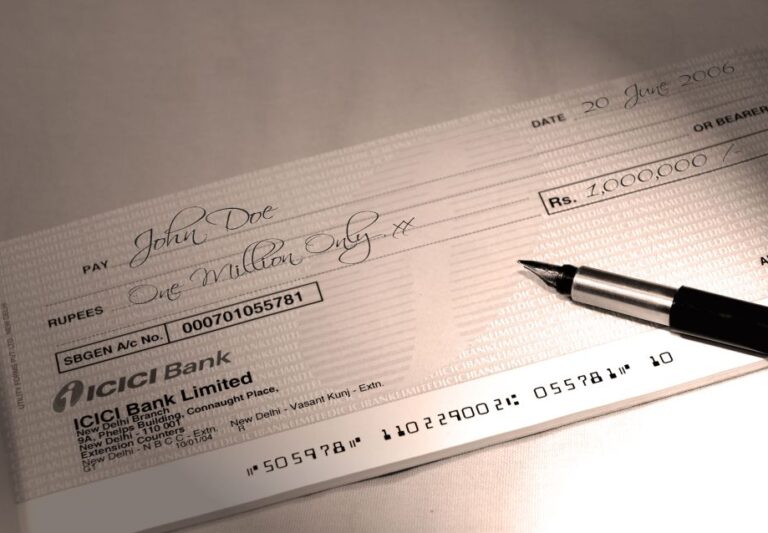

Použití šeků je poněkud přežilým způsobem bezhotovostního placení. Prostřednictvím šeku je dáván bance příkaz, aby osobě předkládající šek byl příslušný finanční obnos vyplacen. Výdaj bude po ověření šeku zaúčtován na vrub šekovatelného účtu, ke kterému se šek váže.

Šeky soukromé, bankovní a jiné

Výstavcem soukromého šeku je nebankovní subjekt, tedy fyzická osoba nebo jiná nebankovní instituce, která má u banky veden šekovatelný účet (osobní, soukromý nebo firemní). Majitel takového účtu má od finanční instituce, u které má veden účet, k dispozici šekovou knížku. Šek je bankou jako šekovníkem proplacen na základě předložení a ověření šeku. Kvalita a bezpečnost šeku závisí na bonitě výstavce šeku – nevýhodou je nemožnost ověření krytí.

V případě bankovního šeku klient v pobočce banky v místě A skládá peníze a za poplatek požádá o vystavení šeku na požadovanou částku. Výstavcem šeku je tedy banka, která zaručuje proplacení při inkasu nebo předložení. Šek je proplacen jinou bankou v místě B, která šek bude akceptovat. Šek je následně uhrazen šekovníkem, který má v obchodním styku eliminovat rizika přenášení hotovosti a poskytovat jistotu proplacení. I u nás si za poplatek pohybující se kolem 1 % z vyplácené částky lze nechat proplatit zahraniční šek. Banka v Česku ovšem šek neproplatí okamžitě, ale přijme ho k nezávaznému inkasu ve lhůtě jednoho měsíce. Banky poskytnutí této služby často podmiňují tím, že ji poskytnou svému klientovi, že jde o šek, který lze vypořádat bezhotovostním převodem (na šeku je uvedena doložka „pouze k zúčtování“).

Aby to nebylo všechno tak úplně jednoduché, výstavce šeku může určit, komu může být šek proplacen, a na základě toho se šeky rozlišují na řad, na jméno a na majitele.

REKLAMA

Šek na řad je vystaven na konkrétní osobu, obvykle s doložkou „na řad“. Práva plynoucí z šeku na řad je možné převádět na další osoby pomocí rubopisu (indosamentu), kde majitel na rubu uvede novou oprávněnou osobu a převod autorizuje podpisem.

V případě šeku na jméno je šek vystaven na určitou osobu a doložka zamezuje převést šeková práva na jinou osobu.

U šeku na majitele není uvedena konkrétní osoba, popřípadě je zde uvedeno jméno s doložkou „nebo majiteli“. Majitelem šeku je pak osoba, která šekem fyzicky disponuje. Pro převedení takového šeku na nového majitele postačuje fyzické předání.

Historické ohlédnutí

Důkaz o prvním ručně psaném šeku pochází z 15. století z nizozemského Amsterodamu jako křižovatky obchodních cest. Peníze uložené u bankéře byly použity k zaplacení závazku na základě šeku jako podpisem autorizované písemné žádosti doručené bankéři.

REKLAMA

Tištěné šeky pak nastoupily v 17. století, pro identifikační účely se začala používat sériová čísla, usnadňující evidenci a kontrolu validity. V průběhu času dochází ke snahám o standardizaci a univerzálnost, v roce 1969 evropské banky v Paříži pokládající základy systému zaručeného šeku – Eurocheque Int. Eurošek byl produktem bankovní asociace EUROPAY Int., jehož snahou bylo posílení důvěry v soukromé šeky potvrzováním bonity.

Šek na majitele nebo na řad nemusí být přímo použit k proplacení, jde o cenný papír, určený k oběhu. Tyto šeky mohou být předloženy k proplacení, třeba až „projdou několika rukama“, což už byl jen krůček ke vzniku clearingového způsobu zúčtování. Když se oběh šeků v obchodním styku více rozšířil a ochranné prvky se zlepšily, začaly banky přijímat k proplacení i šeky jiných bank.

V dobách, kdy nebylo běžné, aby měl řadový občan ČSSR otevřený bankovní účet, lidé ve vyspělých bankovních ekonomikách již šeky běžně platili. Když Česká státní spořitelna umožnila občanům otevřít si sporožirový účet, byla možnost požádat o vydání šekové knížky pro placení prostřednictvím šeků u vybraných obchodníků.

Na počátku 90. let minulého století byl tuzemskými bankami založen zaručený šekový systém, který si kladl za cíl rozšířit bezhotovostní placení. V našich končinách se ale šeky nedočkaly běžného používání, protože než skutečně nastoupily, byly nahrazeny modernějšími, bezpečnějšími i méně nákladnějšími elektronickými platebními kartami.

REKLAMA

Cestovní šeky

Zvláštním druhem šeků jsou šeky cestovní, které vznikly na základě potřeb mezinárodního cestovního ruchu. Jejich použití se pojí s historií hledání odpovědi na otázku jak cestovat bez nutnosti vozit s sebou velkou hotovost. Díky různým formám cestovních šekům tak mohli turisté i ve vzdálených zemích ve smluvních provozovnách hradit ubytování a stravování, popřípadě i získat hotovost v místní měně. Takový šek je opakem šeku s doložkou „k zúčtování,“ proplácenému bezhotovostním převodem, jedná se o šek pokladní. Pokladní šek slouží k výběru hotovosti v bance.

Řekněme, že výstavce šeku vypíše pokladní šek a navštíví banku, která šek akceptuje a důvěřuje, že je krytý. Banka, která šek nyní drží, ho může prodat dále. Majitel šeku ho předkládá k proplacení bance, která ho zúčtuje na vrub výstavce šeku.

Nevýhody šeků

Šeky byly nákladně jak výrobně, tak provozně – několikanásobná doprava, opakované zpracování jednoho vypsaného šeku. Zákazníci v prostředí konkurujících si obchodních bank ale často neplatili nic, a i ti, kteří platili, platili cenu pod náklady. Banky tuto činnost dotovaly například příjmy, které jim plynuly z neúročení peněz uložených na šekovatelných účtech, umožňujících vypisovat šeky splatné na požádání.

Když nové technologie umožnily snížit náklady na elektronické bezhotovostní platby, případně na automatizované vydávání hotovosti prostřednictvím bankomatů, banky přesunuly důraz na podporu elektronického provádění bezhotovostních plateb nebo automatizovaného výdeje hotovosti. Dnes v 21. století můžeme říci, že používání platebních karet se rozšířilo do takové míry, že jejich použití drtivě převažuje nad platbou šekem či hotovostí. Ale to už je jiné povídání.

![]()