Text: Radovan Novotný

24. 01. 2019

Slasti a strasti spekulace na dluh

Nejeden začátečník je možností investovat na dluh a relativně nízkými úrokovými sazbami zlákán ke spekulaci. Pak jakási událost ve světě nečekaně vede k prodejní vlně a vyvstávajícím masivním nabídkám na prodej. Eventuální kupci se drží stranou a mnoho hráčů stojí v danou chvíli na stejné straně – prodejní, nabídkové; kurzy klesají.

![]()

Cenné papíry investora s úvěrem jsou pak násilně prodány za nízký kurz a vložený kapitál je ztracen. Klient pak už později jen přihlíží, jak papíry, které už nevlastní, zase rostou.

Při investování do cenných papírů je běžné, že broker klientovi nabízí možnost spekulovat na dluh. Proč by také ne, když klient prostřednictvím brokera drží pozice, které lze na trhu prodat a získat tak rychle hotovost k uspokojení pohledávek.

Rizika pákového obchodování: dluh zvyšuje zisky, ale i ztráty

Maržové obchodování, označované také jako pákové obchodování, představuje nákup cenných papírů s využitím úvěru. Za jeho použití se platí úroky a poplatky – toto jsou náklady spojené s držením otevřené pozice. Klient uhradí zálohu (představující marži, margin) ve výši např. 20 % objemu obchodu a zbytek kryje úvěr – při vstupu do pozice broker na obchodním účtu zablokuje odpovídající zálohu. I když musí být složena jen část finančních prostředků nutná k uzavření obchodu, klient přebírá veškeré ztráty nebo zisky z realizovaného obchodu. Marží se rozumí minimální objem vlastních finančních prostředků klienta, pokud marže klesne, klient je vyzván na její doplnění.

Obrázek 1: Investor obchoduje „na páku“, např. drží cenné papíry jako aktiva financovaná jen z části vlastními penězi

Zdroj : Youtube.com

REKLAMA

Klesá-li tržní hodnota zákazníkova portfolia, klesá i hodnota cenných papírů použitých jako zajištění a pokud se vlastní zdroje na zákaznickém účtu sníží pod stanovenou hranici (margin maintenance), obchodník doručuje margin call, tedy výzvu k doplnění zálohy. Nedoplní-li klient prostředky na stanovenou výši, obchodník prodává zákazníkovy cenné papíry nebo finanční instrumenty – úvěr je jištěný převodem cenných papírů. Jakákoliv změna tržního kurzu akcie zvyšuje možný zisk nebo ztrátu na vlastní investované částce na několikanásobek. Finanční páka zvyšuje zisky, ale také ztráty – existuje sice vysoký potenciální výnos, tento je však vykoupen vyšším rizikem.

Spekulace na dluh, maržové obchody, se prováděly už před sto lety v prvorepublikovém Československu. Jako připomínku uveďme dodnes uplatnitelné rady Bohumil Kolečkáře: „Všechny kursy stoupají, jen ten náš papír ne a ne se hnout. (…) Máme na vybranou: buď držet, nebo prodati se ztrátou a koupiti něco jiného a „vydělávati“ na jiném typu. Pokud v tom máme jen vlastní peníze, kterých jinde nepotřebujeme, snadno se můžeme rozhodnout pro první. Horší je to, žádá-li od nás komisionář při každém poklesu kursu, abychom doplňovali krytí, zejména když už prvním vkladem jsme se úplně vyčerpali.

Pak znamená to buď krušné strádání, abychom krytí mohli doplniti, anebo odhodlání, udělat kříž nad rozdílem poklesu kursů a výlohami. Pokud máme dostatek prostředků k vytrvání, odhodláváme se ztěžka k realisaci se ztrátou. Co jednou je pryč, je pryč, kdežto jinak jest tu vždycky ještě možnost, že papír přece stoupne a že se z toho dostaneme aspoň „čisti“. Odvaha je dávno pryč a umiňujeme si, že až budeme z toho, že nás k spekulaci nikdo hned tak nedostane.“

Neštěstí nechodí po horách, ale po lidech. Jak doporučoval André Kostolany, nakupovat papíry na úvěr by měl pouze ten, kdo „disponuje ještě dalším, mnohem větší jměním, než je částka, kterou dluží“. Když někdo tratí v řádu statisíc ve spekulaci v řádech několika statisíců a má miliony v nemovitostech, není to žádná hrůza. Kdo je až po uši zadlužený, je propady kurzů obzvláště ohrožený. Nemůže být trpělivý, obzvláště nemá-li pevné nervy, klepou-li věřitelé na dveře a tíží ho záporný vlastní kapitál.

REKLAMA

Lombardní půjčování: krátkodobé úvěry kryté movitostmi

Lombardní úvěr poskytuje banka proti záruce ve formě obchodovatelného movitého majetku dlužníka. Počátky těchto půjček sahají do 13 století, kdy vývoj úvěrnictví ovlivnil sever Itálie, ztotožňovaný s Lombardií – severozápadní oblastí Itálie. Italští obchodníci, vystupující v roli finančníků, směnárníků anebo lichvářů, poskytující půjčky napříč Evropou, byli označováni jako „Lombardijci“. Do finančních slovníků se tak dostal pojem „lombardní“ úvěr. Jak píše Ottův slovník naučný, v běžné mluvě bankovní a bursovní jde o zápůjčky na movité zástavy poskytované na poměrně krátké lhůty.

Podobně jako je hypoteční úvěr zajištěn zástavou v podobě věcí nemovité, v případě lombardu a lombardního úvěru je úvěr zajištěn věcí movitou. Pohledávky jsou jištěny zastaveným majetkem, který je v případě nesplacení anebo nedodržení podmínek zpeněžitelný. Splatnost úvěru není delší, než je předpokládaná fyzická či ekonomická životnost zástavy (kolaterálu).

Zástavním předmětem „bývají z pravidla jen ty druhy zboží, které se bez nebezpečí zkázy dají uchovati a jsou předmětem pravidelných záznamů velkotržních (kursovních)“. Kromě cenných papírů a drahých kovů může jít o komodity. To že se tyto zápůjčky poskytují jen na krátké lhůty, souvisí s rizikem kurzových změn a výkyvů. Z důvodu tohoto rizika může být i ujednáno, že dlužník i před vypršením lhůty buď přiměřenou část jistiny vyplatí, nebo doplní zástavu. Související zásadou je půjčování jen do jistého procenta z tržní hodnoty (poměr LTV, Loan To Value, např. 50%).

Movitá zástava se odevzdává zástavnímu věřiteli, popřípadě třetí osobě k uschování. V případě kdy dlužník neplní, lze se domáhat uspokojení pohledávky realizací zástavy – prodejem zastavené věci. Zástavou jsou tedy rychle realizovatelné hodnoty; čím vyšší likvidita, tím lepší. Podle druhu zástavy se rozlišují lombardní úvěry na cenné papíry, kdy banka poskytne klientovi částku maximálně do výše tržní ceny zastavených cenných papírů; dále pak lombardní úvěry na směnky, zboží, pohledávky anebo třeba drahé kovy. U cenných papírů je uschování snadné a odpadá kontrola kvality.

REKLAMA

Finanční zajištění může mít povahu zástavního práva k finančnímu kolaterálu, poskytovatel úvěru je krytý zástavním právem k cenným papírům. Specifickým úvěrem pak může být lombard warrantový, kdy zástavu reprezentuje listina dokládající zboží uložené ve veřejném skladišti. Obecně platí, že čím rizikovější úvěr a čím delší doba splatnosti, tím kvalitnější bude požadovaný způsob zajištění. Jde o to, aby věc byla obchodovatelná, uchovávala svou hodnotu a bylo ji možné ocenit a stanovit obvyklou (tržní, obchodovatelnou) cenu.

V rámci služeb privátního bankovnictví je tak v zahraničí lombardní úvěr běžným finančním produktem. Když je banka depozitářem klientových finančních aktiv, je v jejím zájmu, aby mu v rámci lombardu úvěrový rámec nabídla. Výše uvěrového rámce v principu závisí na LTV poměru podkladových aktiv, úvěr bývá poskytnut na cca 50 – 80 % tržní hodnoty zastaveného majetku. Závisí také na tom, o jaký papír se jedná – roli hraje druh, bonita, likvidita a stupeň souvisejícího rizika. Zastavené cenné papíry jsou ve prospěch věřitele zastaveny po celou dobu trvání úvěrového vztahu a platí, že hodnota zástavy musí být udržována na dohodnuté výši. To prakticky znamená, že je sledován vývoj tržních cen zastavených cenných papírů a v případě poklesu pod stanovenou mez je klient žádán o doplnění zástavy.

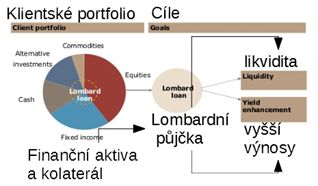

Obrázek 2: Jak zachycuje reklamní prospekt, klient vlastní portfolio, které slouží jako záruka za poskytnutou lombardní půjčku poskytující likviditu a zvyšující dosažitelné výnosy

Zdroj : Google.com

Klient získává úvěr, do zástavy dává movitou věc a platí úroky. Jde o zástavu obchodovatelných aktiv, které lze snadno přeměnit na likviditu – může jít to akcie, dluhopisy nebo i fondy. Reklama na takový produkt bude hovořit o snadnosti a rychlosti překlenutí nedostatku finančních rezerv, jako o půjčce, která je nabízena s výhodnou úrokovou sazbou. Zmíněna může být i možnost rozšířit portfoliové výnosy – vždyť klient může získané prostředky investovat do aktiv, nabízející zhodnocení převyšující úrokové náklady.

Pozor na dluhy i rozdíly: rizika volatility a riskantní hra

I když bývá maržové obchodování, tj. obchodování na úvěr, přirovnáváno k „lombardnímu úvěrování“, existuje zde technický rozdíl. Při lombardním úvěrování si klienti půjčují procento aktiv (tj. původní investice) a neznásobují původní investici, k čemuž typicky dochází v případě maržového obchodování. V případě maržového obchodování je půjčka využita pro investiční anebo spekulační účely, zatímco lombardní půjčky se soustředí na úvěrovou facilitu, která nemusí být nutně použita jen k rozšíření portfolia.

Pokud na dluh, tak s opatrností. Kostolany tvrdil, že by si i troufl prohlásit, že „by se akcie za žádných okolností neměly kupovat na úvěr, leda že by byl člověk odvážným hazardérem“. Také je to otázka kvality papírů a toho, jak může jejich tržní ocenění a kurz klesnout; jaká je volatilita. Riziko poklesu i bez věcného opodstatnění pod psychologickým a technickým tlakem popisuje André Kostolany ve svém burzovním semináři: „Při klesající burze mohou dluhy zatížená konta ztratit svoje krytí. Banky sice poskytly jednoduché úvěry, ale po poklesu vyžadují dostatečné krytí a záruku. Mnoho zadlužených klientů tedy musí buď dodat nové peníze, anebo prodat. Prodeje způsobí další poklesy a další poklesy nové prodeje. A řetězová reakce pokračuje.“

![]()