Snižte si základ daně o nezdanitelné části

Ověření kvalifikace

Přestože se z hlediska rozsahu jedná o poměrně malou částku, tak vzhledem k aktuálnosti této položky začnu právě zde. Od roku 2007 mohou poprvé poplatníci daně z příjmů fyzických osob odečíst od základu daně úhradu za zkoušky ověřující další vzdělávání. Představme si poplatníka, kterému z nějakého důvodu tuto formu zvyšování kvalifikace nezaplatil zaměstnavatel a on se rozhodl si to zaplatit svého.

Poplatník by si měl dát pozor pouze na to, aby se jednalo o typ vzdělávání dle zákona o uznávání a ověřování výsledků dalšího vzdělávání a zároveň splnil podmínku, že výdaje s tím spojené nebyly hrazeny nejen zaměstnavatelem, ale ani nebyly uplatněny poplatníkem jako výdaj dle § 7. Pokud jsou tyto podmínky splněny, tak poplatník nesmí překročit zákonný limit 10 000 Kč za zdaňovací období.

Dary – obehraná klasika, na kterou jsme si již zvykli

Od základu daně lze odečíst hodnotu darů věnovanou na zvláštní, řekněme dobročinné účely. Zákon o daních z příjmů detailně vymezuje adresáty darů, kteří jsou z pohledu poskytnutí daňově relevantní. Ten výčet je poměrně dlouhý a chce-li některý dárce konzultovat svůj poskytnutý dar se zákonem, tak samozřejmě má možnost. S ohledem na rozsah tohoto výčtu ho sem uvádět nebudu.

Co je u darů důležité? Jejich úhrnná hodnota ve zdaňovacím období by měla přesáhnout 2 % ze základu daně nebo by měla dosáhnout alespoň 1 000 Kč. Ti, co darovali krev, si mohou za jeden odběr snížit základ daně o dva tisíce korun. Maximální výše uplatněných darů nesmí překročit 10 % základu daně.

Úroky z úvěrů na financování bytových potřeb. Nepochybně. Pozor na pronájmy.

Podobně jako v předcházejících zdaňovacích obdobích si mohou poplatníci snížit základ daně o zaplacené úroky z úvěru ze stavebního spoření a hypotečního úvěru použitého na financování bytových potřeb.

Úhrnná částka úroků, o kterou si může poplatník snížit základ daně, činí 300 000 Kč. Jde o velmi velkorysou hodnotu, kterou snad dokáží překročit jen poplatníci budující vyloženě luxusní sídla.

Při uplatňování úroků by si měl poplatník dát především pozor na to, aby byly naplněny požadavky na financování bytových potřeb (podrobně opět v zákoně). Zbystřit by měli ti, kteří by chtěli byt nebo dům pronajímat. V takovém případě uplatnění odpočtu není možné. Poplatník je povinen v případě kontroly prokázat, že je objekt používán k vlastnímu bydlení anebo k bydlení osob v přímé příbuzenské linii.

Penzijní připojištění – zkontrolujte si váš výpis

Není žádnou novinkou, že i v roce 2007 lze odečíst od základu daně příspěvek zaplacený poplatníkem na jeho penzijní připojištění se státním příspěvkem. Smůlu mají ti, kteří si spoří pětistovku a méně měsíčně. V jejich případě totiž nelze ponížit základ daně ani o korunu.

Ti, kdo za rok naspořili více než 6 000 Kč, si vklady musí ponížit o šest tisíc korun a rozdíl uvedou do daňového přiznání. Maximálně lze uplatnit 12 000 Kč. Podle mého názoru s tím asi nikdo nebude mít žádný větší problém, neboť jde o již několik let vyzkoušenou věc.

Horší to je s poplatníky, kterým během 2007 zaniklo penzijní připojištění bez nároku na penzi nebo jednorázové vyrovnání. Ti mají opačný problém, neboť nedodrželi zákonem stanovené podmínky a naopak musí v rámci § 10 zahrnout do příjmů ty příspěvky, o které si v předešlých letech základ daně snižovali.

Soukromé životní pojištění – beze změny

Podobně jako penzijní připojištění, tak i soukromé životní pojištění je státem podporovaným produktem jako ochrana na zajištění stáří. Poplatník si může odečíst maximálně 12 000 Kč za zdaňovací období. To platí i v případě, že je uzavřeno více smluv splňujících zákonem stanovené podmínky. Při uplatňování odpočtu by se měl každý poplatník ujistit, že smlouva splňuje zákonem předepsané podmínky pro uplatnění odpočtu.

REKLAMA

Členské příspěvky – s tím moc kouzel neuděláte

Tato významem nepodstatná položka zahřeje u srdce pouze člena odborové organizace, který zároveň v roce 2007 zaplatil odborové příspěvky. Maximálně lze odečíst za zdaňovací období částku do 1,5 % zdanitelných příjmů ze závislé činnosti.

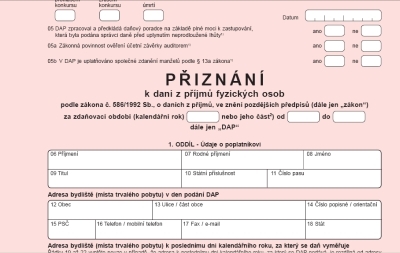

Nezdanitelné části základu daně dle § 15 najdou poplatníci hned v úvodu.

Závěrem lze konstatovat, že nezdanitelné částky ze základu daně lze odčítat maximálně do výše základu daně. Není možné jimi vytvářet ztrátu nebo dokonce již existující ztrátu prohlubovat.

![]()