Soukromé životní pojištění a daňové povinnosti

V tomto díle seriálu o zdanění výnosů z investic se zaměřím na velmi problematický investiční produkt – soukromé životní pojištění. Jde sice o ze strany pojišťoven a prodejních sítí velmi oblíbený produkt, avšak jako produkt ke zhodnocování prostředků ho nepovažuji za vhodnou volbu. Na druhé straně porovnání výhodnosti zhodnocení jednotlivých investičních instrumentů není předmětem tohoto seriálu, a proto se budu soustředit výlučně na problematiku daňovou.

Začněme plněním, které pojišťovna poukazuje poplatníkovi na základě existující smlouvy o soukromém životním pojištění. Výše podléhající zdanění (takzvaný základ daně) se určí jako rozdíl mezi částkou vyplacenou ze strany pojišťovny a klientem zaplaceným pojistným. Z toho vyplývá určitá fiskální spravedlnost, kdy jsou daňově více zatíženi ti, kterým pojišťovna dokázala úspěšně prostředky zhodnotit.

S žádným osvobozujícím časovým testem nepočítejte

Na rozdíl od přímých investic (do akcií či například podílových listů) zde zákon nepracuje s žádným totožným ani podobným časovým testem. Dochází-li k pojistnému plnění například po dvaceti letech trvání smlouvy, tak i v tomto případě se bude plnění zdaňovat stejně jako u dva roky trvající smlouvy.

Jako základ daně poslouží rozdíl mezi plněním a příspěvky poplatníka a na něj se aplikuje srážková daň 15 %. Žádné další související náklady již v tomto případě poplatník uplatnit nemůže. V případě, že na smlouvu přispíval i zaměstnavatel, tak jeho příspěvky jsou také použity na snížení základu pro výpočet srážkové daně.

Srážkovou daň sráží a odvádí pojišťovna. Poplatník dostává již zdaněné a o daň ponížené plnění.

REKLAMA

Odbytné: 25 % natvrdo (od nového roku snad pouze 15 %)

Výplata v podobě odbytného je daňově ještě méně výhodná. V případě příspěvků zaměstnavatele na takovou smlouvu navíc jeho podpora nemůže být využita ke snížení daňového základu. Základ daně v případě odbytného ovšem podléhá srážkové dani ve výši 25 %.

Podobně jako v předcházejícím případě bude daň sražena a odvedena pojišťovnou.

Ukončení smlouvy s odbytným je velmi nevýhodné především v případě, kdy na smlouvu přispíval zaměstnavatel. Zejména u takových smluv bude daňový základ relativně vysoký a z toho bude odvedena výše zmíněná srážková daň. To by si měli všichni poplatníci při uzavírání smluv uvědomit.

Od Nového roku dochází ke sjednocení mimo jiné i srážkové daně. To by se mělo dotknout i odbytného, které tím pádem bude o něco méně bolestné.

REKLAMA

Všem poplatníkům lze doporučit si důkladně prostudovat pojistné podmínky. Dnešní smlouvy a jejich pojistné podmínky jsou velmi flexibilní a může v nich být obsažena možnost práva vybrání jiného příjmu z pojištění, který sám o sobě není pojistným plněním ani nevede k zániku smlouvy. V praxi se s takovými produkty setkat lze a podle mého názoru výplata takového příjmu by neměla být nijak zdaňována – ani u zdroje ani u poplatníka.

Na druhou stranu bude určitě tento jiný příjem zohledněn při výpočtu základu daně v případě výplaty pojistného plnění kdykoli později. Vyplacená částka jako jiný příjem bude odečtena od zaplaceného pojistného, které vstoupí takto ponížené do počítaného základu daně pro srážkovou daň.

Roční daňové úlevy: Slabá náplast

Někdo se rozhodne pro soukromé životní jako prostředek pro zhodnocování peněz kvůli daňové úspoře v důsledku možnosti odpočtu od základu daně.

Od základu daně za zdaňovací období lze odečíst poplatníkem zaplacené pojistné ve zdaňovacím období na jeho soukromé životní pojištění za předpokladu, že výplata pojistného plnění (důchodu nebo jednorázového plnění) je ve smlouvě sjednána až po 60 měsících od uzavření smlouvy a současně nejdříve v kalendářním roce, v jehož průběhu dosáhne poplatník věku 60 let.

REKLAMA

U pojistné smlouvy s pevně sjednanou pojistnou částkou pro případ dožití lze daňové úlevy využít navíc pouze za předpokladu, že pojistná smlouva s pojistnou dobou od 5 do 15 let včetně má sjednanou pojistnou částku alespoň ve výši 40 000 Kč a pojistná smlouva s pevně sjednanou pojistnou částkou pro případ dožití s pojistnou dobou nad 15 let má sjednanou pojistnou částku alespoň ve výši 70 000 Kč. U důchodového pojištění se za sjednanou pojistnou částku považuje odpovídající jednorázové plnění při dožití.

Maximální částka, kterou lze odečíst za zdaňovací období, činí v úhrnu 12 000 Kč (platí i v případě existence více smluv s více pojišťovnami).

Nedokončíte řádně smlouvu: Musíte vše dříve odečtené dodanit

Co se stane v případě, že poplatník smlouvu z níž uplatňoval daňové odpočty ukončí dříve než dle výše uvedených podmínek?

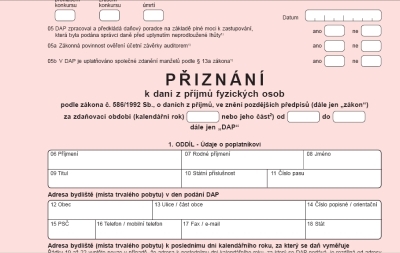

Při nedodržení těchto zákonných podmínek z důvodu zániku pojištění nebo dodatečné změny doby trvání pojištění nárok na uplatnění odpočtu nezdanitelné části základu daně zaniká a zároveň je nutné všechny zaplacené příspěvky s odpočtem zahrnout do příjmů v § 10 v rámci daňového přiznání. To se bohužel dotkne všech poplatníků ukončujících smlouvu zpravidla v důsledku potřeby finančních prostředků nebo jednoduše ztráty důvěry k tomuto produktu.

Jediným daňově optimálním řešením při vyvázání se z konkrétní smlouvy před splněním výše uvedených podmínek je převod kapitálové hodnoty pojistky na jinou smlouvu soukromého životního pojištění, které tyto podmínky dle Zákona o daních z příjmů splňuje. To ale lze s nadsázkou nazvat vytloukání klínu klínem a klient musí přijmout podobné podmínky.

Závěrem

Zhodnocování prostředků prostřednictvím soukromého životního pojištění považuji za velmi nešťastnou věc. Nejenže klient s ohledem na nevýhodné zdanění si takovými produkty omezuje likviditu, ale také nemůže využít obvyklého časového testu u přímých investic. Domnívám se, že pojištění by mělo sloužit pouze k pokrytí rizik a nemělo by sloužit k budování kapitálu poplatníka.

![]()