Text: Petr Zámečník

16. 08. 2018

Spořicí účty: Dočkáme se růstu úrokových sazeb?

Česká národní banka zvýšila své základní úrokové sazby letos již třikrát. A nejspíš ještě bude pokračovat. Spořicí účty ovšem na růst neodpovídají. Kdy se dočkáme růstu úrokových sazeb i v bankách?

![]()

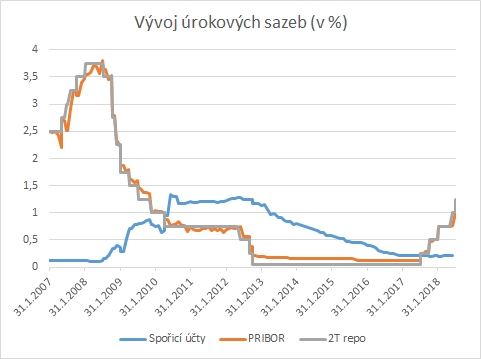

Česká národní banka po ukončení intervencí již zvýšila základní úrokové sazby pětkrát. Základní 2T repo sazba se tak dostala z 0,05 % na 1,25 %. Téměř okamžitě na každé zvýšení zareagovala mezibankovní úroková sazba PRIBOR. Jednodenní mezibankovní sazba se z minim v červenci 2017 na úrovni 0,12 % za jeden rok zvýšila na 1 % v červenci 2018 – a to ještě její měsíční průměr nezareagoval na poslední zvýšení základních sazeb ČNB ze dne 3. srpna 2018.

Na základní úrokové sazby ČNB ale nereagovaly úrokové sazby spořicích účtů. Přitom pro banky představují obdobný zdroj prostředků jako mezibankovní půjčky. Proč zůstávají úroky spořicích účtů přikovány k nule, když ostatní zdroje peněz pro banky zdražují? Dočkáme se růstu úrokových sazeb?

Graf 1: Vývoj úrokových sazeb

Zdroj: Vlastní zpracování z dat ČNB

REKLAMA

Před začátkem finanční krize v roce 2008 v období ekonomického růstu Česká národní banka své základní sazby zvyšovala. A ani tehdy banky o úspory klientů jakoby nestály.

Úrokové sazby na spořicích účtech začaly stoupat až po pádu banky Lehman Brothers, kdy se lidé začaly bát o stabilitu bankovního systému, jehož pád by mohl znamenat ztrátu bezhotovostních úspor. Lidé začali houfně peníze vybírat a střádali hotovost. Proti tomu se postavilo navýšení pojištění vkladů na 100 % postupně do maximální částky 100 tis. EUR. A protože banky chtěly a potřebovaly udržet likviditu, navyšovaly sazby.

Spořicí účty jako nástroj akvizice klientů

Spořicí účty následně nabízely výrazně vyšší úročení, než za kolik si banky půjčovaly na mezibankovním trhu. Zájem klientů o spořicí účty je posunul na akviziční nástroj. Banky sice na vyšších úrocích nevydělávaly či dokonce prodělávaly, ale klienta přilákaly a více či méně úspěšně mu prodaly i další služby.

Jenže pak ČNB snížila své sazby prakticky na nulu a rozdíl mezi mezibankovním financováním a úročením začal růst. Když navíc centrální banka začala intervenovat proti české koruně a ekonomika v čele s bankami byla zavalena likviditou, musely komerční banky sazby snižovat. Částečně upravovaly výši úroků, častěji ale zaváděly limity na lepší úročení (např. do 150 tis. Kč) a stanovovaly podmínky pro jeho přiznání (např. příjem peněz na běžný účet v určité výši či určitý počet plateb platební kartou).

REKLAMA

Apatie klientů a nezájem bank

Pokles úročení i u bank, které si na výši úrokových sazeb spořicích účtů zakládaly[1], vedl k apatii klientů, kteří přestali v zajímavé míře přecházet z banky do banky za vyšším úročením. Navíc jen málokdy si k tomu převedli i primární bankovní služby.

Apatie klientů tak vedla k nezájmu bank. Proč by měla zvyšovat úrokové sazby, když nových klientů od konkurence nezíská dostatek a jen zvýší náklady na stávajícím portfoliu?

Pro klienty neustálé změny banky nedávají příliš velký smysl. Pokud banka nabídne např. úročení 1 % do 150 tis. Kč, klient na úrocích za rok získá 1 275 Kč. Pokud tedy úročení vydrží po celý rok. Při polovičním úročení je sice o 637,50 Kč za rok lehčí, ovšem nemusí řešit přechod za bankou, hlídat, zda úročení nezměnila a podmínky, za jakých „prémiovou“ sazbu dostane.

Kdy se dočkáme růstu úrokových sazeb spořicích účtů?

Růstu úrokových sazeb spořicích účtů se nejspíš v dohledné době nedočkáme. Není pro něj důvod. Na běžných a spořicích účtech v současnosti leží přes 1,9 bil. Kč a lidé s nimi nepracují. Drobné zvýšení úrokových sazeb pro banku nemá jiný efekt než růst nákladů a větší zvýšení je příliš drahé.

Sazby na spořicích účtech mohou vzrůst, pokud se najde banka, která opět vytáhne z rukávu strategii lákání klientů přes úroky. Ovšem nestačí jen zvýšit sazbu, musí to udělat dostatečně důvěryhodně a s dlouhodobou vizí.

Je ještě jedna možnost, jak by mohly sazby spořicích účtů vzrůst. Banky by musely mít problém s likviditou. Banky by o peníze klientů opět stály a klientské vklady (a ne pouze klienti samotní) by se opět staly cenným aktivem.

[1] První zahájila a následně opustila boj o klienty přes spořicí účty polská mBank, následně s obdobnou strategií vstoupila na trh Air Bank Petra Kellnera, aby následně svou TOP3 garanci zrušila, a bonusové úročení kampeličky Creditas přetavené na banku vydrželo jen pár měsíců.

![]()