Světová ekonomika na rozcestí: Zvolíme raději recesi, abychom zabránili stagflaci?

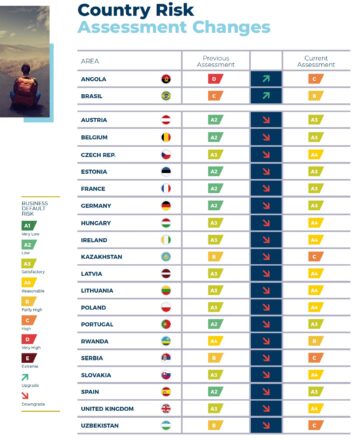

Čtyři měsíce po zahájení bojů na Ukrajině lze jednoznačně říct: jde o konflikt, který patrně bude trvat dlouho, a již nyní narušil globální ekonomickou rovnováhu. V tomto složitém prostředí snížila společnost Coface ve svém pravidelném hodnocení „Coface Barometr“ hodnocení rizik 19 zemí, z toho 16 evropských – zejména Německa, Španělska, Francie a Velké Británie.

![]()

„K zemím, u nichž Coface revidoval svůj rizikový rating, patří i Česká republika, která si pohoršila ze stupně A3 – Satisfactory (vyhovující riziko) na A4 – Reasonable (přiměřené riziko). Na vině je především dramaticky rostoucí inflace a váha velmi zranitelného automobilového sektoru v české ekonomice. Ten patří k těm nejvíce postiženým globální krizí a zpřetrháním dodavatelských řetězců,“ uvedl Ján Čarný, generální ředitel pojišťovny COFACE pro Českou republiku a Slovensko.

V krátkodobém horizontu vyostřuje válka na Ukrajině napětí v globálním produkčním řetězci, který byl narušen již dvouletou pandemií. Konflikt však také zvyšuje riziko propadu světové ekonomiky. Zatímco ještě před několika týdny čelila především hrozbě stagflace, po změně tónu centrálních bank, které bojují se zrychlující se inflací, se „do hry“ dostává neradostná vyhlídka recese. A to zejména ve vyspělých ekonomikách.

Vyhlídky světové ekonomiky jsou stále „temnější“. V Coface Barometru za 2. čtvrtletí 2022 došlo na odvětvové úrovni k 76 revizím směrem dolů – oproti pouze 9 revizím směrem nahoru. Jasně to ukazuje na tvrdý dopad válečného konfliktu na všechna odvětví světové ekonomiky. A to jak těch energeticky náročných (petrochemie, metalurgie, papírenský průmysl atd.), tak těch, která jsou více přímo spojena s úvěrovým cyklem (stavebnictví).

REKLAMA

Zpomalení aktivit a riziko stagflace jsou stále zřetelnější

Růst většiny vyspělých ekonomik v 1. čtvrtletí nenaplnil očekávání. V eurozóně HDP rostlo již druhé čtvrtletí po sobě jen velmi mírně. Ve Francii došlo dokonce k poklesu o 0,2 %. Důvodem byl pokles spotřeby domácností na pozadí klesající kupní síly. Ekonomická aktivita se snížila také ve Spojených státech, kde ji brzdil zahraniční obchod a potíže výrobního sektoru s doplňováním zásob.

„Tyto údaje jsou o to znepokojivější, že hospodářské důsledky války na Ukrajině se teprve začaly projevovat,“ řekl Ján Čarný.

Vzhledem ke zrychlení inflace, zhoršení očekávání firem a zpřísnění globálních finančních podmínek nevypadají vyhlídky vyspělých ekonomik po druhém čtvrtletí o mnoho lépe. A v rozvíjejících se ekonomikách budou dopady ještě tvrdší.

„Je stále brzy na jednoznačné tvrzení, že světová ekonomika již vstoupila do stagflačního režimu. Nicméně signály z vývoje jednotlivých národních hospodářství tomu již začínají nasvědčovat,“ komentuje Ján Čarný.

Rostoucí ceny komodit

I když se ceny komodit v poslední době stabilizovaly, zůstávají na velmi vysokých úrovních. Například ceny ropy od začátku války neklesly pod 98 USD vinou přetrvávajících obav z možného výpadku dodávek.

REKLAMA

To je samozřejmě příznivé pro vývozce ropy. Proto se jediné dvě pozitivní změny hodnocení Coface Barometru rizik ve druhém čtvrtletí 2022 týkají Brazílie a Angoly. I v případě jednotlivých sektorů se pozitivní přehodnocení rizik týkají především energetického sektoru producentských zemí. Naproti tomu se sektorová snížení dotkla energetického sektoru zemí, kde převažují společnosti v navazujícím výrobním řetězci zpracování ropy – tedy především v Evropě.

Podobně Coface přehodnocuje rizika v odvětvích, jejichž výrobní řetězec je energeticky náročný – jako jsou papírenský, chemický a kovozpracující průmysl. Sektorem s nejvyšším počtem snížených hodnocení je zemědělsko-potravinářské odvětví.

„Očekáváme, že společnosti, které zvýšení svých výrobních nákladů ještě plně nepromítly do prodejních cen, tak velmi brzy udělají. To je případ farmaceutického sektoru, kde globálnímu trhu dominuje malý počet společností. Tento sektor, který patří k těm nejodolnějším vůči globálním výkyvům, je proto v aktuálním Coface Barometru jediným sektorem s hodnocením na stupni nízké riziko,“ řekl Ján Čarný, generální ředitel pojišťovny COFACE.

Centrální banky brzdí, co se dá

Centrální banky začaly brzdit „oběma nohama“. Například Evropská centrální banka (ECB) po vzoru amerického Fedu a Bank of England postupně zpřísňuje svůj postoj, až do té míry, že předem oznamuje budoucí zvýšení sazeb. Stejně jako ostatní významné centrální banky (s výjimkou Bank of Japan) nemá ECB v rámci svého mandátu přísné měnové politiky jinou možnost. A to i navzdory tomu, že by to mohlo vyvolat brutální zpomalení ekonomiky a znovu oživit obavy z nové krize evropských státních dluhů.

V tomto prostředí zpřísňujících se úvěrových podmínek se jako jeden z nejzranitelnějších jeví sektor stavebnictví. Lze očekávat, že rostoucí náklady na úvěry ovlivní trh s bydlením a v konečném důsledku i stavební aktivitu. To již začalo ve Spojených státech, kde prodeje bytů rychle klesají.

„I v České republice jsme svědky toho, že dramaticky rostoucí sazby hypoték dělají tuto formu financování stále méně dostupnou, což v našich podmínkách dramaticky zvýšilo zájem o nájemní bydlení,“ uvedl Ján Čarný.

Rok 2023 ve světové ekonomice: stahují se stále temnější mračna

Vzhledem k rychle se zhoršujícímu ekonomickému a finančnímu prostředí snížila společnost Coface ve svém Barometru rating 16 evropských zemí, včetně všech hlavních ekonomik – s výjimkou Itálie, která již dříve měla rating A4.

„Společnost Coface očekává v příštích 18 měsících výrazné zpomalení světové ekonomické aktivity. Naše prognózy růstu ekonomik vyspělých zemí jsou však obzvlášť pesimistické. Objevuje se řada nových rizik, které ohrožují globální ekonomiku, zatímco proinflační riziko nemizí,“ řekl Ján Čarný.

Zdá se, že v zájmu omezení inflace jsou centrální banky v pokušení uvrhnout světovou ekonomiku do recese, která – jak doufají – bude mírnější, než kdyby ceny nadále rostly, což by je později donutilo provést razantnější měnový šok. Rizikem, které však nelze vyloučit, je scénář, kdy by poptávka v ekonomice klesala, ale inflace zůstala nadále vysoká vinou

![]()