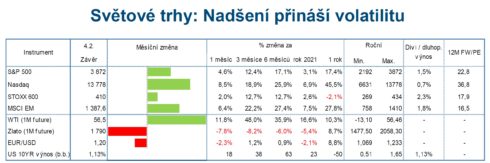

Světové trhy: Nadšení přináší volatilitu

Investoři vstoupili do roku 2021 velmi pozitivně naladěni a akciové trhy od začátku ledna rostly s očekáváním ekonomického oživování a pokračování uvolněné měnové a fiskální politiky. Nadšení nicméně možná až trochu přerostlo míru a poslední týden v lednu přišel prudký pokles, vyvolaný událostmi kolem „retailové horečky“ u některých akcií a hlavní indexy tak za leden většinou končily v mírném mínusu.

![]()

První týden v únoru zatím vypadá opět pozitivně a po opadnutí nejistoty se akciové trhy za letošní rok dostávají do kladných čísel, přičemž nejlépe se daří akciím rozvíjejících se trhů, index MSCI Emerging markets roste přes 7 % a také akciím menších firem, kde například index Russell 2000 roste přes 13 %. To je v souladu s tezí rotace do aktiv s větším potenciálem při ekonomickém oživení. Lákavé je i to, že ocenění firem s menší kapitalizací je oproti „blue chips“ na nejnižších hodnotách za 40 let.

Zdroj : Česká spořitelna

Trhy podporuje aktivita retailových klientů

Velmi pozitivní naladění trhů se odráží do aktivity institucionálních, ale zejména také retailových investorů. V lednu se pohyboval průměrný denní počet zobchodovaných akcií v USA na 15 miliardách, oproti 11 miliardám v roce 2020 a 7 miliardám v roce 2019. Podíl obchodů retailových investorů na celkovém trhu byl v USA v lednu na 25 %, oproti 10 % v roce 2019. Tento podíl se výrazně zvýšil od vypuknutí pandemie díky přímé vládní podpoře a rostoucím úsporám při odložené spotřebě.

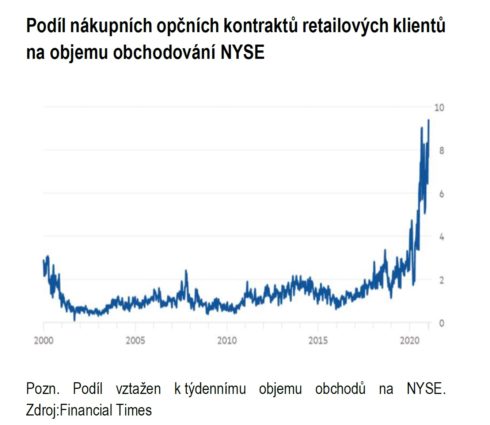

Aktivita retailových investorů je také znát skrze opční kontrakty, v drtivé většině nákupní, kdy brokeři v posledních letech zpřístupnili v lehce uchopitelné podobě za téměř nulové náklady tyto kontrakty širšímu publiku. Opční kontrakty jsou zajímavé potřebou nižšího kapitálu pro jejich nákup a jejich „pákovou“ charakteristikou. Podíl objemu obchodů retailových klientů v opčních kontraktech na NYSE se z asi 3 % na začátku roku 2020 zněkolikanásobil na téměř 10 %.

A také obchodování na dluh

Zároveň výrazně roste obchodování na dluh, podle dat FINRA v prosinci meziměsíčně vzrostlo o 8 % na rekordních 780 miliard USD, což přestavuje růst o 42 % oproti úrovním v únoru roku 2020 před vypuknutím pandemie covid-19. K tomu přispívají úrokové sazby FED blízko nuly. Na druhé straně pohledem poměru maržového dluhu k výši tržní kapitalizace indexu S&P500 není při 2,3% podílu obchodování na páku historicky na nijak výjimečných úrovních. Za posledních 20 let se rozpětí pohybuje mezi 1,5 – 3 %, přičemž při dotcom bublině bylo na úrovni 2,6 % a před finanční krizí 3 %.

REKLAMA

Z hlediska dynamiky růstu se vývoj od jara 2020 výrazně zrychlil a pohledem na vývoj před minulými krizemi stojí za to tento vývoj sledovat. Aktivně obchodující Instituce svou aktivitou nezůstávají za retailem příliš pozadu, čisté dlouhé pozice jsou u hedgeových fondů na 10 letých vrcholech na úrovni 85 %. U hrubé expozice, značící míru celkové páky pak na 265 %, přičemž před vypuknutím pandemie to bylo kolem 70 % dlouhých pozic resp. 240 % u celkové páky.

Všeobecný optimismus pokračuje

Nastíněná euforie trhů spojená s rostoucí pákou se pak promítá do potenciálu zvýšené volatility, jako jsme tomu mohli být svědky už na konci loňského srpna a „opční horečky“ kolem akcií Tesly a hlavních technologických společností. Tentokrát to ale poslední týden v lednu naplno vytrysklo u akcií některých firem s nijak růžovými vyhlídkami a vysokým podílem prodejů nakrátko, v čele s akciemi retailového prodejce videoher Gamestop. Koš nejvíce „shortovaných“ akcií v USA za leden vyrostl o 110 %. Na druhé straně to vyvolalo ztráty u investorů (především institucionálních), jež sázeli proti těmto firmám a byli nuceni pozice uzavírat s velkými ztrátami či navyšovat kapitál, aby pokryli maržové požadavky. To dělali také prodejem hlavních pozic v zisku na největších titulech, vzrostla nejistota a vývoj na pár jinak málo významných akciích strhl řetězově dolů celý trh. Ten se nicméně rychle oklepal a ztráty tento týden umazal, takže všeobecný optimismus pokračuje.

Pozitivní sentiment je pro akciové trhy samozřejmě dobrý, nicméně další růst, doprovázený růstem obchodování na marži a obecnou exuberancí bude zvyšovat riziko opakování podobných výkyvů, ať už bude rozbuškou cokoliv. Podstatným faktorem, jenž zatím „ospravedlňuje“ výhled na další růst trhů, je zatím velmi dobře vypadající výsledková sezóna za 4. kvartál 2020. Všechny nejvíce sledované firmy tzv. FAANMG oznámily výsledky nad odhady, často i velmi výrazně, optimistický byl i výhled na první kvartál. Na agregátní úrovni se růst zisků u indexu S&P 500 pomalu blíží k přehoupnutí do kladných hodnot s meziročním poklesem u 2 %, zatímco před začátkem výsledkové sezóny se očekával pokles přes 9 %.

Výsledky zatím oznámilo asi 45 % firem z indexu S&P 500 s průměrně oznámenými zisky 16 % nad konsenzuální odhady, což je výrazně nad 5letým průměrem 6 %. To také vedlo ke zvyšování odhadů pro první kvartál jen za leden přes 3 %, což je dle Factsetu druhé nejvyšší zvýšení za první měsíc výsledkové sezóny od roku 2010.

REKLAMA

Rizikem jsou nové mutace koronaviru

Ekonomické oživování při probíhající vakcinaci a s tím spojený růst zisků firem zůstává jedním z hlavních faktorů podporující růst akcií i v letošním roce. Rizikem mohou být nové mutace koronaviru, jež se objevují a proti nimž nemusí vakcíny tak spolehlivě fungovat. Z hlediska krátkodobých výkyvů je rizikem vysoká úroveň optimismu tržních účastníků spojená s relativně vyšším oceněním. Rizikové prémie akcií ale zatím stále vypadají solidně (3,5 % u S&P500), v situaci, kdy reálné výnosy vládních dluhopisů jsou v záporu.

Česká spořitelna, Akcie – Měsíční strategie, redakčně upraveno

![]()