Tajemství devizových rezerv a (nez)krocené inflace

Úkoly centrální banky pro příští pětiletku jsou jasné. Vysvětlovat úspěchy přes zjevnou cenovou nestabilitu, udržet stabilitu finanční. (Z)krotit inflaci a vypořádat se s inflační spirálou. Udržet hospodaření národní banky nad vodou. Kdykoli jsou a budou zvýšeny úrokové sazby, národní banka zaplatí za financování držby svých devizových rezerv víc. Zdánlivá neochota centrální banky zvyšovat úrokové sazby může mít vcelku pragmatické pozadí.

![]()

Inflační oběti a vrazi

Z nejvyšších míst ČNB zaznívá, že aby se kumuloval kapitál na investice, je nutné, aby lidé více spořili. Ve stejném listopadovém projevu guvernéra ČNB Aleše Michla zaznělo, že „Inflace byla na cíli ČNB naposledy v roce 2018“.

V realitě setrvačné inflace chybí k úsporám stimul. Dvouprocentní inflace spotřebitelských cen se máme dočkat až v roce 2024. V době, kdy je inflace vyšší než úroková míra a cena peněz, se dlužit vyplatí. Spořit se ale nevyplatí. Vyhlídky na to, že by reálný, o inflaci očištěný, úrokový výnos motivoval ke spoření, jsou na bodu mrazu.

Úrokové výnosy jsou a mají zůstat pod úrovní inflace. Střadatelé v takovém prostředí (s)pláčou nad výdělkem. Není vyloučeno, že se zopakují inflační sedmdesátá léta. Tehdy se nejprve v setrvačné inflaci rozpustily pohledávky střadatelů a věřitelů a teprve poté nastoupilo léčení inflace razantním zvýšením úrokových sazeb. Právě příští pětiletka ukáže, zda se tyto vyhlídky v Česku i jinde stanou skutečností a která měnová zóna dopadne lépe.

V realitě asi jiné cesty ani není, dluhy se nahromadily a nástroje nekonvenční měnové politiky opírající se o monetizaci dluhu se opět jednou ukázaly být nefunkční a inflaci vytvářející. V době pádící inflace se nůžky mezi reálnou a nominální hodnotou peněžních částek rozevírají. Dluh financovaný s pevnou úrokovou sazbou je zlehčen, věřitel inflačně zdaněn.

A tak se moudří a znalí inflačním vyhlídkám přizpůsobují. Ke slovu se dostává valorizace a indexace o inflaci.

Valorizace hitem dne

V inflačních dobách se ke slovu dostávala indexace o inflaci. Cena toho či onoho má být valorizována. Nejnovějším příkladem budiž cena dálničních známek. Podle horkých novinek by se jejich cena měla navyšovat každý rok.

REKLAMA

Když se celou dekádu cena dálniční známky nezměnila, a inflace mezitím kupní sílu českých korun ořezala, v reálném vyjádření platíme v Česku za dálniční známky asi o třetinu méně. Pokud v době pádivé inflace zůstane cena roční dálniční známky stále 1500 korun, nominálně bude vybráno stejně, reálně mnohem méně.

Žijeme v inflačních dobách, a tak nemá dojít k jednorázovému zvýšení ceny dálniční známky, ale k cenové valorizaci: „V současné době zvažujeme možnost úpravy zákona, která by na ceny dálničních známek zavedla valorizační mechanismus,“ komentoval pro Mladou frondu DNES ministerský tiskový mluvčí František Jemelka.

Valorizace jako kompenzace negativního dopadu cenové stability na reálnou kupní sílu placených finančních částek je známkou toho, že se v Národní ekonomické radě vlády, která na ceny dálničních známek poukázala, objevují hlasy, které počítají s pokračující inflací. A tak se i cena dálniční známky zřejmě bude zvyšovat pravidelně. Může se zdát, že jsme vstoupili do světa vyrovnávání vlivu inflace, světa setrvačné inflace.

Politika silné koruny bez zvýšení sazeb

V listopadu guvernér ČNB na brněnské akademické půdě vystoupil s projevem o politice silné koruny, o kterou se musí zasloužit nejen centrální banka, ale i vláda. Horkou novinkou byla v té době zpráva Mezinárodního měnového fondu (MMF). Podle MMF by prioritou mělo být potlačení inflace. Česká vláda by měla snížit deficity a Česká národní banka zvýšit úrokové sazby.

Studenti brněnské Masarykovy univerzity ovšem z úst guvernéra v projevu o politice silné koruny slyšeli, že zvýšení úrokových sazeb by mohlo znamenat hlubší recesi, než by bylo nutné. Zvyšování úrokových sazeb má být podle představ pana guvernéra ukončeno před vyvrcholením inflace.

Když se dnes zvýší úrokové sazby, přispívá to k ochlazení, které bude působit třeba až za rok. A to už tu může být recese, hospodářský útlum. A tak z nejvyšších míst národní banky zaznívá, že i když modely poukazují na potřebu zvyšování úrokových sazeb, není nutné vzhledem k malému dopadu na tlumení inflace spotřebitelských cen sazby zvyšovat.

Nové vedení národní banky prosazuje tzv. stabilitu úrokových sazeb. I když prognostický model ukazuje na potřebu dalšího růstu úrokových sazeb, rozhodování musí zohlednit i to, co není zřejmé a co model nezohledňuje.

A tak se zdá, že vzhledem k malému dopadu na inflační cíl a velkému dopadu na hospodářský výkon, úrokové sazby zůstanou tam, kde jsou. Může se zdát, že dlužníci od ČNB dostali příslib, že v Česku bude vládnout stabilita úrokových sazeb. V době pádící a setrvačné inflace to může být příznak toho, že inflace bude závazky dlužníků erodovat a dlužit se vyplatí. Všechno je ovšem složitější, hraje se o hospodaření národní banky.

REKLAMA

Tíže neúměrných devizových rezerv

V odpovědi na jednu z otázek na půdě brněnské Masarykovy univerzity týkající se výnosů z devizových rezerv v bilanci ČNB se guvernér Aleš Michl vyslovil, že nehodlá dalšímu guvernérovi národní banku předat s gigantickou akumulovanou ztrátou minulých let.

https://www.cnb.cz/cs/verejnost/servis-pro-media/audio-video/Diskusni-forum-CNB-v-Brne-00002/

Co v příběhu české inflace zůstává upozaděno, jsou právě devizové rezervy ČNB. A právě ty mohou být racionálním důvodem, proč z národní banky aktuálně zaznívá neochota zvyšovat sazby.

V porovnání k HDP má Česko jedny z nejvyšších devizových rezerv na světě. Kolem 60 procent HDP, v absolutním vyjádření jde asi 120 miliard dolarů. Jde o likvidní aktiva, kdy obětovaná příležitost je nezměrná.

Zní to ale jako v pohádce, ČNB je díky svým gigantickým devizovým rezervám v pozici, že může zdárně intervenovat ve prospěch kurzu koruny. Zvěsti japonské Nomury o měnové krizi, která má v příštím roce propuknout, se lze jen vysmát – útok na měnu palebná síla české centrální banky ve stávající konstelaci snadno odrazí.

Co už ale v této souvislosti nezaznívá, jsou související náklady měnové politiky opírající se o gigantické a neúměrně velké devizové rezervy. Nejde o rezervy, jde o otevřené devizové pozice, které ovlivňují měnový kurz koruny.

Ano, v příběhu české inflace nebývá zmíněna role nahromaděných devizových rezerv. Pokud má Česko devizové rezervy, jde o aktiva centrální banky denominované v cizích měnách. Tyto devizové rezervy jsou ovšem pořízeny na dluh.

Tento dluh ovšem není dlouhodobě financovaný, jak by se dalo očekávat. Protipoložkou jsou emitované koruny, označované jako korunová likvidita bankovního systému. Tyto nadbytečné a přebytečné koruny musí národní banka z finančního systému „stahovat“ a ve své výsledovce nést s tím související nákladové úroky. Čím vyšší budou vyhlášené úrokové sazby, tím větší budou tyto náklady (a tedy i ztráty hospodaření ČNB).

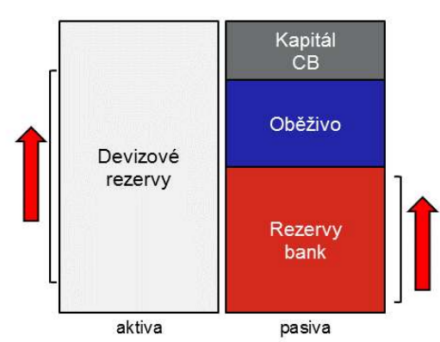

Graf 1: Jak se devizové rezervy v bilanci ČNB v době kurzového závazku a intervencí na oslabování koruny zvyšovaly, zvyšovaly se „rezervy bank“ – korunová likvidita bankovního sektoru. Ta je na rozdíl od oběživa (bankovek a mincí) úročena, národní banka musí hradit úroky z úložek této likvidity („sterilizace“, „stahování“).

Zdroj : Král, P.: Měnová politika ČNB v prostředí vysokého přebytku likvidity v českém bankovním sektoru, ČNB, říjen 2022

REKLAMA

Kdykoli jsou a budou zvýšeny úrokové sazby, národní banka zaplatí za financování držby svých devizových rezerv větší objemy nově emitovaných korun – úrokové náklady ve výsledovce hospodaření této instituce. Hospodaření národní banky je tak v pasti otevřených devizových pozic.

Nejde o žádné drobné, náklad měnové politiky při dnešních úrokových sazbách činí kolem 150 miliard korun. Tyto koruny jdou k tíži hospodaření ČNB, zvyšují kumulované ztráty hospodaření národní banky. Dlouhodobě zřejmě cosi takového udržitelné není a z pohledu národní banky jsou otevřené devizové pozice zřejmým rizikem.

Zdánlivá neochota centrální banky zvyšovat úrokové sazby tak může mít vcelku pragmatické pozadí.

Cizoměnové pozice národní banky, které měly podle některých dřívějších proklamací tvořit Fond bohatství, být investovány do akcií (eufemismus „investiční tranše devizových rezerv“), jsou postupně rozpouštěny.

Když vládly nulové úrokové sazby, mohl se zdát být hedge fond národní banky obědem zdarma. Když jsou ovšem úrokové sazby vyšší a vyšší, financování Fondu bohatství se prodražuje.

Vize stability úrokových sazeb

Čím více aktiv ČNB ze svého cizoměnového portfolia prodá, tím méně přebytečné korunové likvidity bude muset banka stahovat (viz Graf 1).

Otevřené devizové pozice z dob kurzového závazku je moudré s minimálními ztrátami uzavírat. Proč ne, navíc to svým způsobem pomůže tlumit šoky růstu cen energetických komodit. Už není zapotřebí, aby měnový kurz koruny nafouknutá bilance ČNB držela na slabších úrovních. Fouká ze strnišť, 2% inflační cíl není plněn několik let. Vyfukování bilance ČNB může být a je podporou měnového kurzu koruny a svým způsobem i protiinflačně působícím mechanismem.

Když prezident republiky jmenoval nového guvernéra ČNB, nastoupil nejprve příslib úrokové sazby nezvyšovat, pak politika „stability“ úrokových sazeb. V pozadí stála i možnost inflaci tlumit i jinak, nekonvenčně, tedy právě likvidací neúměrně vysokých devizových pozic ČNB.

Chce to klid. Čekat na data. A teprve pak o něčem rozhodovat. Ano, v bankovní radě ČNB v obměněném složení převládá neochota úrokové sazby zvyšovat. Možným důvodem by mohlo být i výše uvedené.

A tak nás možná čeká stabilita úrokových sazeb. Tedy dokud to finanční trhy dovolí a dokud to umožní likvidovat otevřené devizové pozice národní banky. Ve hře je hospodaření této instituce, které je v konsolidovaném pohledu neoddělitelné od hospodaření celé České republiky a jejího hodnocení v očích ratingových agentur.

Příběh české inflace nelze od nekonvenční politiky ČNB let minulých oddělit. Nebyl to oběd zdarma, akce „Fanděte s námi 2% inflaci“ je součástí příběhu.

Když budou významné centrální banky úrokové sazby svých měn zvyšovat, rozdíl mezi sazbami korunovými a sazbami jiných měn bude zvyšovat tlak na měnový kurz koruny. Horký kapitál, hot money, může jít tam, kde mu bude nabídnut lepší výnos. Z pohledu rozhodování centrálních bankéřů to bude dilema, co sledovat a co obětovat.

Třeba budou i čeští centrální bankéři nakonec nuceni ustoupit a úrokové sazby zvýšit. Náklady na financování Fondu bohatství ČNB (nafouknuté bilance ČNB, chcete-li) jsou a zůstanou neoddělitelnou součástí příběhu nekonvenční měnové politiky a inflačních peripetií dnešních dnů.

![]()