Vzorek

Jako podkladové aktivum nám opět poslouží „DJ Industrial“ a hodnoty získané z minulých výpočtů. Jelikož jsem se nemohl rozhodnout, který časový úsek na rozložení investice je nejlepší, tak jsem zprůměroval rozložení do jednoho až pěti let. Řekněme tedy, že jsem s „citem“ pravidelně nakupoval prvních pět let.

Volba

Zvolil jsem 5, 10, 15, 25 a 30letou periodu, po které jsem v následujících 5 letech investici rozpouštěl. Tedy celkové doby trvání investice jsou 10, 15, 20, 30 a 35 let. Zmizelo pětileté období, protože v těch samých letech nemohu nakupovat a zároveň prodávat. Jednorázový prodej a pravidelný měsíční prodej je rozložený do1, 2, 3, 4, 5 a 10 let.

Prodanou částku již nijak neúročím, protože předpokládám, že ji spotřebuji jako svůj „důchod“. Pokud by ale někoho zajímalo, o kolik by to bylo více, kdyby ji konzervativně uložil, tak ať výslednou celkovou částku úročí polovičním p.a. konzervativního uložení po dobu rozpouštění (výsledek je přibližný +-0,05 %).

Tabulky, grafy a postřehy

Tabulku jsem malinko od posledně upravil. Místo počtu výskytů v jednotlivých kategoriích zhodnocení jsem tyto hodnoty přepočítal na procenta, aby bylo vědět, jaká je procentuální šance na dané zhodnocení.

Tabulka 1: Data 1900 – 2009

REKLAMA

- Nemá smysl se zabývat tím, že čím kratší rozpouštění, tím lepší výsledky, protože k tomu dochází v důsledku neúročení vybraných částek. Je mnohem lepší sledovat výslednou nominální hodnotu než p.a.

- Čím delší rozpouštění, tím lepší ochrana, ale za cenu snížení vyšších výnosů.

- Opět není pravidlem že největší ztráty nese jednorázový úkon.

Další tabulka ukazuje zprůměrované rozpouštění v 1 – 5 letech s jednorázovým prodejem zprůměrované rozložené investice (vstupní hodnoty pro výpočet rozpouštění). Při porovnávání hodnot je nutné k době, po které jsme jednorázově prodali, přičíst 5 let na rozpouštění a s tímto sloupcem porovnávat v průměrném rozpouštění.

Tabulka 2: Data 1900 – 2009

- I ze ztrátové pozice rozpouštění může dostat do zisku, nebo minimálně výrazně snížit ztrátu.

- Rozpouštění přinese nominální zisk, hlavně když peníze nechcete utratit najednou a dáte jim dalších 5 let.

A nyní slíbený graf na několik způsobů. Nejdříve, jak se v čase vyvíjela jednorázová investice, a tedy kdy bylo nejlepší investovat takto.

Graf 1: Data 1900 – 2009: Jednorázová investice

REKLAMA

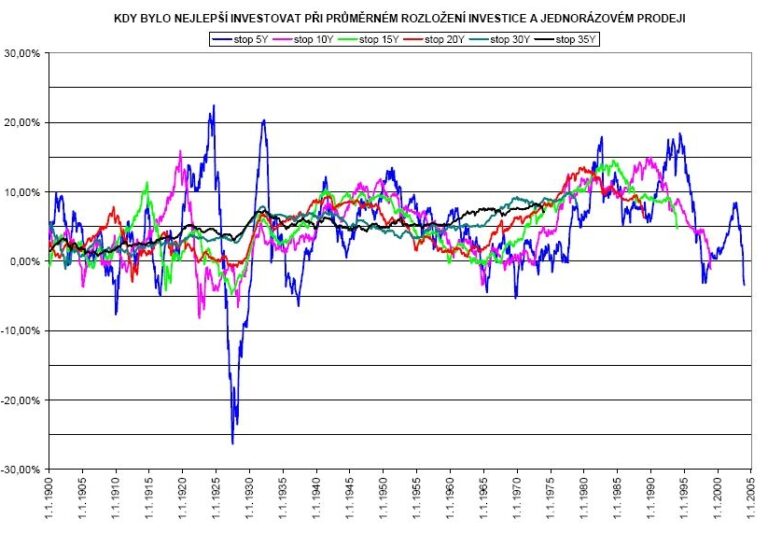

Další graf zachycuje rozloženou investici při jednorázovém prodeji.

Graf 2: Data 1900 – 2009: Rozložená investice – jednorázový prodej

Poslední graf zobrazuje rozloženou investici s průměrným rozpouštěním.

REKLAMA

Graf 3: Data 1900 – 2009: Rozložená investice – rozložený prodej

- V grafu vidíme odstupňované vrcholky jednotlivých period, kdy bylo nejlepší začít investovat, a na konci byl výrazný vrchol indexu (rok 1929 a 2000). To se ale 10 – 35 let dopředu špatně odhaduje.

- Co je ale mnohem lepší a bez nutnosti predikce na dlouhé roky dopředu, jsou sjednocené vrcholky v dobách krizí (1932, 1942 a 1974/75). To jsou ty nejlepší chvíle, kdy začít investovat – a to na jakoukoliv periodu.

- Čím delší investiční horizont, tím menší rozkolísanost výnosů. 30 a 35letý horizont je vždy kladný, a to i v dobách nejhlubší krize. 20letý se dostal do mínusu, jenom když jsme investovali při akciové bublině ve 20. letech. 10 a 15letý horizont se kromě 20. let nejhůř pohybuje těsně pod 0: -0,93 % p.a. (1905) a -0,58 % p.a. (1965) pro 10letý a -0,09 % p.a. (1965) pro 15letý.

Co na to S&P 500 Index

DJ Industrial je velmi konzervativní index s velmi malým počtem změn ve složení. Velice se tedy přibližuje strategii „kup a drž“. Je počítán na absolutní akciové kurzy, což způsobuje, že i malé společnosti s vysokým kurzem v něm zaujímají významnou pozici.

Naopak S&P 500 je založen na tržní hodnotě společností, celkovém objemu obchodů a s dodržováním oborové reprezentativnosti odpovídající hospodářství USA. Jeho strategie je tedy více podobná běžným podílovým fondům. To také způsobilo, že od roku 2000 do 2007 udělal 0 % (měl „nakoupeno“ hodně technologických akcií, které se do doku 2007 na rozdíl od ostatních nevzpamatovaly). DJI díky své konzervativnosti technologické akcie „nenakoupil“, a proto mezi roky 2000 a 2007 vzrostl o 18,5 %.

Podívejme se, jestli má jiná strategie výběru akcií nějaký vliv. I když se S&P 500 počítá od roku 1943, data jsem našel až od 1950.

Graf 4: 1950 – 2009 S&P 500 a DJ Industrial

- Je vidět, že S&P 500 je o něco výkonnější, ale zase o to volativnější.

- Průměrná dividenda S&P 500 v tomto období činila 3,7 % a průměrná inflace USA 3,8 %. Pokud bychom reinvestovali dividendy, graf by vypadal asi nějak podobně.

Tak tedy kam?

Co třeba zlato? Když v roce 1944 byla změněna parita US dolaru k zlatu z 20,67 na 35 (a následně 1971 zcela zrušena), tak v dnešních cenách by to bylo 417 USD za trojskou unci. V současné chvíli se ale obchoduje za cca 900 USD, to je tedy zhodnocení od roku 1944 o 116 %, tedy o 1,21 % p.a (nad inflaci). Uvědomte si ale, že ještě v roce 2005 se obchodovalo za 420 USD a v té době mělo stát 392 USD, což je jenom 0,11 % p.a. nad inflaci. Je toto ta zajímavá investice při jejích občasných silných výkyvech?

Poznámka: Našel jsem docela zajímavá data o inflaci, dividendách a dokonce zpětně přepočítaný S&P 500 k roku 1871. Zkusím si s nimi pohrát, a jestli z toho vyleze něco zajímavého, tak se o výsledky zas podělím.

VAROVÁNÍ AUTORA: Autor není finanční ani jiný poradce a ani nepracuje ve finančním průmyslu. Jeho „bizardní“ koníček využívání Excelu k čemukoliv ho od počítačů přivedl až k investicím. Jeho omezené znalosti matematiky středoškolským vzděláním jsou doplněny vědomostmi kamarádů a kamarádek, kteří došli dále. Jeho názory jsou čistě subjektivně zaujaté!

![]()