Už dlouho se vedou diskuse na téma důchodová reforma. Jejich výsledek by se zatím dal shrnout jako "dohodly se, že se dohodnou" a čas zatím plyne. Čekání lidí na pokyn shora je ztrátou času, neboť čím dříve začneme, o to dříve lze odejít do penze.

Fakta jsou poměrně jasná. Za posledních 13let poklesl poměr starobního důchodu k čisté mzdě na hodnotu 52,3%, viz. tab. 1.

|

Demografický vývoj stárnutí lidí v ČR je nepříznivý stejně jako v celé Evropě. Další skutečností je i prodlužování průměrné délky života lidí, což má za následek růst sociálních výdajů z rozpočtu.

Stát zatím – v zájmu udržení důchodového systému – posunul pouze věkovou hranici pro odchod do starobního důchodu. Je zřejmé, že s blížícími se odchody silných ročníků do penze, bude tato úprava nedostatečná a stát, resp. politici budou muset lidem říci pravdu.

Ti uvážlivější na to nemusí čekat a dost možná, že již převzali iniciativu do vlastních rukou. Ale mají představu o tom, kolik by měli mít na svém osobním důchodovém účtu?

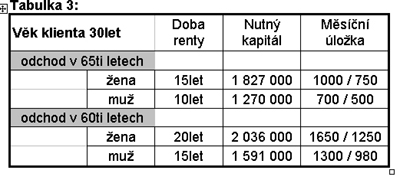

Předpokládejme tyto podmínky: průměrná délka života mužů 75let, žen 80let, průměrná inflace 2,8%, roční zhodnocení prostředků 7% v době akumulace kapitálu, měsíční výplata renty s každoroční valorizací o inflaci, pokles poměru důchod/čistá mzda na 30% v době pobírání penze, roční zhodnocení prostředků v době vyplácení renty 4,5%, průměrná výše starobního důchodu (dle ČSÚ) za rok 2005 činí 7.728,-Kč. V následujících tabulkách jsou zachyceny situace pro lidi ve věku 30 a 35let.

|

|

Tyto částky lze považovat za minimální velikost osobních účtů, které zajistí dle zadaných podmínek lidem úroveň, jako kdyby dnes pobírali průměrnou penzi 7.800,- Kč s tím, že od státu by pobírali penzi 30% čisté mzdy, zbytek do 52,3% by si dorovnávali z osobních účtů.

Poslední sloupec v každé tabulce poskytuje náhled o tom, s jakou měsíční úložkou lze toto realizovat. První částka odpovídá konstantní platbě po celou dobu akumulace kapitálu, druhá pak částku pro první rok s tím, že je každoročně valorizována o hodnotu inflace. Pro správné pochopení je nutné uvažovat s časovou hodnotou peněz vzhledem k současnosti.

Doufám, že tato čísla pomohou některým zodpovědět si otázku položenou v úvodu. Každý poradce může mít svůj vlastní pohled na dosahované roční zhodnocení prostředků, poměr důchodu k čisté mzdě apod.

Tento článek si však klade za cíl především ukázat určitou reálnou minimální výši svého osobního účtu tak, aby klient měl realističtější přehled o tom, co mu jeho výše v penzi umožní, co si bude moci dovolit a nakolik to koresponduje s jeho představou, kterou v něm mohlo vyvolat oblíbené "Představte si, pane Novák, jak si budete užívat milionu v důchodu…" z úst prodejce.

Závěrem jen dodávám, že částky jsou bez jakýchkoliv daňových srážek – neboť cest k realizaci bude takřka stejně jako poradců a změn daňových zákonů za tu dobu asi tolik, kolik se vystřídá ročních období.

První článek ze tří najdete zde.

Druhý článek pak je tady.

![]()