Vývoj na finančních trzích – září 2021

Foto: Shutterstock

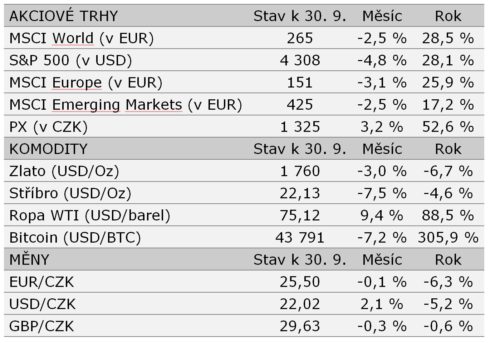

Energie dál prudce zdražují. Elektřina už stojí třikrát tolik co v lednu, plyn dvakrát tolik uhlí čtyřikrát tolik… a tak se aspoň daří akciím ČEZ nebo těžařům ropy. Jinak prochází akciové trhy korekcí. Ztrácí zejména technologické akcie. Díky rostoucím úrokům se nedaří ani dluhopisům.

![]()

Zdroj : MSCI, Yahoo! Finance, OnVista, PSE a ČNB, data platná k 30. 9. 2021

Ceny energií prudce rostou

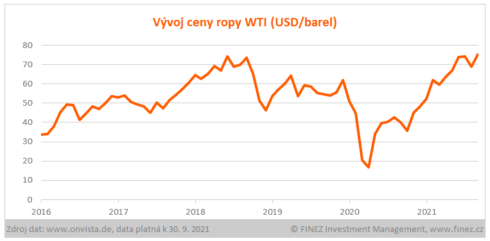

Cena ropy v září stoupla o necelých 10 %. Za posledních 12 měsíců se tak cena ropy téměř zdvojnásobila. Ještě větší cenový šok ale zažívá plyn a elektřina. Cena zemního plynu v září na burze poskočila o 34 %. Plyn je nyní nejdražší od roku 2008 a elektřina, ta nikdy nebyla dražší než dnes. Cena silové elektřiny na burze už vyletěla na 150 euro za MWh, tedy trojnásobek oproti začátku roku. A uhlí, to dnes stojí dokonce čtyřikrát tolik co v lednu.

Mimochodem s rostoucími cenami energií roste výrazně i cena řepky, i ta stoupla za poslední rok o dvě třetiny nahoru. Takže příští rok na jaře to zase bude samé žluté pole. Co nás ale asi bude trápit více, ceny pohonných hmot na čerpacích stanicích dál porostou. A pokud nemáte z loňského roku zafixovanou cenu elektřiny a plynu, tak se pro příští rok připravte na skokové zdražení.

REKLAMA

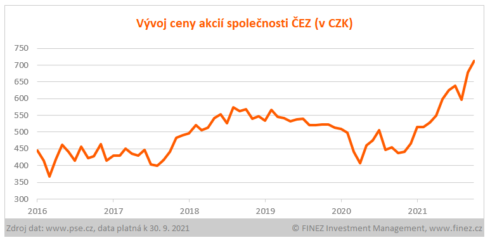

Akcie ČEZ letí vzhůru

Prudký růst cen energií svědčí akciím tradičních energetických společností, od těžařů ropy a plynu až po výrobce elektřiny typu ČEZ. Cena akcií společnosti ČEZ na pražské burze se v září přehoupla přes 700 korun na akcii a začátkem října už vyskočila až na 800 korun za akcii. Díky tomu se daří ve statistikách celé pražské burze. Hodnota indexu PX v září stoupla o více než 3 %.

Pochopitelně také mezi akciovými fondy v září zazářily sektorové fondy zaměřené na energetický sektor. Z korunových fondů nejlepší výsledky vykázal fond NN (L) Energy, jehož hodnota v září stoupla o 9,5 %. Dobré výsledky zaznamenaly také fondy zaměřené na ruský trh, který tradičně koreluje s vývojem cen ropy. Jinak se ale akciovým fondům v září vůbec nedařilo.

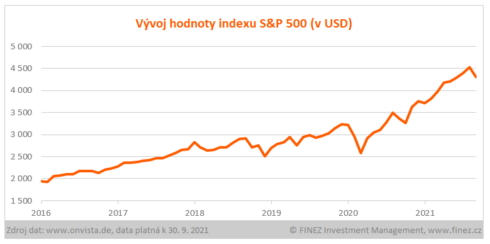

Akciové trhy zastihla korekce

Výrazně poklesly hlavně ceny technologických akcií, které byly v předchozích měsících tahounem růstu akciových trhů. Hodnota indexu S&P 500, sestaveného z akcií pětistovky největších veřejně obchodovaných amerických společností, v září poklesla o 5 %. Hodnota indexu MSCI Europe klesla o 3 %. Taková korekce je po předchozím růstu cen naprosto normální a klidně by akciovým trhům slušela i větší korekce. Začínají se ale objevovat i hlasy, zatím sporadické, že si trh sáhl na vrchol.

REKLAMA

Znovu také sílí názor, že na trhu dochází k sektorové rotaci a bude se více dařit akciím z tradičních výrobních sektorů, kterým více svědčí období rostoucí inflace. A v případě růstu úrokových sazeb také akciím bank. Naopak se nebude dařit technologickým firmám, pro které je příznivější období nízké inflace.

Řada investorů ale nadále věří technologickým gigantům a vnímá současný pokles cen jako nákupní příležitost. Čas ukáže, kdo měl pravdu. Já osobně na to zatím nemám jasný názor a považuji hlavně obecně akciové trhy za přehřáté. Budoucí výnosový potenciál akcií je dle mého názoru při stávajícím ocenění velmi nízký.

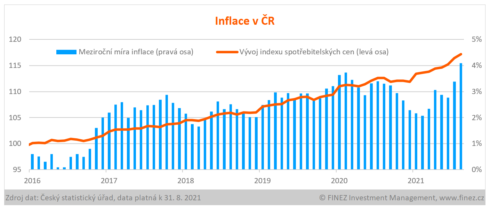

ČNB prudce zvedá úrokové sazby

Bankovní rada České národní banky na svém pravidelném zasedání poslední zářijový den rozhodla o výrazném zvýšení úrokových sazeb, dokonce nad očekáváním většiny analytiků, když od října zvedla repo sazbu o 0,75 % na 1,5 %. ČNB se rozhodla vyslat veřejnosti jasný signál, že rostoucí inflaci bere vážně, a že si také nenechá od vlády diktovat, co má dělat. Ministerstvu financí totiž zvyšování úrokových sazeb trochu komplikuje život, respektive bude jej prodražovat budoucí vládě. S vyššími úroky rostou i úrokové výnosy státních dluhopisů. Takže s každou další emisí státních dluhopisů musí Ministerstvo financí počítat do státního rozpočtu s vyššími náklady na úroky.

REKLAMA

Výnos do splatnosti desetiletého státního dluhopisu ČR již stoupl od srpna z 1,7 % p. a. na 2,1 % p. a. a lze očekávat, že dál poroste. Spolu s úroky státních dluhopisů stoupají i úroky u korporátních dluhopisů, díky tomu klesá tržní cena starších dluhopisů nesoucích nižší úroky. Proto nynější období rostoucích úroků nesvědčí dluhopisovým fondům. Na druhou stranu ale s vyššími úroky stoupá jejich budoucí výnosový potenciál.

Stejně tak fondy peněžních trhů budou díky vyšším úrokovým sazbám zase schopné generovat alespoň nějaký kladný výnos, i když ten bude nadále silně zaostávat za inflací. To samé platí i pro spořicí účty. Jednotlivé banky postupně zvedají úroky na spořicích účtech, nicméně i tady se bavíme o úrocích kolem 1 %, hluboko pod úrovní inflace. Od ledna do srpna již stoupla hodnota indexu spotřebitelských cen v ČR o 4,7 %. Zářijová meziroční inflace bude pravděpodobně podobná. Právě proto ČNB prudce zvedá úrokové sazby.

Vyšší úroky přibrzdí úvěry. Hypoteční trh na podzim ochladne a spolu s tím vyprchá také velká část poptávky na trhu rezidenčních nemovitostí. Ceny bytů, domů, a stavebních pozemků by se měly stabilizovat a v příštím roce by možná mohly ceny jít i trochu dolů.

Autor: Jan Traxler, privátní investiční poradce a jednatel společnosti FINEZ Investment Management, redakčně upraveno

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Výkonnost dosažená v minulosti ani očekávaná výkonnost není spolehlivým ukazatelem budoucích výnosů. Data uvedená v článku pochází z webových stránek MSCI, Finance Yahoo!, OnVista, ČNB, PSE a ČSÚ a jsou platná k 30. 9. 2021.

![]()