Vzestup akcií firem spojených s AI a obezitou popírá gravitaci

Uprostřed nadšení z umělé inteligence a léků na obezitu vidí akcie různé vyhlídky: neutrální u nadhodnocených amerických akcií, negativní u Japonska kvůli rizikům spojeným s JPY, pozitivní u Evropy. Evropské obranné akcie získávají na atraktivitě.

![]()

Kam až jde ještě gumu napnout?

Nadšení investorů z generativní umělé inteligence (AI) a nového druhu léků proti obezitě od firem Eli Lilly a Novo Nordisk rozpoutalo v příznivém ekonomickém prostředí spekulativní horečku. A výsledky jsou přímo ohromující. Nvidia si během krátké chvíle vydobyla pozici třetí nejcennější firmy v USA s hodnotou 2,2 bilionu USD a Novo Nordisk se stal nejcennější evropskou firmou o hodnotě 600 miliard USD. Navíc je tady celý ekosystém firem navázaných na AI a na biotechnologie a léky proti obezitě, který z tohoto boomu těží. A nezapomínejme na ”Sedm statečných”.

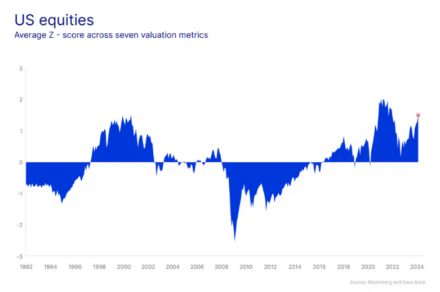

Nadšení vždycky vyžene chamtivost a extrapolovaná očekávání do neudržitelných výšin. A nejinak je tomu i dnes. V únoru 2024 dosáhl americký akciový trh úrovně ohodnocení, jakou jsme neviděli od technologických bublin roku 2021 a internetové horečky. V minulosti takové ohodnocení zpravidla přineslo pro dalších 10 let po odečtení inflace nízké akciové výnosy.

Americké akcie jsou jen o 5,2 % výš než v prosinci roku 2021, zatímco americký index spotřebitelských cen byl v lednu 2024 o 10,6 % vyšší. Při současné úrovni ohodnocení tedy není ta pravá chvíle být chamtivý. Vlastně by se měli investoři zamyslet nad tím, zda svou expozici v amerických akciích nesnížit. Ale samozřejmě se také můžeme strašlivě mýlit a guma se bude napínat ještě dál.

REKLAMA

Není se kam schovat, nebo ano?

Kvůli nadsazenému ohodnocení amerických akcií jsme vůči strategicky pozitivnímu pohledu na americké akcie takticky neutrální. O Evropě se sice dá říct spousta nepěkných věcí, ale tamní fiskální ventily se otevírají a evropský akciový trh má ve srovnání s americkými a japonskými akciemi co dohánět. Podle nás může ve 2. čtvrtletí nastat z geografického pohledu příklon k Evropě. K japonským akciím se pro nejbližší dobu stavíme dál odmítavě kvůli rizikům spojeným s JPY a otočce BoJ ve věci základní sazby.

Na úrovni jednotlivých sektorů se přikláníme k energetice (vynikající hodnota a dobré zajištění proti inflaci), zdravotnictví (značný růst vzhledem k ohodnocení) a finančním institucím (příznivé ohodnocení a dosud dobré provozní prostředí). Negativně naopak vidíme průmyslové podniky (nízký růst a drahota), informační technologie (v dohledné době až moc spekulací a povyku), veřejné služby (slabý tah na bránu a špatné vyhlídky) a nemovitosti (slabý tah na bránu a drahota).

Sázka na jistotu: Evropský obranný průmysl před americkými volbami

Letošní rok je nejvýznamnějším volebním rokem v moderní historii a nejdůležitější budou americké prezidentské volby 5. listopadu, zejména pro Evropu. Biden s Trumpem mají v posledních dvou velkých průzkumech mezi voliči zhruba stejný počet hlasů a Trump zpochybňuje význam NATO i vojenské podpory pro Evropu, takže jsou evropští politici z čím dál drzejšího Ruska vcelku nervózní.

Ale nezávisle na tom, jestli Trump vyhraje, nebo ne, vyvolaly jeho poznámky ohledně NATO v evropských hlavních městech pozdvižení, takže se vystupňovalo úsilí o dramatické zvýšení výdajů na obranu. Polsko již dnes dává 4 % svého HDP a je ochotné ještě přitlačit. Oficiální cíle v oblasti evropských vojenských výdajů převyšují 2 % HDP, takže lze očekávat značný růst a při nákupech bude „Evropa na prvním místě“, což prospěje tamním obranným firmám. Očekává se, že tržby největší německé obranné firmy Rheinmetall porostou v nadcházejících pěti letech v přepočtu minimálně o 18 % ročně. Evropský obranný průmysl patří podle nás k sázkám na jistotu.

Jak mohou investoři získat expozici v obranném průmyslu? Mohou se inspirovat naším tematickým košem nebo zkusit různé ETF, jako Future of Defence UCITS ETF nebo VanEck Defense UCITS ETF.

Autor: Peter Garnry, hlavní akciový stratég Saxo bank

![]()