Zdaňování investic do cenných papírů. Problémem jsou příjmy z nesmluvního státu

Mezinárodní prvek dělá problémy, z pohledu aplikace práva i dostupnosti dokladů

Kdybych měl z obsahu všech položených dotazů vyvodit nějaký co možná nejvíce obecný závěr, tak bych to asi posoudil takto: „Tuzemští investoři nemají problémy se zdaňováním tuzemských přímých investic do akcií nebo do fondů spravovaných tuzemskými investičními společnostmi, ale mají problémy týkající se mezinárodního prvku v investování. To platí, jak pro zdaňování výnosů z prodeje cenných papírů, tak i pro příjmy z jejich držby – ať už úrokového charakteru anebo především ve formě dividend“.

Mezinárodní zdanění lze charakterizovat jako poměrně komplikovaný soubor tuzemských, zahraničních (pro konkrétní zemi) a dvou či vícestranných smluv mezi jednotlivými státy. Orientace v tuzemských daňových zákonech se může jevit z pohledu drobného investora jako komplikovaná, avšak nikoli neřešitelná záležitost. Znalost mezinárodní daňové smlouvy (nejčastěji o zamezení dvojího zdanění) již bude obtížnější, avšak i ty jsou víceméně volně dostupné zájemcům v češtině a lze v nich nalézt schůdné informace. Víceméně neřešitelnou záležitostí je ovšem porozumění místnímu daňovému předpisu (například francouzskému daňovému zákonu).

V zahraničí vám mohou srazit vyšší daň než jim ukládá místní zákon

Přestože se vám znalost místních předpisů jiných států může zdát jako naprostá absurdita, tak někdy se to více než vyplatí. Čas od času se totiž stane, že zahraniční plátce (pro drobného investora nějaká zahraniční akciová společnost vyplácející dividendy) z nedbalosti nebo záměrně aplikuje na dividendu tuzemského investora vyšší srážkovou daň než by z jejího pohledu cizozemci uplatnit měla. Samozřejmě pokud se jedná o pár drobných EUR nebo USD, tak je lepší nad tím mávnout rukou. Na druhé straně čas od času může jít o řády tisíců EUR nebo jiné zahraniční měny a pak už se vyplatí jednat a domáhat se o svá práva. I v mezinárodním právu platí, že neznalost zákona neomlouvá.

Stěžejním prvkem tohoto seriálu by tudíž měla být aplikace smluv o zamezení dvojího zdanění ve vazbě na investice do zahraničních cenných papírů, zdaňování příjmů z nesmluvních států, dokladové povinnosti ve vazbě na případnou finanční kontrolu, přijaté dividendy ze zahraničí, cizí měny a jejich přepočet ve vazbě na správnost daňové povinnosti a praktické příklady.

Daňový rezident státu ….. Nevíte? Finanční úřad vám to sdělí za 100 Kč

Přestože to zní poměrně lacině, tak všichni bychom se měli ujistit ohledně vlastní daňové příslušnosti. Proč? Platí mezinárodně uznávaná zásada, že ve státě takzvané daňové rezidence se povinně zdaňují nejen příjmy z místních zdrojů, ale i příjmy z jakéhokoli jiného státu. To platí bez ohledu na to, zda s konkrétním zdrojovým státem příjmů má ČR uzavřenou jakoukoli smlouvu zamezující dvojí zdanění. To, zda bude případně v zahraničí zaplacená daň nějakým způsobem započítána na tuzemskou daňovou povinnost, je věc druhá a nyní nemá smysl se jí věnovat.

Právě z tohoto důvodu je otázka určení daňové příslušnosti natolik důležitá. Pokud by občan byl například v roce 2010 daňovým rezidentem Německa, tak by naopak v Německu musel zdaňovat celosvětové příjmy. V ČR by takový poplatník byl povinen zdaňovat pouze příjmy z našeho státu. U nás zaplacené daně by si mohl dle příslušné smlouvy o zamezení dvojího zdanění v Německu započíst..

Otázka daňové rezidence u právnických osob je vcelku jednoduchá. Tam rozhoduje sídlo právnické osoby nebo alespoň místo jejího vedení. V případě, že má v zahraničí zřízenou stálou provozovnu, tak se výnosy stálé provozovny zdaňují tam.

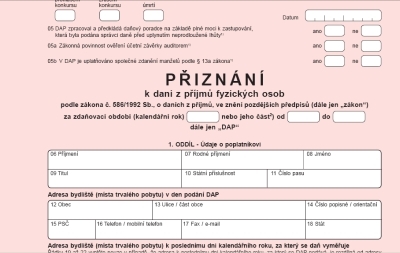

Fyzické osoby – občané to nemají až tak jednoduché. Ve většině případů si svoji daňovou příslušnost intuitivně určí sami. Nejsme-li si ovšem jisti, tak můžeme zajít na nejbližší finanční úřad, který nám za správní poplatek 100 Kč situaci rozřeší a vydá potvrzení o daňovém domicilu (jde o tiskopis MFin 5232).

Klíčem k určení rezidence je bydliště a centrum životních zájmů

Určení většiny případů daňové rezidence je jednoduché. Problematické bývají pouze ty případy, kdy konkrétní poplatník část roku tráví v jednom a část roku v druhém státě. Obecně platí, že rezidentem ČR se stává ten, kdo v ČR stráví v příslušném roce více než 183 dní a nepobývá zde výhradně ani za účelem studia ani za léčebným pobytem. Pokud má v ČR bydliště a zároveň ho má i v jiném státu, tak by mělo rozhodnout takzvané středisko životních zájmů. Jinými slovy, kde si konkrétní poplatník vydělává na živobytí nebo alespoň, kde má tyto vazby silnější. Pokud se rozhoduje mezi dvěma zeměmi a nejsme si jisti, tak lze doporučit si příslušnou smlouvu o zamezení dvojího zdanění otevřít a zaměřit se na článek 4, který sporné případy upravuje. Pakliže smlouva není, tak by měl poplatník počítat, že bude rezidentem ČR.

Smlouvy máme se všemi řekněme známějšími ekonomikami

Není pochyb o tom, že právě investování bývá zasaženo mezinárodním prvkem ze všech výdělečných činností nejvíce.Stačí několik smluv, připojení na internet a pár kliků myší a stáváte se akcionáři nějakého podniku sídlícího na druhé straně zeměkoule. Zde nabízíme abecední výčet zemí, se kterými má ČR uzavřenou smlouvu o zamezení dvojího zdanění.

Abecední seznam zemí, s nimiž má ČR smlouvu o zamezení dvojího zdanění

|

A

|

Albánie, Arménie, Austrálie, Ázerbajdžán |

|

B

|

Belgie, Bělorusko, Brazílie, Bulharsko, Bosna a Hercegovina |

|

C,Č

|

Čína, Černá Hora |

|

D

|

Dánsko |

|

E

|

Egypt, Estonsko, Etiopie |

|

F

|

Filipíny, Finsko, Francie |

|

G

|

Gruzie |

|

Ch

|

Chorvatsko |

|

I

|

Indie, Indonésie, Irsko, Island, Itálie, Izrael |

|

J

|

Japonsko, JAR, Jordánsko |

|

K

|

Kanada, Kazachstán, korejská Republika, KLDR, Kuvajt, Kypr |

|

L

|

Libanon, Litva, Lotyšsko, Lucembursko |

|

M

|

Maďarsko, Makedonie, Malajsie, Malta, Maroko, Mexiko, Moldávie, Mongolsko |

|

N

|

Německo, Nigérie, Nizozemí, Norsko, Nový zéland |

|

P

|

Polsko, Portugalsko |

|

R,Ř

|

Rakousko, Rumunsko, Rusko, Řecko |

|

S

|

Spojené arabské emiráty, Singapur, Slovensko, Slovinsko, Srbsko, Srí Lanka, Sýrie |

| Š |

Španělsko, Švédsko, Švýcarsko |

|

T

|

Tádžikistán, Thajsko, Tunis, Turecko |

|

U

|

Ukrajina, USA, Uzbekistán |

|

V

|

Velká Británie, Venezuela, Vietnam |

Dividenda z nesmluvního státu hodně bolí

Každý investor by si měl přitom přát, aby příjem například ve formě dividendy přišel ze země, se kterou má ČR uzavřenou smlouvu o zamezení dvojího zdanění. V takovém případě totiž tato smlouva zjednodušeně řečeno říká, jak bude zdaněn konkrétní příjem v zemi zdroje (zahraniční a.s.) a jakými prostředky si bude moct tuzemský daňový rezident v zahraničí zaplacenou daň v tuzemském daňovém přiznání zohlednit. Jinými slovy v podstatě tato smlouva zabrání skutečně dvojímu zdanění.

To se bohužel neděje v případě příjmu plynoucího z nesmluvních států. Představme si tuzemského daňového rezidenta, který inkasuje dividendu z argentinské energetické společnosti ve výši 2.000 USD. Z této dividendy byla argentinským plátcem sražena daň ve výši 400 USD (20 procent). Povinností tuzemského poplatníka je bohužel zdanit v našem daňovém přiznání celých 2.000 USD (přepočtené na CZK) bez ohledu na to, že inkasoval pouhých 1.600 USD.

Z pohledu legislativní hierarchie, tak je nutné si připomenout, že existuje-li mezinárodní smlouva, tak ta má přednost před zněním místních zákonů. Jestliže je tudíž nějaký rozpor mezi tuzemským zákonem o daních z příjmů a mezinárodní smlouvou, tak přednost má obsah mezinárodní smlouvy. Jaké nám z toho plyne zobecnění? První věc, po které byste se měli pídit, je tudíž existence či neexistence příslušné mezinárodní smlouvy mezi dvěma zeměmi.

![]()