Zdaňování výnosů z cenných papírů v praktických příkladech

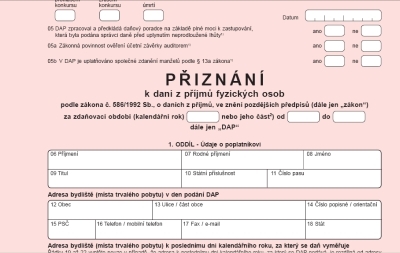

Lhůta pro podání daňových přiznání je podobně jako v minulých letech stanovena na 31. března. Pouze v případě zpracování daňovým poradcem se lhůta prodlužuje až do 30. června.

Ve svých příkladech se zaměřím na drobné investory, kteří mohou mít s vypořádáním daní největší problémy.

Příklad č. 1: Drobný investor František v říjnu 2007 nakoupil 100 ks akcií firmy ČEZ. V lednu 2008 s ohledem na paniku na trhu tyto akcie prodal. Domnívá se, že nesplnil časový test a vzniklou ztrátu si bude moci vypořádat v ročním zúčtování, o které chce nejpozději do 15. února požádat mzdovou účtárnu svého zaměstnavatele.

Odpověď: V roce 2007 došlo k nákupu akcií s tím, že až do posledního dne roku 2007 tyto akcie drží. Z pohledu daňových povinností za rok 2007 ovšem pouhý nákup nemá vliv na jakékoli daňové povinnosti. Při prodeji v lednu 2008 sice došlo k nedodržení časového testu šesti měsíců, ale tato transakce má vliv na daňové povinnosti až v roce 2008.

Mzdová účtárna na výzvu pana Františka nebude reagovat, neboť jednak jde o daňově relevantní transakci roku 2008 a zároveň tento druh příjmů není možné vypořádat v rámci ročního zúčtování plátcem. V případě, že pan František nemá souběžné příjmy od dalšího zaměstnavatele, jiné příjmy z podnikání, kapitálového majetku, pronájmu nebo jiné ostatní příjmy, tak daňové přiznání za 2007 podávat nemusí.

Resumé: Samotný nákup jakýchkoli cenných papírů je daňově neutrální. Drobní investoři, kteří v roce 2007 pouze nakupovali a neprodávali, tak nic nezdaňují. Bez ohledu na tržní vývoj těchto investičních instrumentů.

Příklad č. 2: Drobný investor pan Jan uskutečnil v roce 2007 v tabulce uvedené tři prodeje cenných papírů a není si jist svými daňovými povinnostmi za rok 2007.

|

Odpověď: Drobný investor pan Jan navzdory tomu, že v roce 2007 byl zaměstnán pouze u jednoho zaměstnavatele, musí podat daňové přiznání. Můžou za to v tabulce uvedené obchody s cennými papíry.

K titulu A se nedá nic jiného dodat než to, že prodej je z pohledu pana Jana daňově neutrální. Může za to ustanovení § 4, odst. 1, písm. W, které stanovuje lhůtu šesti měsíců mezi nákupem a prodejem jako osvobozující. Tím pádem tato vysoce zisková transakce se vůbec nebude zdaňovat.

Jinak tomu je v případě transakce B a C. Ani jedna z nich nesplnila časový test (šest měsíců mezi nákupem a prodejem), a tím pádem podléhají zdaňování. Pan Jan obě transakce uvede v daňovém přiznání v oddíle Ostatní příjmy s dílčím základem daně 18 000 Kč. Z hodnoty dílčího základu daně je patrné, že zisk z jedné transakce lze započítat proti ztrátě z transakce druhé.

Resumé: Investor by do svého investičního rozhodování měl zahrnout i daňový aspekt. Rozhodne-li se prodat cenný papír před vypršením časového testu, tak by měl vzít v potaz, že takový prodej bude muset zdaňovat, a to v rámci daňového přiznání a dílčího základu 10 – Ostatní příjmy. Pro některé drobné investory může jeden takový obchod znamenat povinnost podat daňové přiznání.

Příklad č. 3. Drobný investor pan Karel uskutečnil v roce 2007 v tabulce uvedené dva obchody. Jeden je ziskový a druhý ztrátový. Celkově ale na těchto obchodech prodělal. Považuje za vtip, aby podával daňové přiznání. Jak by měl postupovat?

|

Odpověď: Jak bylo patrné z již předcházející odpovědi k příkladu dvě, tak ziskové a ztrátové obchody lze vzájemně kompenzovat. V tomto případě ovšem pan Karel uskutečnil ztrátu v roce 2007.

Konstrukce daňového přiznání v oddíle 10 Ostatní příjmy je taková, že příjmy v rámci jedné skupiny lze vzájemně kompenzovat. To znamená, že je možné kompenzovat ziskové a ztrátové obchody navzájem, ale pouze do limitní hodnoty nula. Jinými slovy nelze vytvořit úhrnnou ztrátu, i když ztrátové obchody v absolutním vyjádření převyšují ty ziskové.

Pan Karel oba tyto obchody uvede do daňového přiznání, ale jako dílčí základ daně v rámci paragrafu 10 Ostatní příjmy bude nula.

Resumé: Investor by měl při svém investičním rozhodování vzít v potaz to, že ztráta z obchodů s cennými papíry je daňově neúčinná. Výsledkem bude daňově neutrální nulový základ daně.

Příklad č. 4: Drobný investor pan Alois v roce 2007 neuskutečnil žádné obchody. Jako milovník dobrých cigaret má výrazným způsobem ve svém portfoliu zastoupeny akcie společnosti PHILIP MORRIS. Ta mu v létě 2007 vyplatila úhrnnou hrubou dividendu ve výši 60 000 Kč. Na ruku obdržel pan Alois 51 000 Kč. Jaké jsou jeho daňové povinnosti?

Odpověď: PHILIP MORRIS je firma s daňovým domicilem v ČR. Tím pádem se na výplatu dividend v rámci ČR bude aplikovat srážková daň ve výši patnáct procent. Drobný akcionář pan Alois obdrží již zdaněnou dividendu (poníženou o patnáct procent, čili devět tisíc korun).

Vzhledem k aplikaci této zvláštní sazby daně již pan Alois nebude tento příjem dále zdaňovat v daňovém přiznání.

Resumé: Příjmy z držby cenných papírů od tuzemských společností jsou zdaňovány srážkovou daní. Příjemce je dále již nezdaňuje.

Příklad č. 5: Drobný investor pan Tomáš nemá důvěru v český kapitálový trh a ani v tuzemské investiční instrumenty. Je zvyklý investovat v zahraničí, nejčastěji do zahraničních otevřených podílových fondů a také přímo do zahraničních akcií. Není si jist, zda má platit daně z obchodů s těmito instrumenty (včetně dividend) v ČR nebo v každém státě, kde investoval.

Odpověď: Pan Tomáš je daňovým rezidentem České Republiky a Zákon o daních z příjmů ve svém úvodu říká, že mu vzniká daňová povinnost ze svých příjmů po celém světě. Tím pádem je jeho povinností do daňového přiznání uvádět veškeré příjmy a to jak ze zahraničních příjmů z prodeje cenných papírů, tak i z přijatých dividend.

Na druhé straně (v závislosti na typu daňové soustavy konkrétního státu) může dojít ke sražení nebo jinému způsobu vypořádání daně v zahraničí. Zde existují smlouvy o zamezení dvojího zdanění, které vylučují či omezují daňovou povinnost a fakticky věrny svému názvu zabraňují dvojímu zdanění.

U pana Tomáše již nelze poskytnout jednoduchou odpověď, aniž bychom znali konkrétní povahu obchodu, analyzovali příslušnou smlouvu o zamezení dvojího zdanění a zjistili, zda došlo k odvedení nějaké daňové povinnosti v zahraničí.

Resumé: Investováním do zahraničí se nezbavíte svých daňových povinností. Zdaňování příjmů ze zahraničí vyžaduje znalost mezinárodního daňového práva a pravděpodobně se neobejdete bez odborníka pro tuto oblast.

Daňové hledisko patří do investičního rozhodování jednotlivce

Závěrem si dovolím pár posledních poznámek, neboť tento díl je poslední v tomto dvanáctidílném seriálu. Daňové zákony se dotýkají investování poměrně okrajově a při pouhém přečtení Zákona o daních z příjmů můžeme nabýt dojmu, že zdaňování výnosů z cenných papírů je jednoduchou věcí.

Problémem komplikujícím tuto zdánlivě jednoduchou oblast je především kreativita při vytváření investičních či zajišťovacích instrumentů (zejména derivátů) a oblast mezinárodního zdaňování, kdy do hry vstupují přinejmenším dvě daňové soustavy, které navíc nejsou navzájem příliš kompatibilní.

![]()