Daň z příjmů: Které daňové úlevy se vyplatí?

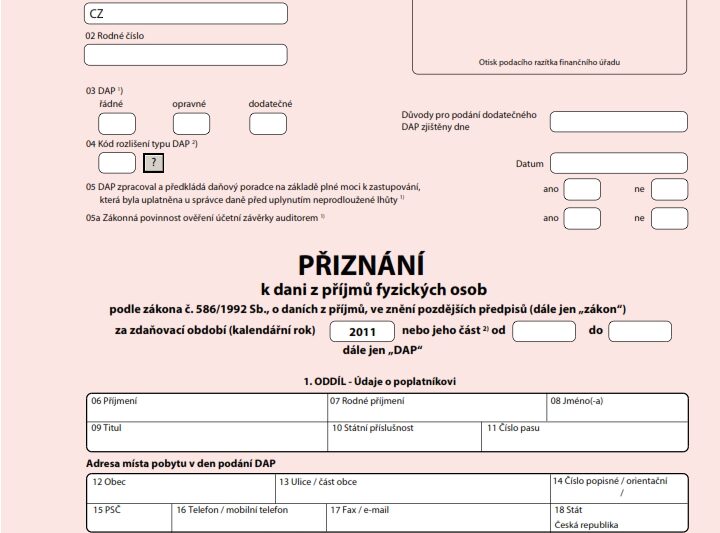

Termín podání daňového přiznání k dani z příjmů se blíží. V letošním roce je potřeba růžový formulář odevzdat do 31. 3., pokud daňový poplatník nevyužívá služeb daňového poradce. V takovém případě si může povinnost odložit až do 30. 6. 2015. Ovšem jak nezaplatit na daních příliš mnoho? Jsou cesty, jak daňovou povinnost snížit.

Možností snížení daňové povinnosti je celá řada. Podnikatelé či pronajímatelé nemovitostí mohou uplatnit nesčetné náklady související s podnikáním či pronájmem, nebo využít výdaje procentem z příjmů. U většiny oborů podnikání se v současnosti vyplácí spíše druhá možnost, ovšem v případě pronájmu je častěji výhodnější evidovat skutečné náklady.

Procento z příjmů uznatelné jako výdaje:

- 80 % – zemědělská výroba a řemeslné živnosti

- 60 % – ostatní živnosti

- 40 % – jiné příjmy ze samostatné výdělečné činnosti

- 30 % – pronájem

U všech výdajů byl stanoven strop pro možnost odpočtu výdajů procentem z příjmů 2 mil. Kč. Pokud jsou příjmy z podnikání či pronájmu vyšší, může si podnikatel odečíst maximálně výdaje procentem z 2 mil. Kč (tedy např. u řemeslné živnosti 1,6 mil. Kč, u pronájmu 600 tis. Kč) a více nákladů nemůže uplatnit… nebo se musí rozhodnout příslušné výdaje evidovat.

U většiny oblastí jsou náklady procentem z příjmů stanoveny způsobem, že motivují podnikatele k jejich využívání, čímž snižují nejen vlastní náklady, ale i náročnost a náklady případné daňové kontroly. S jedinou výjimkou: pronájmem.

REKLAMA

Výnosy z pronájmu v tučných letech dosahují přibližně 5 % z ceny nemovitosti. U bytu za 1 mil. Kč to odpovídá přibližně 50 tis. Kč ročně. Při využití výdajů procentem z příjmu odpovídají výdaje 15 tis. Kč. Ovšem jen odpisy z milionové nemovitosti dosahují přibližně 33 300 Kč – a to nemluvě o dalších nákladech spojených s její údržbou.

Má-li daňový poplatník příjmy jak z pronájmu, tak z podnikání, a zároveň je při pronájmu ve ztrátě, může ji uplatnit vůči zisku z podnikání. Toto nemůže udělat zaměstnanec, který má v tomto směru i obecně mnohem menší možnosti optimalizace daňové zátěže.

Nezdanitelné části základu daně

Daň je počítána z daňového základu. Ten lze ale snížit platbami, které tvůrci zákona považují za užitečné. Využít je přitom mohou všichni poplatníci daně z příjmů fyzických osob bez ohledu na to, zda podávají daňové přiznání, nebo jen nechávají zaměstnavatele odevzdat vyúčtování daně. Nezáleží ani na zdroji příjmů.

Zabývá-li se daňový poplatník charitou, může si uplatnit od základu daně z příjmů výši zaplacených darů. Tím mu de facto na dar přispěje stát 15 %. Výše daru ovšem musí přesáhnout 2 % z vyměřovacího základu nebo 1 000 Kč. Naopak nelze odečíst od základu daně více než 15 % vyměřovacího základu. Darovat lze i krev či tělesné orgány. Jedno dárcovství krve či krevních preparátů je v takovém případě oceněno na 2 000 Kč (fakticky dárce dostane 300 Kč) a za každý darovaný orgán si může dárce od základu daně odečíst 20 tis. Kč (a uspoří na daních 3 000 Kč).

REKLAMA

Nejvyšší odpočet lze získat za úroky na úvěr na bydlení. Jedna domácnost tak může od základu daně odečíst až 300 tis. Kč (ušetří tím 45 tis. Kč na daních). Při současných úrokových sazbách 2,27 % dle Fincentrum Hypoindexu by získání maximálního možného odpočtu ale znamenalo půjčit si přes 13,2 mil. Kč a nesplácet jistinu. Ostatně i proto se objevují návrhy na snížení daňové úlevy úvěrů na bydlení až na 80 tis. Kč.

Stát podporuje i spoření na důchod. U 12 tis. Kč ročně na doplňkové penzijní spoření (DPS) při platbě nad 12 000 Kč ročně (maximálně tak daňový poplatník uspoří 1 800 Kč při spoření 24 tis. Kč ročně) to může dávat smysl, zejména u mladších lidí, kteří nezůstávají v transformovaném fondu, ale přecházejí k některé dynamické variantě spoření.

Obdobná úspora u rezervotvorných životních pojistek je ale (mírně řečeno) kontroversní. Nákladovost životního pojištění pro investice je mnohdy natolik vysoká, že možné výnosy spořádá, a životní pojistky se navíc jen málokdy dožijí důchodu. Ostatně i proto došlo ke změně pravidel pro jejich uznatelnost od základu daně z příjmů od roku 2015. Tato úspora 1 800 Kč za rok se může hodně prodražit. A nejen kvůli případnému dodanění při nedodržených podmínek daňových odpočtů. Samotné životní pojištění využívané k investicím je zpravidla příliš drahé a nevýhodné.

Na své si přijdou i odboráři. Mohou si odečíst od základu daně až 1,5 % zdanitelných příjmů ze zaměstnání (s maximem 3 000 Kč) zaplacených na odborové příspěvky.

REKLAMA

I zvýšení kvalifikace lze odečíst od základu daně. Pouze ale poplatky za ověřování dalšího vzdělávání (certifikace, zkoušky…), a to do výše 10 tis. Kč. Zdravotně postižení mohou odečítat i více – podle závažnosti zdravotního omezení 13 či 15 tis. Kč.

Slevy na dani

Slevy na dani jsou další kapitola, která dosahuje úspor z finální daňové povinnosti. Navíc zavádí faktickou progresi v placení daní – a lidé s nízkými příjmy díky nim nezaplatí ani korunu na dani z příjmů.

Vedle základní slevy na poplatníka (24 840 Kč) je možné odečíst ještě slevu na manželku (24 840 Kč), pokud nevydělává ročně více než 68 tis. Kč (je-li držitelem průkazu ZTP/P, je sleva dvojnásobná). Dále je možné získat slevu na studenta pro pracující studenty (4 020 Kč), pro zdravotně postižené (dle závažnosti 2 520 Kč, 5 040 Kč, nebo 16 140 Kč), a na děti.

Rodiče dětí se pro letošní daňové přiznání dočkali nové slevy – za umístění dítěte. Tato sleva je ve výši nákladů na umístění dítěte do předškolního zařízení, s maximální výši minimální mzdy (pro rok 2014 činila 8 500 Kč, od ledna 2015 dosahuje 9 200 Kč).

Další daňové zvýhodnění je na vyživované děti – 13 404 Kč na první, 15 840 Kč na druhé a 17 004 Kč na třetí a každé další. Pro děti – držitele průkazu ZTP/P je částka dvojnásobná. Nejedná se o prostou slevu na dani, ale i o daňový bonus – pokud má poplatník příliš nízké daně, stát mu ještě přidá. Maximálně si ale jeden daňový poplatník přijít na 60 300 Kč. Na ten ovšem nedosáhne, pokud nedosáhl příjmu alespoň ve výši šestinásobku minimální mzdy za rok.

Daňovou úlevu na manželku nemůže využít podnikatel, který využívá výdaje procentem z příjmů. Ten také nemůže získat daňový bonus na děti.

![]()