Finanční poradci: Vyděláváte moc? Pozor na DPH!

Při překročení obratu jednoho miliónu korun se musí finanční poradci registrovat k DPH

Každý poplatník vyvíjející ekonomickou činnost se od začátku podnikání stává podle zákona o dani z přidané hodnoty osobou povinnou k dani. Co to znamená? Sice se to ze samotného označení poměrně těžko dovozuje, ale zjednodušeně řečeno jde o subjekt, který není plátcem DPH, ale v případě překročení některých limitů daných právě zákonem o DPH se jím povinně stává.

Skutečností, které mohou z neplátce DPH učinit povinně plátce, je více (například pořízení zboží ze zahraničí nebo z jiného členského státu apod.), avšak nejčastější příčinou povinné registrace finančních poradců bývá překročení hranice obratu (zjednodušeně příjmů) jeden milión korun za dvanáct měsíců.

Není činnost jako činnost: Finanční poradce musí sledovat druh svojí činnosti

Spočítat si příjmy za bezprostředně po sobě jdoucích dvanáct měsíců je asi to nejjednodušší a nebylo by nutné o tom psát žádný článek. Pro pochopení celé podstaty problému se musíme podívat na pohled zákona o DPH na druh činnosti vykonávané finančními poradci. Konkrétně jde o § 54 a 55, které se věnují finančním činnostem (§ 54) a pojišťovacím činnostem (§ 55).

V praxi finančního poradenství jde nejčastěji o následující činnosti:

pojišťovací zprostředkovatel nebo pojišťovací agent

zprostředkovatel penzijního připojištění

zprostředkovatel stavebních a hypotečních úvěrů

investiční zprostředkovatel

REKLAMA

Výše uvedené činnosti (nejen ony, zákon ve finanční činnosti pracuje s mnoha dalšími) patří do skupiny osvobozených plnění bez nároku na odpočet daně. Zjednodušeně řečeno se to dá vysvětlit tak, že ani plátci daně z přidané hodnoty nemusí z uskutečněných plnění daň uplatňovat (jde o osvobozenou činnost), ale zase si nemohou uplatnit žádnou daň na vstupu použitou na tato osvobozená plnění.

A co si z výše uvedeného může odnést finanční poradce, který balancuje na hranici povinné registrace?

Hlídejte si obrat jeden milión a zvažte ostatní ekonomické aktivity vedle osvobozených

Představme si typického finančního poradce dnešních dnů. Kromě poradenské činnosti klientům, kdy například sestavuje osobní finanční plán klientovi, žije v dobrém slovy smyslu na bázi provizí za zprostředkování finančních a investičních produktů (viz vysvětlení výše optikou zákona o dani z přidané hodnoty). Skoro by se dalo říci, že provize nebo meziprovize patří k hlavním druhům příjmů finančního a investičního poradce.

Vedle toho může poradce vykonávat jakýkoli jiný druh podnikání – například zprostředkovat výhodný prodej automobilu a inkasovat zprostředkovatelskou provizi, která nepatří do skupiny osvobozených činností bez nároku na odpočet. Možností se samozřejmě nabízí více.

REKLAMA

Máte pouze osvobozené činnosti: Obrat jeden milión můžete klidně překročit

Pro vazbu na povinnou registraci k dani z přidané hodnoty musí finanční poradce neustále sledovat hranici jednoho miliónu. Neplatí to za kalendářní rok, ale vždy za bezprostředně po sobě jdoucích dvanáct kalendářních měsíců. To má jedinou výjimku – pokud veškeré jeho příjmy (bez jediné výjimky i například pouze v řádech stokorun) patří do skupiny finančních a pojišťovacích činností osvobozených od daně bez nároku na odpočet, tak se nemusí (a ani to nelze; finanční úřad v takovém případě neprovede ani dobrovolnou registraci) registrovat k dani ani v případě, že jeden milión bude překonán o jakoukoli částku.

V momentě, kdy se vedle osvobozených ovšem vyskytne jakýkoli příjem, který nespadá do této kategorie, automaticky musí dojít k registraci (při překročení hranice miliónu Kč) a v tomto případě i k relativně velmi složité administrativě v oblasti DPH.

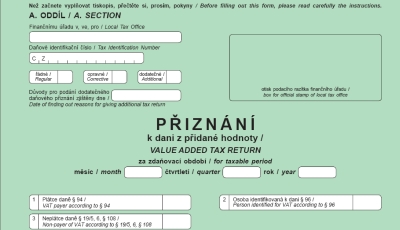

Žádost o registraci do 15 dnů od konce měsíce

Pokud jste si jisti, že společně s osvobozenými plněními uskutečňujete i ostatní plnění neosvobozená (např. ekonomické poradenství, zprostředkování v obchodu apod.), tak byste si měli každý měsíc dělat něco jakou součet obratu za posledních dvanáct měsíců. Nepřekročíte-li jeden milión, tak pokračujte dále jako neplátci. V případě, že překročíte, tak navštivte nejpozději k 15 dni následujícího měsíce finanční úřad a zaregistrujte se. Plátcem se stanete od začátku třetího měsíce po měsíci, kdy jste dosáhli stanoveného obratu.

Být plátcem DPH sice není žádnou potupou, spíše naopak. Bohužel je s tím spojena v tomto případě extrémně vysoká administrativa a spíše to je potom na objednávku u účetní firmy. Finanční poradci by si tedy měli vše s předstihem rozmyslet a buď držet obrat pod jedním miliónem, anebo mít příjmy pouze z osvobozených druhů činností. Při nedodržení těchto podmínek se jim totiž DPH se všemi důsledky nevyhne.

![]()