Inflační daň: Budou střadatelé a dluhopisoví investoři plakat?

I když centrální banka bývá označována za instituci, která proti inflaci bojuje, ve skutečnosti inflaci vytváří. Ražebné a inflační daň na naše peněžní zůstatky dnes uvalují nikým nevolení představitelé centrální banky, rozhodující o měnové politice. Může to být ve prospěch věci, ale může to být i zničující.

Příjem plynoucí z emise peněz může být a také je prostřednictvím měnové politiky využíván dodnes. I přes existenci inflace a inflacionistickou politiku rádi držíme peníze, ať už hotové, tak v podobě zůstatků na našich účtech. Je to prostě pohodlné. Doceňujeme ale dopady inflace a inflační politiky? Nemůžeme splakat nad výdělkem?

Skryté daně

Některé daně jsou viditelné více, jiné méně. Na účtence z obchodu vidíme, kolik státní kasa dostala na dani z přidané hodnoty (DPH); na výplatní pásce vidíme, jakou zálohu jsme zaplatili na dani z příjmů, v daňovém přiznání pak kolik nás tato daň za loňský rok stála. Daň z nemovitostí jako majitelé pocítíme každoročně díky úhradě složenky, ale třeba daň spotřební naším očím a mysli zůstává skryta.

Nejvíce skryta ale je daň inflační, ta vlastně ani není ukotvena legislativně a moc se o ní nemluví. Je to daň z peněžních zůstatků, která nikde není zúčtována, a přitom ji ztrátou kupní síly platí každý. V roce 2011 čínský list Shangai Daily publikoval článek diskutující dopady placení daní s názvem „Velká daňová debata a pádivá inflace“. Usmívající se kráčející občan s náručí měšců plných peněz potkává ruku daňového výběrčího, a je nemile překvapen, jak málo mu zůstane.

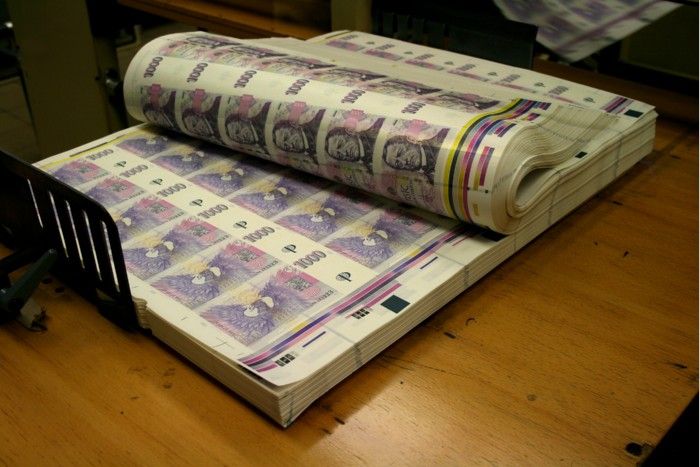

Obrázek 1: Lidé jsou v inflačním prostředí prý hlavně znepokojeni daněmi, o kterých nevědí. O tom, že existuje inflační daň a že inflace zdaňuje peněžní zůstatky, se obvykle mlčí.

Zdroj: Tao, Z. Shaingai Daily

REKLAMA

Ať se nám to líbí nebo ne, stát má moc sáhnout nám do kapes a zdaňovat nás. Provoz státu prostě něco stojí a někdo ho zaplatit musí. Lidé ale často o inkasovaných daních moc nevědí, když zaměstnavatelé odečítají daň z příjmu přímo z mezd, mnoho lidí má jen malou představu, kolik na této dani vlastně zaplatí. Kuřák si také asi není vědom, jaká je spotřební daň z cigaret, podobně jako střadatel neví, kolik ho stojí inflační daň!

Ražebné a inflační daň

V roce 2003 dokončil na Katedře měnové teorie a politiky ekonom Petr Mach disertační práci „Teorie ražebného a inflační daně“. Mach zde rozebírá fakt, že státům dnes plyne z monopolu na emisi peněz nemalý příjem – vládní mocí je stanoveno, kdo může vydávat měnu. Pro tento příjem se používá pojem ražebné nebo také inflační daň.

Ražebné není jakýsi zastaralý a historický pojem, je to praktika, která má na naše peněženky dopad i dnes. V dnešní době inflační zdaňování funguje tak, že naše peněženky a peněžní zůstatky trpí, popřípadě budou trpět, protože stát prostřednictvím centrální banky zvyšuje množství peněz. I když centrální banka bývá označována za instituci, která proti inflaci bojuje, ve skutečnosti inflaci nafukováním své bilance spoluvytváří.

Měnová politika může být pod kontrolou vlády, to se ovšem ukázalo jako krátkozraké, nebo pod kontrolou „nezávislé“ centrální banky.

Obrázek 2: Stát do ekonomiky zasahuje prostřednictvím fiskální a měnové politiky. Ve stávajícím uspořádání se uznává, že měnová politika nemá být v rukou vlády, ale nezávislé centrální banky.

REKLAMA

V principu nezáleží na tom, kdo je prvotním příjemcem ražebného, zda vláda nebo centrální banka, emise peněz v každém případě představuje dodatečné zdanění mimo standardní rozpočtové mechanismy. Jak konstatuje Petr Mach, „na ražebné se v určité míře spoléhají takřka všechny země světa.“ Skutečností je, že „velikost ražebného není vzhledem k ostatním fiskálním příjmům zanedbatelná“ a „ražebné je dlouhodobě schopné zajišťovat vládám významný podíl národního důchodu“. Stát díky inflacionistické měnové politice sáhne poplatníkům do jejich měšců, aniž by o tom věděli a uvědomili si to – inflace uvalí daň na všechny držitele peněz přímo úměrně k jejich zůstatkům.

Inflační daň vyplývající z inflacionistické politiky vytváří veřejný příjem na úkor poplatníků – držitelů peněžních zůstatků. Díky inflaci skrytě dochází k přerozdělení bohatství od poplatníků ke státu, ale i mezi poplatníky navzájem – zde záleží na tom, kdo je dlužníkem a kdo věřitelem. Připomeňme, že když v prvorepublikovém Československu nastoupila Rašínova deflační politika a inflační daň byla díky politickému rozhodnutí záporná, byli zvýhodněni věřitelé na úkor dlužníků. Nepředpokládaná inflační politika naopak zvýhodňuje dlužníky, dluhy financované pevnými úrokovými sazbami bude možné mávnutím kouzelného proutku v rukou vykonavatele měnové politiky splácet anebo refinancovat inflačně znehodnocenými penězi.

Historické ohlédnutí

V různých dobách v různých zemích světa se emise peněz stala zdrojem veřejných příjmů. Napříč historií poskytovaly vlády a panovníci vybraným mincovnám, respektive bankám, za poplatek exkluzivní právo razit mince (tzv. mincovní regál), respektive vydávat bankovky. Ve středověku, tedy před nějakými osmi sty lety si panovníci běžně nárokovali právo na ražbu mincí, za což se účtovalo ražebné (seigniorage).

Profit byl jasný, rozdíl mezi náklady na samotnou ražbu mincí či pořízení kovu a jmenovitou hodnotou mince vytvářel zaručený příjem z ražebného. Příjem plynoucí z emise peněz může být a také je prostřednictvím měnové politiky využíván dodnes. „Vytištěné“ peníze (tedy měnová báze, rezervy) představují neúročená pasiva, za které centrální banka nemusí platit žádný úrok. Proti nim ale může držet výnosná aktiva umožňující dosahovat výnos – nebo také financovat vládní dluhy tištěním peněz (jejich monetatizací).

Je-li centrální banka odnoží státu, pak když dobře hospodaří, svůj zisk nakonec pošle do státního rozpočtu. Vztahy mezi centrální bankou a státním rozpočtem vedou k tomu, že stát může z ražebného skvěle profitovat. Hovoříme-li o ražebném, v moderní době už nejde o fyzické ražení mincí, dnes je to důsledek práva emitovat peníze – uskutečňovat „měnovou politiku“.

REKLAMA

I když inflační daň ani její sazba není stanovena zákonem, je přesto uplatňována. O výši inflační daně rozhoduje centrální banka jako instituce pověřená správou měny. Příjem z ražebného je formou zdanění, může to být zdroj financování výdajů státu. Tento příjem je získán na úkor kupní síly peněz v držení veřejnosti a je uvalenou inflační daní. Jenže když se dlouho chodí se džbánem pro vodu, ucho se utrhne – pokud se to s emisí peněz přežene, inflace hodnotu úspor třeba i vynuluje a měna zkolabuje.

Obrázek 3: V roce 2008 meziroční inflace dosáhla inflace v Zimbabwe svého vrcholu 231 mil. procent. Výsledkem byla hyperinflace a kolaps měny jako důsledek neomezeného tištění peněz či přímého financování státu monetizací dluhu (tištěním peněz).

Zdroj: Google.cz, výsledek vyhledávání „Zimbabwe inflation“

Inflace jako daň na peněžní zůstatky

Správa měny je, byla a možná i setrvale bude v rukou státu. Shrnuli jsme, že stát z monopolu na emisi peněz těží a inkasuje inflační daň, respektive ražebné. Tato daň dopadá na každého, kdo danou měnu používá. John Keynes tuto formu zdanění popsal takto: „Předpokládejme, že míra inflace bude taková, že hodnota peněz klesne každoročně o polovinu, a předpokládejme, že hotovost používaná k maloobchodním nákupům se obrátí stokrát ročně (tj. v kapse zůstane v průměru půl týdne). Pak taková inflační daň bude ekvivalentní dani z obratu ve výši ½ procenta z každé transakce.“ Stát prostě může skrytě vybírat inflační daň jako alternativu k neskrývanému výběru jiných daní.

Ekvivalence ražebného a daní pak podle Petra Macha znamená, že hospodářská politika může volit a přemítat mezi různým zdaněním peněz: „Chce-li stát rozhodovat o 20 % HDP, má mít deflaci 2,91% a sazbu explicitní daně 20%? Má mít nulovou inflaci a sazbu daně 19,71%? Má mít inflaci 9,71% a sazbu daně 18,85%? Má mít inflaci 94,17% a sazbu daně 15%? Nebo inflaci 967,96% a sazbu daně 10,91%?“

Inflační daň je prostě alternativou k jiným daním. Čím větší inflace, tím nižší mohou být zřejmé a viditelné daně. Jak zdanění, tak inflace má svá negativa a je to „problém zvážení nákladů a výnosů, na nějž se odpověď nachází v rámci politického procesu“. Ať se nám to líbí nebo ne, inflační daň je daň jako každá jiná – fungování státu je nutné z něčeho zaplatit. Vláda nějaké zdroje získávat musí, samotná existence státního rozpočtu si žádá hledání forem zdanění. Vždyť „daně snižují užitek jednotlivců, na druhou stranu veřejné výdaje o stejnou částku užitek jednotlivců zvyšují“.

Dopady na střadatele a investory

Říkáte si, že nejste žádní kapitalisté a investoři a s dluhopisy nemáte nic společného? Pak zapřemýšlejte, jestli náhodou neposíláte nějaké peníze do penzijního fondu nebo kapitálového životního pojištění, protože dluhopisy jsou jedním ze způsobů, kam tyto finanční instituce vaše peníze alokují. Konečně i úspory parkované ve stavebním spoření mají svou nominální a reálnou hodnotu.

Inflační daň nespí, i když pro její výběr neexistují daňoví úředníci. Zda je prvotním příjemce ražebného jako příjmu z emise měny plynoucího centrální banka, nebo vláda, je vcelku bezpředmětné – ražebné z velké části skončí v kapse státu. Střadatel držící nastřádané peníze nebo investor mající v portfoliu pevně úročené dluhopisy v podmínkách inflacionistické politiky na inflační daň patrně dříve či později doplatí. Obzvláště to platí v případě, kdy se správa měny vymkne zpod kontroly a nerovnováhy se musí řešit měnovou reformou anebo vypuštěním inflačního džina z láhve.

![]()