Představení skupiny Rohlík a emise dluhopisů „ROHLIK FII 6,00/29“.

Emise dluhopisů

Společnost Rohlik.cz Finance II a.s. upisuje pětileté dluhopisy „ROHLIK FII 6,00/29“ v objemu 3 mld. Kč s možností navýšení až do 4,5 mld. Kč s fixním úrokovým kupónem ve výši 6 % p.a. a mimořádným výnosem, který se bude odvíjet od úrovně ocenění skupiny Rohlik v době splacení dluhopisů. Identifikačním kódem dluhopisu je ISIN CZ0003566770.

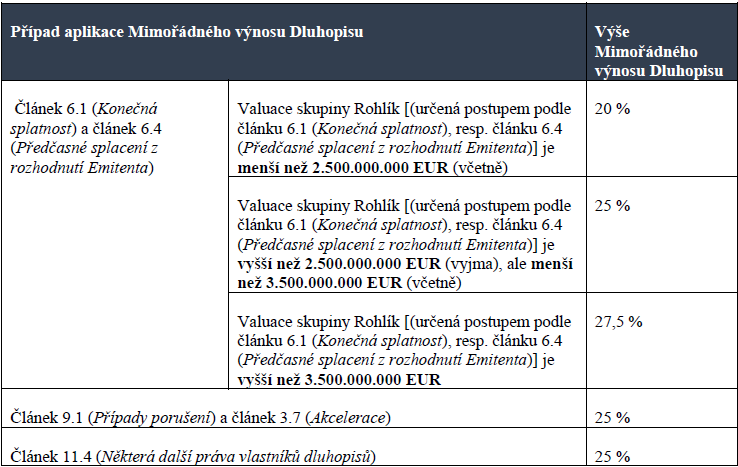

Jmenovitá hodnota jednoho dluhopisu bude 10 000 Kč. Datum emise je stanoven na 20. 12. 2024. Kupón bude splatný pololetně zpětně, každý rok vždy k 20. 6. a k 20. 12. Prvním dnem výplaty úroku bude 20. 6. 2025. Splatnost dluhopisu je 20. 12. 2029. Emitent má právo dluhopisy po dvou letech od data úpisu dluhopisy předčasně splatit. S dluhopisem je spojen i mimořádný výnos (při předčasné i konečné splatnosti), který bude v závislosti na ocenění tržní hodnoty skupiny Rohlík činit 20 % až 27,5 %. Výše ocenění bude záviset na znaleckém posudku, případně více znaleckých posudcích, které nechá zpracovat emitent od zvoleného znalce. Znalecké posudky nebudou veřejné.

Mimořádný výnos dluhopisu Rohlík, zdroj: prospekt

REKLAMA

Dluhopisy jsou nabízeny od 13. 11. 2024 do 31. 10. 2025 (včetně) a budou následně přijaty k obchodování na regulovaném trhu Burzy cenných papírů Praha k datu emise, tedy 20.12. 2024.

Emise ani emitent dluhopisu není hodnocen ratingovými agenturami.

Čistý výtěžek emise bude použit k refinancování dluhopisů ROHLIK FIN.10,0/26 v objemu 3,55 mld. Kč, případně na splacení dalších dluhů a rozvoj podnikání.

Skupina Rohlík

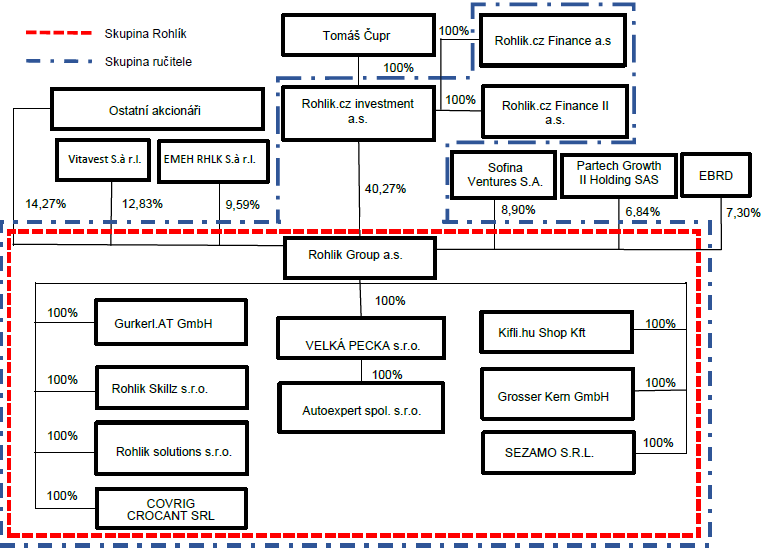

Skupina Rohlík byla Tomášem Čuprem založená v roce 2014 v České republice. Působí také v Německu, Rakousku, Maďarsku a Rumunsku. Je jednou z předních evropských online služeb pro doručování potravin a dalšího rychloobrátkového spotřebního zboží.

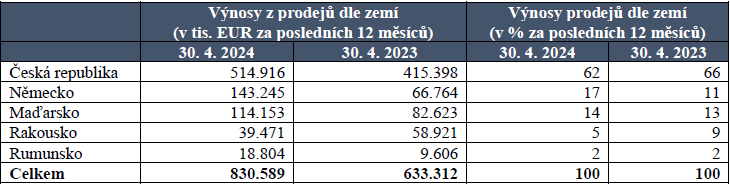

Za fiskální rok končící 30. 4. 2024 vygenerovala skupina tržby ve výši 831 mil. EUR. Za předcházejí rok to bylo 633 mil. EUR. Čistá ztráta pak meziročně poklesla ze 160 mil. EUR na 92 mil. EUR.

REKLAMA

Výnosy skupiny Rohlík, zdroj: prospekt

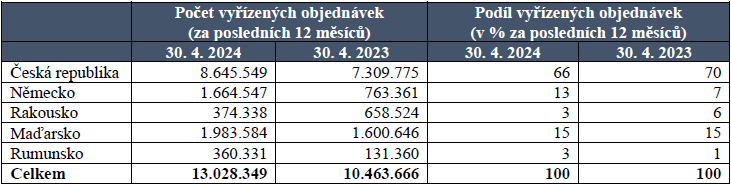

V tomto fiskálním roce měla skupina Rohlík 902 tisíc aktivních zákazníků, tj. zákazníků, kteří v daném měsíci uskutečnili alespoň jednu objednávku, a zpracovala přes 13 milionu objednávek.

Počet vyřízených objednávek skupiny Rohlík, zdroj: prospekt

Postavení emitenta

Emitent Rohlik.cz Finance II a.s. je 100 % vlastněnou dceřinou společností Rohlik.cz investment a.s., která je 100 % vlastněna Tomášem Čuprem. Společnost Rohlik.cz investment a.s. je ručitelem dluhopisů. Dluhy emitenta budou mimo jiné zajištěny finanční zárukou ručitele, a to až do výše 9 mld. Kč, či zástavním právem k akciím ve společnosti Rohlik Group drženým ručitelem.

Ručitel měl k 30. 4. 2024 záporný konsolidovaný vlastní kapitál ve výši -5,6 mld. Kč a je závislý na podpoře jediného akcionáře, který 3. 10. 2024 poskytnul prohlášení o podpoře při zajištění financování po dobu nejméně 14 měsíců.

Struktura skupiny Rohlik

REKLAMA

Informace o emisi

Prospekt emise (pdf) a další dokumenty jsou dostupné na stránkách pro investory.

Pro více informací kontaktujte Dealing Fio banky na telefonu 224 346 493 v době 9:00 – 17:30. Pokyn pro úpis dluhopisů je možné zadat prostřednictvím aplikace e-Broker, případně telefonicky.

Základní informace o dluhopisech jako cenném papíru, jejich obchodování a vysvětlení termínů s nimi spojených naleznete v našem seriálu „Úvod do světa dluhopisů“.

Aktualizovaný návod pro zadávání obchodů na obchodování dluhopisů přes aplikaci e-Broker naleznete zde.

Fio banka, a.s. neprovádí vyhodnocení cílového trhu ROHLIK FII 6,00/29, ISIN CZ0003566770, a tedy nevyhodnocuje, zda klient zadávající pokyn k úpisu je v pozitivním či negativním cílovém trhu těchto dluhopisů, jelikož není distributorem těchto dluhopisů, ani k nim neposkytuje investiční poradenství.

Zdroj: Rohlik

Karel Nedvěd

Fio banka, a.s.

![]()