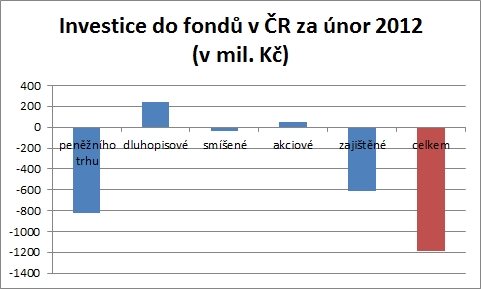

Fondům nesvědčilo loni a není to lepší ani začátkem letošního roku. Jak za leden, tak za únor si odepsaly po 1,2 miliardy korun. Dokonce i rozložení mezi jednotlivými typy fondů je velmi podobné, když odešlo každý měsíc po 800 milionech korun z fondů peněžního trhu a po 600 milionech korun ze zajištěných fondů. Stále tedy vidíme „navíc“ po 200 milionech, které investoři přinesli do těch ostatních.

Statistiku za loňský rok zveřejnila i fondová asociace AKAT a ani ta nevyzněla příliš radostně. Celkový objem majetku v podílových fondech se loni snížil o 23,4 miliardy (o 9,46 %) až k 224 miliardám korun. To je sice méně než v roce 2005, ale víc než v pokrizovém propadu roku 2009.

Když si ovšem uvědomíme, že i loňský pokles hodnoty majetku nejvíc ovlivnily fondy peněžního trhu – z nichž si lidé vyzvedli téměř 20 miliard korun – není ani celkový pokles nijak tragický.

Obecně lze říci, že „konečně“ fondy peněžního trhu, které dosud dominovaly celému fondbyznysu, snižují svůj podíl, a dostaly se tak někam na pětinu. Navíc po změně metodiky byl ISČS Sporoinvest přeřazen mezi dluhopisové fondy, takže nové statistiky již podíl fondů peněžního trhu srazily už jen na pouhých 11 %. Tento dominátor mezi všemi fondy již za poslední léta zhubnul na polovinu a výnos pod 0,3 % za posledních dvanáct měsíců mu ani do budoucna nedává příliš naděje. Ovšem ani ostatní fondy peněžního trhu nikoho výnosem neoslní.

Jaké alternativy?

Je vidět, že ještě stále probíhá (anebo dokonce sílí) hledání alternativ zejména v té skupině obyvatel, které předseda AKAT Josef Beneš nazývá trefně jako depozitoři. Ti totiž hledají produkty podobné depozitům, vkladům nebo obecněji jistotám. V dobách kolísání trhů je to snad i pochopitelné, že lidem nejde tolik o výnos, ale o bezpečí. Jsou tak ochotni obětovat výnosový potenciál na oltář bezrizikovosti, přestože si mnozí i uvědomují, že jdou do předem prohraného boje s inflací.

REKLAMA

Sedají tak na lep různých strukturovaných náhražek, tedy produktů nejrůznějších konstrukcí, které „nepopulární až nepřijatelné“ pojmy investice i fond nahrazují přijatelnějšími názvy. Takže se loni prodalo za 28 miliard korun tzv. jednorázových životních pojistek, což jsou fakticky jen víceméně zajištěné fondy, jen dražší v jiném kabátě.

Další slušivý převlek používá Česká spořitelna v názvu prémiový vklad, který není úročený, ale výnos je vázán na různá podkladová aktiva (nyní i třeba zlato) – takových loni prodala za téměř 20 miliard korun. Podobnou kategorií jsou různé (polo)investiční certifikáty produkované a prodávané zejména zahraničními bankami.

Kdybychom je tedy alespoň zčásti do součtů zahrnuli – není vlastně pokles objemu majetku podílových fondů tak dramatický. Navíc kromě standardních fondů u nás již po „rozjezdu“ uplynulých let dostaly tzv. fondy kvalifikovaných investorů koncem loňského roku na 46 miliard korun. Jde tu ovšem nejen o bohaté klienty, ale i některé firmy.

Horizont a poplatky

Správci z našeho fondybyznysu se ale shodují na tom, že v celém období po krizi dochází k trvalému nárůstu investorů, kteří spravují své portfolio aktivně – nebo alespoň přímo – přes brokery. Souhrnná data nikdo (zatím) nesleduje, ale shodují se na tom jak představitelé fondbyznysu, tak brokeři. Jak potvrzuje Petr Beneš, jen zčásti tyto klienty zřejmě motivuje výše poplatků, ale zejména jim jde o to, že svůj majetek mají „po ruce i ve vlastních rukou“.

REKLAMA

Rostou i vklady na tzv. spořicích účtech, zejména těch nových: Zuno Bank, Equa bank, Air Bank a již zavedenější Fio banka. Nové miliardy tak zřejmě z velké části míří právě k nim. V bankovní statistice ČNB nejsou spořicí účty vedeny zvlášť, lze tedy jako odhad od celku netermínovaných odečíst vklady na běžných účtech (vč. kontokorentních). Tak dostaneme za loňský rok 43 miliardy korun a v letošním samotném lednu dokonce 8,2 miliardy korun.

Fondy se navíc ukazují stále víc jako pasivní (indexová) investice – i z toho důvodu, že průměrné investiční období se u klientů prodlužuje a dosahuje již dnes délky kolem tří let. Nepochybně se tak jako potenciální konkurenti od příštího roku jeví penzijní fondy, které se pustí do boje v novém rozmachu i v nové konstrukci. A zejména nízkými poplatky za správu se nepochybně stanou velmi slibnou alternativou pro dlouhodobé pravidelné investování.

Možná, že dokonce „donutí“ i stávající producenty podílových fondů (zejména těch dynamičtějších), aby se zamysleli nad svými mnohdy téměř nepřijatelnými poplatky. Navíc povinné sdělování TER (total expense ratio) – tedy celkových „odírajících“ nákladů – se dostane do porovnání, které pro ně nevychází vůbec příznivě.

![]()