27. 07. 2022

Analýzy ze Spořky: Devizové intervence ČNB zřejmě trvají a dokonce sílí

Za květen měly dle oficiálních dat samotné centrální banky objem cca 3,5 mld. eur. Číslo za červen se dozvíme až za nějaké dva týdny.

![]()

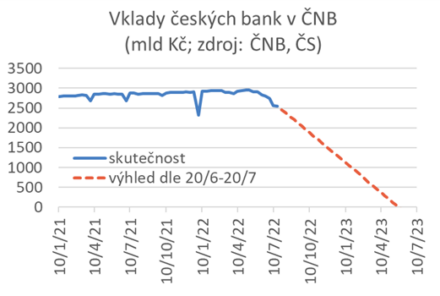

Velmi hrubou představu o objemu intervencí v posledních týdnech lze získat z dekádní bilance ČNB, tj. z rozvahy ČNB publikované každých deset dní. Konkrétně se musíme zaměřit na položku „Závazky vůči bankám v tuzemsku“, tedy na objem vkladů českých bank v ČNB: prodá-li totiž ČNB cizí měnu některé české bance (nebo klientovi některé české banky), korunovou platbu si od této banky vezme tak, že jí sníží zůstatek vkladu, který má tato banka u ČNB.

Jiný kanál neexistuje: v ČNB mají účet pouze její zaměstnanci, veřejný sektor a vybrané zahraniční instituce (Mezinárodní měnový fond, jiné centrální banky, Evropská komise apod.), takže všichni ostatní jsou nuceni s centrální bankou obchodovat skrze některou českou banku.

Na objem vkladů bank v ČNB mají ale vliv i jiné faktory (ke smůle těch, kteří chtějí z této položky odhadovat objem intervencí). Např. pokud se klienti českých bank rozhodnou držet více svých finančních aktiv v hotovosti, banky pro ně musejí tuto hotovost „koupit“ od ČNB, a to opět tím, že klesne zůstatek jejich vkladů v ČNB; pokud se český veřejný sektor nebo zahraniční instituce s přístupem do ČNB rozhodnou držet více svých korun přímo na vkladech v ČNB (namísto na vkladech v českých bankách), pak i to vede k poklesu zůstatků na vkladech českých bank v ČNB. Uvedené vlivy můžou samozřejmě podle situace fungovat i opačným směrem, tj. objem vkladů bank v ČNB naopak zvyšovat.

A tak například výše uvedený květnový objem intervencí 3,5 mld. Kč odpovídá více než 80 miliardám Kč, kdežto pokles vkladů bank v ČNB za květen činil jen něco málo přes 50 mld. Kč.

REKLAMA

Za červen a prvních dvacet dní července klesl objem vkladů bank v ČNB o dalších 357 mld. Kč (je dobré takto překlenout vývoj na konci června, protože na konci každého čtvrtletí procházejí vklady bank v ČNB už několik let jistými zcela přechodnými výkyvy, které s devizovými intervencemi nijak nesouvisejí, takže nás teď nezajímají). I s vědomím zmíněné velké nepřesnosti lze tedy odhadovat, že ČNB objem svých intervencí v posledních týdnech výrazně navýšila. Pokud by pokračoval trend z posledních třiceti známých dnů (tj. mezi 20.6. a 20.7.), vklady bank v ČNB by klesly na nulu už příští rok v květnu.

To by nebyla žádná tragédie a intervence by mohly vesele pokračovat dál (dokud by neklesly na nulu cizoměnové rezervy ČNB), jen by si banky korunovou likviditu na nákup deviz od ČNB holt musely začít půjčovat – od samotné ČNB. Český bankovní systém by se tak z dnešního režimu „likviditního přebytku“ vrátil do režimu „likviditního nedostatku“, ve kterém býval v 90. letech, stejně jako bankovní systémy ve většině ostatních zemí světa.

Od května se datující snahu ČNB tlačit kurz k silnějším hodnotám (namísto razantnějšího zvyšování úrokových sazeb) nepokládám za dobrý nápad. Jistě, výhodou udržování kurzu na úrovni o korunu silnější je (podle předchozích výpočtů samotné ČNB) očekávání posunu inflace za rok o necelý procentní bod níže. Tento přínos se mně v dnešní době velmi vysoké inflace a vysoké inflační nejistoty zdá jen slabý ve srovnání s náklady této aktivity.

Proti tomu je ale třeba zvážit náklady nynějších intervencí ČNB:

(a) nepředvídatelnost toho, zda se měnová politika ČNB bude v dalších měsících ubírat cestou změn úrokových sazeb, nebo úprav režimu intervencí (a tedy například zvýšená nejistota při odhadování adekvátní výše dlouhodobějších úrokových sazeb),

(b) ztráta informační hodnoty kurzu (firmy, domácnosti a další aktéři teď nevědí, proč koruna sílí nebo slábne, a intervence jsou novým zdrojem nejistoty při prognózování, co se s kurzem bude dít do budoucna; přibližné zafixování kurzu kolem 24,70 od půlky května do začátku července se sice zdálo dávat firmám jakousi kotvu, ale už během července kurz zřetelně posílil, a navíc – až se ČNB rozhodne nebo bude nucena s intervencemi přestat, kurz může prudce oslabit, což může hospodaření firem spoléhajících na tuto kotvu šeredně poškodit),

(c) riziko (které s ubývajícími rezervami ČNB poroste) masivního útoku investorů na korunu v případě tržního podezření na její nadále už neudržitelné nadhodnocení.

Michal Skořepa

Ekonom České spořitelny a člen vedení České společnosti ekonomické

![]()