23. 03. 2022

Dluhopisový záchvat a rizika recese

Dluhopisový záchvat – výnos 10letých amerických dluhopisů, který pomáhá ocenit vše od hypotečních sazeb až po emise podnikových dluhopisů, se vzhledem k jestřábí rétorice Fedu vyšplhal na 2,4 %. To přispívá k rozsáhlému zpřísnění finančních podmínek v USA a vnímanému zvýšení rizika recese. To je klíčové, ale přehnané riziko pro investory. Levnější sektory s vyšším krátkodobým růstem, jako jsou komodity a finanční sektory, jsou investiční protilátkou na tyto vyšší výnosy dluhopisů. Zatímco technologie, zejména ty „disruptivní“ s dlouhodobým horizontem, a drahé „dluhopisové náhražky“ jsou pod největším tlakem.

![]()

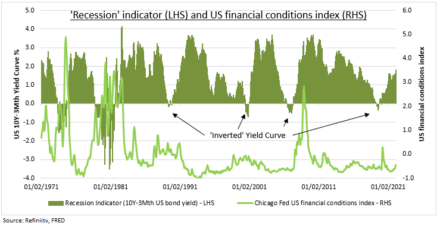

Finanční podmínky – národní index finančních podmínek chicagského Fedu (viz graf níže) měří podmínky na trzích a v bankovním systému. Všechny tři jeho ukazatele rizik, úvěrů a zadluženosti se zpřísňují na úroveň, která byla naposledy zaznamenána během recese v roce 2020 a předtím v roce 2016. Stupnice je nicméně zkreslena velkými recesemi v letech 2008 a 1970-85. Toto zpřísnění vykoná část práce Fedu při zpomalování ekonomiky a růstových očekávání.

Rizika recese – Obecně lze říci, že mimo recesi na akciích vždy vyděláte. Posledních deset recesí v USA trvalo v průměru 11 měsíců a došlo při nich k 30% ztrátě akcií. Rizika recese jsou nízká, ale rostou. Nejlepší předpovědí recese je „inverze“ výnosové křivky 10Y-3M v USA. Ta se nachází na bezpečné úrovni 1,8 %. Fundamenty vidíme jako napjaté, ale bezpečné. Lépe sledovaná křivka 10Y-2Y je však pouze na 0,2 % a blíží se inverzi. To může být hnacím motorem volatility.

Všechny údaje, čísla a grafy jsou platné ke dni 22/03/2022

REKLAMA

Autor: Ben Laidler, analytik společnosti eToro

![]()