20. 04. 2023

Nový svět přináší vyšší úrokové sazby

Po téměř patnácti letech, kdy úrokové sazby ignoroval, si teď svět začíná pomalu uvědomovat jejich citelné dopady na makroekonomickou situaci. To může přinést celou řadu problémů.

![]()

Napětí panující v poslední době na trzích a neustávající tlaky, s nimiž se musejí vyrovnávat menší americké banky, nápadně připomínají krizi spořitelních a úvěrových družstev ve Spojených státech z let 1986 až 1995. Ta skončila krachem téměř 1/3 z 3234 těchto organizací a zčásti se jednalo o krizi durace. Spořitelní a úvěrová družstva totiž musela obstát v konkurenci státem financovaných podniků nabízejících 30leté hypotéky s pevnou sazbou, které vzhledem ke své problematické duraci nemají v rozvaze co dělat. Trochu to připomíná hypoteční úvěry First Republic Bank v hodnotě 98 miliard USD. Stejně jako dnes tehdy rychle rostoucí úrokové sazby snížily profitabilitu bank, takže pak byly zejména ty menší z nich ohroženy možností výběru většího objemu vkladů. Příčinou letošního krachu Silicon Valley Bank nebyly jenom dluhopisy, které měla banka ve svém držení, ale také hypotéky s pevnou úrokovou sazbou, které se nacházely v její rozvaze. To vše lze ale napravit.

Politické instituce zatím vždy reagovaly rychle a dokázaly dostat situaci pod kontrolu. Využívaly staré triky, které se osvědčily během předchozích epizod finančních problémů, a zajistily tak trhu likviditu – prostřednictvím přístupu k nouzovým půjčkám a dolarových swapových linek, které zvyšují likviditu dolaru. Poslední zmíněný nástroj slouží ve finančním sektoru jako pojistka – jakákoli velká světová banka, která může složit solidní bankovní záruku u Bank of England, Švýcarské národní banky, Evropské centrální banky nebo Bank of Japan, může kdykoli dostat dolary od své centrální banky (která je dostává z amerického Federálního rezervního systému). Je to něco jako globální diskontní okénko pro dolary a účelem je zabránit jejich nedostatku. Během předchozí krize pomohly tyto mechanismy postupem času znovu dosáhnout stability, a dá se tedy čekat, že zafungují i tentokrát. Ale tato pojistka likvidity – která se rozhodně nedá srovnávat s kvantitativním uvolňováním – tentokrát v reálné ekonomice využita nebude. A to by nám mělo dělat starosti.

Vyšší riziko recese v USA

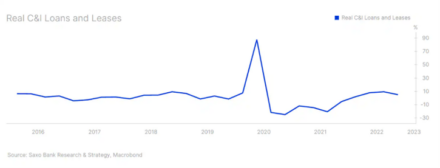

Když jsme zveřejnili své prognózy pro rok 2023, nepatřili jsme do tábora „recesistů“. Tehdejší úroveň úvěrů v rámci ekonomiky totiž recesi neodpovídala. Ve 4. čtvrtletí roku 2022 vzrostly komerční a průmyslové půjčky – jeden z klíčových ukazatelů ekonomického růstu – meziročně o neuvěřitelných 11,5 %. Reálně se jednalo o 5,05 % (viz níže uvedený graf). Předpokládali jsme tedy, že ekonomika vstupuje do období rychle oscilujících expanzí a kontrakcí, kdy růst možná oslabí a nezaměstnanost vzroste, byť jen mírně. Většina firem nebyla připravená vzdát se zaměstnanců, které tak obtížně získávaly (čímž rostlo riziko zombifikace pracovních míst). Pro značnou část účastníků trhu byla taková situace patrně řešitelná hůř než standardní recese, s níž už se umíme vyrovnat.

REKLAMA

Teď se ale situace mění. Americké banky, kterým se nedostává hotovosti, si od Federálního rezervního systému napůjčovaly obrovské sumy peněz. My však bohužel nevěříme, že bude většina těchto bankovních rezerv znovu rozpůjčována. Hlavním makroekonomickým rizikem plynoucím ze současného napětí na trzích je zpomalení růstu bankovních úvěrů. Proč na tom záleží? V tak zadlužené ekonomice je k dosažení růstu nezbytný neustálý přísun úvěrů. Ve Spojených státech, kde hrají při tvorbě úvěrů jednu z klíčových rolí kapitálové trhy, poskytují banky ještě pořád zhruba 40 % soukromých úvěrů. A pro SME (malé a střední podniky) – které mají zvlášť velkou makroekonomickou stopu – představuje zpřísnění bankovních úvěrových podmínek velký problém. I dnes jsme přesvědčeni, že je ještě brzy hlásat, že Spojené státy směřují k recesi – chybí nám makroekonomická data, kterými bychom podobné tvrzení podložili. Ale rizika spojená s novou dynamikou už pravděpodobnost recese výrazně zvyšují.

Čemu věnovat pozornost do budoucna?

Přesnější vyhodnocení makroekonomické situace si vyžádá ještě celé týdny, ne-li měsíce. Úroveň nejistoty je nezvykle vysoká. Zejména ve Spojených státech bychom mezitím měli sledovat komerční cenné papíry kryté hypotékami a úvěrové spready. Podmínky pro poskytování mezibankovních úvěrů rozhodně nejsou příliš užitečné, přinejmenším v krátkodobém horizontu a po zavedení zábran. V reálném čase se dají tlaky monitorovat jen velmi obtížně.

Očekáváme ovšem, že se budou centrální banky snažit co nejotevřeněji komunikovat s bankovním sektorem, aby předcházely případnému napětí na trhu. Vážnější riziko série runů na banky podle nás neexistuje – to je jasné. Účastníci trhu se ale musí zaměřit na dopady rostoucího tržního napětí na širší úvěrové podmínky a hlubší strukturální oslabení menších bank, zejména ve vztahu k investičním nemovitostem. Ty se mohou stát pro Spojené státy problémem, který každý vidí, ale nikdo o něm nechce mluvit nahlas.

Za neuvěřitelných 67 % úvěrů na investiční nemovitosti jsou zodpovědné menší banky, které se neprobojovaly mezi 25 největších. Podle Mezinárodního měnového fondu tak mají menší americké banky v tomto sektoru vázané úvěry dosahující 2 bilionů dolarů. Problém je, že COVID změnil fungování světa práce. Zhruba 50 % zaměstnanců už se zpátky do svých kanceláří nikdy naplno nevrátilo a je tu vysoké riziko, že u mnoha nájemních smluv nedojde k jejich prodloužení. Pak ovšem bankám (a zejména těm menším) zůstane spousta nesplácených úvěrů.

Problémy jsou patrné i v Evropě, i když prozatím nejsou tak akutní. I tady vyšší úrokové sazby a nižší dostupnost nemovitostí destabilizují finanční a makroekonomické prostředí. Stáváme se svědky důsledků ukončení politiky záporných sazeb, zejména v zemích, kde jsou nabízeny hypoteční úvěry s proměnlivou sazbou (což je v zásadě většina Evropy). V Řecku stoupá počet návrhů na zabavení zadlužené nemovitosti (zejména poté, co Nejvyšší soud povolil nakupovat a prodávat nemovitosti soukromým investičním fondům ze zahraničí, čímž podpořil spekulace na realitním trhu). Ve Švédsku zažívá trh s rezidenčními nemovitostmi jeden z nejhorších globálních propadů – už v loňském roce klesla hodnota rodinných domů a bytů o 16 %, když se vyšší úrokové sazby promítly do proměnlivých sazeb hypoték.

Tím to ale nekončí. Švédská centrální banka Riksbank očekává, že oproti vrcholu, jehož bylo dosaženo před rokem, dojde celkem k propadu o 20 %. Ve Velké Británii kvůli vyšším sazbám rychle klesá počet schvalovaných hypoték. Podle britské Národního statistického úřadu ONS (Office for National Statistics) vzrostly k prosinci 2022 měsíční náklady na nové hypotéky u průměrného dvojdomku meziročně o 61 %. A rostou dál. Na jednoznačné zhodnocení makroekonomických dopadů je ještě příliš brzy. To potrvá celé měsíce. Jisté však je, že dosavadní vývoj nevěstí nic dobrého a makroekonomické vyhlídky jsou horší než před pouhými pár týdny.

Autor: Christopher Dembik, vedoucí oddělení makroekonomické strategie Saxo

![]()