Pozitivní vztah ekonomického růstu a výkonnosti akcií byl několikrát empiricky i teoreticky popřen. Dimson, Marsh a Staunton, autoři vynikající publikace Triumph of the Optimists, dokázali, že firemní zisky nepředstavují konstantní podíl na HDP. Růst firemních zisků, dividend a tedy akcií nemusí být úměrný růstu celé ekonomiky.

Od roku 1900 vydělaly akcie v pomalu rostoucích ekonomikách Austrálie a Jihoafrické republiky víc než akcie v rychleji rostoucím Japonsku nebo Itálii. Podle korelace, kterou profesoři spočítali, s hospodářským růstem výkonnost akcií dokonce mírně klesala. Na tyto výsledky navázal i profesor Ritter, podle něhož z ekonomického růstu profitují spotřebitelé, nikoli akcionáři.

Ekonomický růst vzniká z vysoké míry úspor, růstu pracovní síly a z technologických změn. Jestliže vstupují přírůstky kapitálu a pracovní síly do nových firem, nezvyšuje se současná hodnota dividend vypláceným existujícími firmami. Technologické změny zase podle Rittera nezvyšují zisky na trhu s konkurencí, pouze u monopolu.

Země s vysokým potenciálem růstu proto nepředstavuje dobrou akciovou příležitost, pokud ovšem nejsou její akcie příznivě oceněné. A to čínské akcie rozhodně nejsou.

Krátkodobý pohled

Samotná výše růstu HDP není pro budoucí výkonnost akcií relevantní. Z krátkodobého pohledu však můžeme najít mírnou pozitivní úměru mezi ekonomickým a akciovým růstem. Růst ekonomiky není konstantní, ale probíhá v ekonomických cyklech, na které jsou investoři citliví. Výraznější, především negativní změny růstu HDP mohou mít na výkonnost akcií negativní vliv. Ceny akcií mohou klesat s rostoucí pravděpodobností recese a naopak stoupat s rostoucí pravděpodobností oživení.

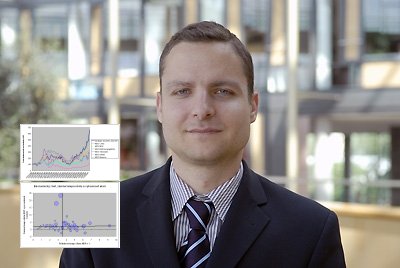

O mírné pozitivní korelaci v krátkém období se můžeme sami přesvědčit, když porovnáme výkonnost různých akciových trhů jak s ekonomickým růstem, tak jeho změnou, například za posledních pět kalendářních let. Podle průměrného ekonomického růstu a změny jeho tempa lze jednotlivé ekonomiky rozdělit na šest skupin:

1) Pomalu rostoucí a pomalu zrychlující (Portugalsko, Itálie, Francie, Dánsko…)

2) Pomalu rostoucí a rychle zrychlující (Izrael, Finsko, Rakousko …)

3) Pomalu rostoucí a zpomalující (Kanada, Austrálie, Nový Zéland)

4) Rychle rostoucí a rychle zrychlující (Singapur, Indie, Srí Lanka…)

5) Rychle rostoucí a pomalu zrychlující (Peru, Jordánsko, Taiwan…)

6) Rychle rostoucí a zpomalující (Korea, Thajsko, Turecko)

|

Zdroj:

vlastní výpočet autora

Dělící čarou mezi skupinami je medián. Izolovaného postavení dosahuje Čína (zcela vpravo) s vysokým průměrným růstem HDP a Argentina s Venezuelou (nahoře), které se po hlubokého propadu HDP v roce 2002 dostaly mezi státy s největším ekonomickým růstem.

Výkonnost akciového trhu je v grafu znázorněna velikostí bubliny. Čím větší bublina, tím větší výkonnost akcií. Vzájemným porovnáním a dalšími výpočty lze dospět k několika předpokládaným závěrům:

1) Mezi ekonomickým růstem a výkonností akcií existovala mírně kladná, statisticky neprokazatelná závislost. Vyšší růst pokaždé neznamenal vyšší výkonnost.

2) Akcie rychle rostoucích a rychle zrychlujících ekonomik dosáhly přibližně třikrát lepší výkonnosti než akcie pomalu rostoucích ekonomik.

3) Akcie rychle rostoucích a pomalu zrychlujících ekonomik byly přibližně dvakrát výkonnější než akcie pomalu rostoucích ekonomik.

4) Akcie ekonomik s vysokým, ale nižším ekonomickým růstem než před pěti lety, měly přibližně dvakrát lepší výkonnost než akcie pomalu rostoucích ekonomik.

5) Zrychlení ekonomického růstu nebylo u pomalu rostoucích ekonomik spojeno s výrazným zvýšením výkonnosti akcií jako u rychle rostoucích ekonomik.

Strategie nejvyššího růstu

Ekonomický růst a změna jeho tempa by tedy mohly být krátkodobě v pozitivním vztahu s výkonností akcií. Jinak by byla existence strategií BRIC fondů, případně jiných, které si z celého trhu vybírají jen ekonomiky s vysokým růstem, zbytečná. Země BRIC, které by v našem modelovém příkladě patřily, s výjimkou Brazílie, mezi rychle rostoucí a rychle zrychlující ekonomiky, mají v indexu akcií rozvíjejících se trhů menší váhu, ale zároveň větší podíl na světovém HDP, než vyspělejší EM – Jižní Korea, Jihoafrická republika, Taiwan a Mexiko. Smysl takhle úzkého výběru ale nespočívá v diverzifikaci a sofistikovaném sestavování optimálního portfolia, ale v hledání nadvýkonnosti. Každý si lehce spočítá, že výkonnost BRIC očištěná o riziko je stejná jako výkonnost celého rozvíjejícího se trhu.

Víra v propojenost ekonomického a akciového růstu není postavena na silném předpokladu. Ekonomické cykly trvají několik let, a to může být krátká doba na upřednostňování volatilnějších akcií z rychle rostoucích a rychle zrychlujících ekonomik.

Myšlenku fondů postavených na ekonomickém růstu lze dovést až do krajnosti. Kdybychom každý rok v minulosti investovali jen do akcií nejrychleji rostoucí ekonomiky, měli bychom výkonnější i méně volatilnější portfolio než BRIC! Nejedná se o zázrak, ale takový výsledek má své vysvětlení.

Ekonomiky, které od roku 1994 dosáhly v nějakém kalendářním roce nejvyššího růstu HDP na světě, například Turkmenistán, Afghánistán, Azerbajdžán, Rovníková Guinea, Libérie, Angola nemají žádné nebo velmi mladé akciové trhy. Portfolio z nejrychleji rostoucích ekonomik by se nám nepodařilo sestavit, proto se omezíme pouze na země s regionálním akciovým indexem MSCI. Od roku 1995 by se v portfoliu vystřídaly jednou akcie Maroka a Venezuely, čtyřikrát akcie Irska a sedmkrát v různou dobu akcie Číny. Jak by si taková "strategie" (uvozovky jsou na místě) vedla z pohledu výkonnosti a rizika ukazují oba grafy.

Strategie nejvyššího růstu HDP by obstála díky menší citlivosti Irska na asijsko ruskou krizi a také díky výrazné nadvýkonnosti Číny v posledních letech. Zároveň je ale zřetelně vidět, že tohle není cesta ke konzistentní nadvýkonnosti, protože od dubna 1999 do dubna 2003 byl pokles výrazně horší než u širších indexů. Tento absurdní příklad je tedy velmi dobrou ukázkou, k jakým kuriózním přístupům by hledání nadvýkonnosti v ekonomickém růstu rozhodně nikdy dospět nemělo.

|

Zdroj:

výpočty autora z měsíčních hodnot indexů MSCI od 31. 1. 1995 do 31. 8. 2007

|

Zdroj:

výpočty autora z měsíčních hodnot indexů MSCI od 31. 1. 1995 do 31. 8. 2007

Autor je analytik a působí v Pioneer Investments ČR.

![]()