Často slyšíme, že kvantitativní uvolňování (QE) je nezbytností, že tyto politiky přispěly ke snížení systémových rizik a zlepšení důvěry na trhu. QE je prý to, co (u)drží fungování hospodářského světa zemí v deflaci nad vodou. Neortodoxní opatření ovšem už trvají nějakých sedm let, a slibovaná přechodnost se jaksi nekoná.

Podívejme se na QE z některých hledisek, o kterých se až tolik moc nehovoří. Nedochází k morálnímu hazardu a kupování si času? Je to vůbec účinné a nejde jen o zametání problémů pod koberec? Poučily se centrální banky z dřívějších cenových bublin? Nepadají centrální banky do své pasti, když uměle drží úrokové sazby nízko?

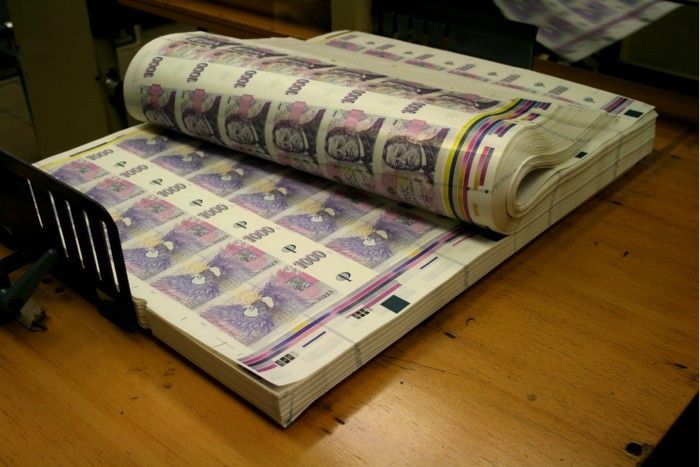

Nekonvenční měnová politika zahrnuje vše od záporných úrokových sazeb, přes změnu inflačních cílů, až po kvantitativní uvolňování (QE). Prostřednictvím vyhlašování programů kvantitativního uvolňování centrální banky experimentují, jak ekonomiku povzbudit. Světlo světa spatřily nové zkratky, jako je QE, QE2, QE3 (kola „tištění“ peněz ve Spojených státech), CBPP, CBPP2, CBPP3 (kola jednoho z programu kvantitativního uvolňování v eurozóně). Komentáře z oficiálních míst zaměřované na realizované kroky nekonvenční měnové politiky se shodují, že je jich zapotřebí, aby mohl být nastartován růst chudokrevných ekonomik a inflace neklesla pod cíl.

Účinnost QE a hypotéza zametání problémů pod koberec

Centrální banky se tváří, že hromadné nákupy finančních aktiv za nově natištěné peníze je jen dočasným opatřením. Trhům se má v situaci špatné nálady a doby výprodejů dočasně odlehčit, aby panika zbytečně nezpůsobovala deflaci cen aktiv.

Podobně mají nově dodané peníze ekonomiku nakopnout k vyšší výkonnosti, kdy si nejenom stát může a chce dovolit více utrácet, firmy mohou více utržit, a lidé ve svých příjmech vydělat více peněz. Všichni pak mohou více utrácet a více investovat. Případný odkup firemních dluhopisů zlevní financování pro firmy, odkup aktiv krytých úvěry podpoří poskytování bankovních úvěrů.

REKLAMA

Podle prezentovaných představ se díky těmto opatřením zvýší inflace spotřebitelských cen, bude možné zvyšovat úrokové sazby a ustupovat od nekonvenční měnové politiky. Odrazit do poptávky a zvýšení inflace se může už jen samotné očekávání inflace ze strany spotřebitelů a investorů.

V realitě to tak ovšem být nemusí, QE nemusí být účinné, přenos na dění v reálné ekonomice se dostavit nemusí. Banky mohou získanou likviditu použít jinak, než si centrální plán úřadu centrální banky představoval, nízké výnosy dluhopisů mohou zamíchat kartami na trzích aktiv. V případě zacílení na poskytování bankovních úvěrů (úvěrové uvolňování) se také může ukázat, že ti, kdo si mohou půjčit, a ti již zadlužení na půjčky prostě již nedosáhnou.

Problémy, s nimiž se ekonomiky potýkají, samotné kvantitativní uvolňování vlastně ani neřeší. Právě díky vyhlášeným programům amerického FEDU mohly být problémy s toxickými hypotékami do značné míry zameteny pod koberec – tedy vyřešeny monetizací dluhu. Centrální bankéři prostě „vytiskli“ nové peníze a prakticky bezcenné dluhopisy vykoupili.

Stejně tak v situaci problémů s financováním vládního dluhu záměr centrální banky nakupovat vládní dluhopisy přijde vhod. Oficiálně to nemá být trvalé řešení, ale měli bychom si připomenout, že třeba japonská BoJ se stala největším držitelem japonských vládních dluhopisů, vlastní jich něco kolem 20 %. Ve Spojených Státech FED drží asi 10 % federálního dluhu.

REKLAMA

QE politiky na dlouhou dobu mohou na dlouhou dobu odkládat potřebné snižování zadluženosti nejenom veřejného sektoru. V důsledku toho může vzniknout armáda zombie, nejenom těch vládních, ale i zombie předlužených domácností a firem, a zombie finančních institucí.

Drogová závislost na nízkých úrokových sazbách

Účelem QE je stimulace ekonomiky nákupem aktiv s delší splatností a tím tlačit na snížení dlouhodobých úrokových sazeb. Tato opatření mají vliv na stlačení úrokových výnosů z vládních dluhopisů a podobných investic. QE tak má usnadnit proces snižování zadluženosti, neboť snižuje výnosy. Znamená to i nižší úrokové sazby pro firemní dluhopisy, nižší úrokové sazby hypoték.

Všem těm, kteří potřebují kapitál, se dýchá lépe – kapitál seženou levněji. Nižší sazba podporuje (alespoň střednědobě) výdaje a investice, a přispívá posílení a zabránění ekonomickému propadu. Otázkou ale je, zda snížení úrokových sazeb, nákladů na půjčky, a zvýšené výdaje investorů a vlád, které vytvářejí konkrétní výdaje a poptávku, je dlouhodobě udržitelné.

Každopádně existuje i druhá strana mince, účinky dopadají na úspory a rezervy. Uměle nízké výnosy státních dluhopisů vyvolané QE mohou mít negativní dopad na podfinancování penzijních fondů, penzijní investice tak mohou čelit ztrátě reálná hodnoty úspor. Pojišťovny se mohou v podmínkách nízkých výnosů dostat do problémů, bankovnictví může ztratit z tradičních obchodů vyplývajících z transformace splatnosti aktiv a závazků.

REKLAMA

Kritik by dodal, že praxe expanzivní měnové politiky přispívá ke špatnému umístění kapitálu, protože zvýhodňuje krátkodobé výdaje na úkor výdajů dlouhodobých. Vzniká investiční mezera, snižující tvorbu kapitálu potřebného pro ekonomický růst.

Inflace cen aktiv

Kdykoli se ve finančním systému ocitne ještě více peněz, může na trzích, na které peníze dotečou, dojít k inflaci. Nemusí jít ale jen o spotřebitelskou inflaci, ale i o inflaci na trzích aktiv a souvisejících finančních instrumentů.

Když v reakci na finanční krizi roku 2008 centrální banky radikálně zvýšily měnovou bázi a zvětšily své bilance, rostly sice ceny mnohých aktiv (inflace cen aktiv), ale inflace spotřebitelských cen (CPI cenová inflace) se držela při zemi. Snahy o dosažení výnosů a svezení se s býčím trendem, podpořené finanční pákou, vede na jedné straně ke kumulaci dluhu, na straně druhé k růstu ocenění aktiv.

Vliv fundamentů na ocenění nemusí být pro ocenění na daném místě v daném čase až tak zásadní. Z řad kritiků tak může zaznít, že kvantitativní uvolňování je vlastně záměrným pokusem o opětovné přifouknutí bublin cen aktiv, protože to umožňuje den zúčtování odložit.

Vždy, když je vyhlašováno další kolo nebo program QE, trhy v očekávání ožívají. Kromě vyššího ocenění akcií mohou být důsledkem realizace QE až do vyčerpání potenciálu nižší úrokové sazby pro dlouhodobější financování, jako třeba úrokové sazby hypoték. Teoreticky tak mohou být podpořeny ceny nemovitostí i jiných aktiv. Nižší výnosy pak vedou k tomu, že investoři hledají jiné investice, a to ovlivňuje ceny příslušných finančních instrumentů. Související bubliny mohou nastat kdekoli: na akciových i dluhopisových trzích, na trhu s bydlením, komoditních i úvěrových trzích.

Je to kupování si času?

Připomeňme, že stávající ekonomické učebnice říkají, že hospodářský růst a vytváření pracovních míst by mělo být zejména prioritou vlád, nikoliv centrálních bank. Centrální banky měly zejména pečovat o měnu a její stabilitu.

Jak ovšem vypukla globální krize, rizika vyplývající z nadměrného dluhu a nahromaděných rizik vytvořila potenciál pro pohromy, jako je kolaps měny nebo finančního systému. Úloha významných centrálních bank se tak do značné míry posunula k podpoře růstu a vytváření pracovních míst a ochraně ekonomiky před deflační spirálou a dluhovou deflací.

Centrální banky se nekonvenčními opatřeními ve formě programů QE možná snaží napravit něco, co ani v jejich moci není. Skutečností zůstává, že dosud realizované kvantitativní uvolňování ze strany amerického FEDu, britské BoE, japonské BoJ nebo evropské ECB neznamenalo obnovení růstu a snížení nezaměstnanosti, udržitelné bez přítomnosti nestandardních opatření. Kritikům se to celé může jevit jako politika „kupování si času“, prohlubování neudržitelného zadlužení a nerovnováh.

Občas zaznívá, že kvantitativní uvolňování je poslední možností.

![]()