11. 12. 2018

Co se děje na trzích

Konec roku se nezadržitelně blíží a můžeme se opatrně podívat na to, jak se dařilo na finančních trzích. Do konce roku je před námi sice ještě pár týdnů a samozřejmě se může stát cokoliv, ale opatrné ohlédnutí neuškodí. Co tedy stojí za dosavadními výkony?

![]()

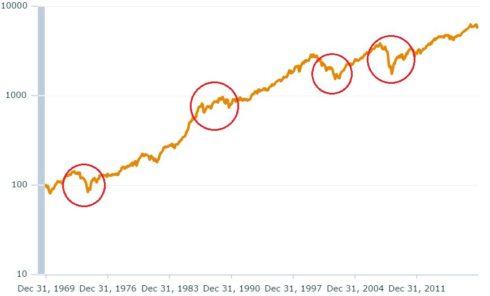

Rok 2018 lze z hlediska výkonnosti označit za nepříliš šťastný rok. Většina akciových indexů leží v červených číslech a například index MSCI World, který na tom ještě není zdaleka nejhůře, od začátku roku ztrácí cca 4 %. Ve výsledku to není tak hrozné, ale také to není výnos 6 až 7 % p. a., o kterých se normálně bavíme ve spojení s akciovými fondy. Nesmíme však zapomenout, že když zmiňujeme výnos jakékoliv investice, máme na mysli vždy dlouhodobý průměr, který se počítá na horizontu 10, 20 či 30 let. Nemá smysl proto dělat ukvapené závěry po jednom nepříliš povedeném roce. I velká krize v roce 2008 trvala „pouze“ 5 let (více vizte graf krize). A to se bavíme o jedné z největších krizí za posledních několik desítek let.

Při pohledu na vývoj indexu MSCI World od začátku roku můžeme sledovat zvýšenou volatilitu. Letošní výkonnost může fungovat jako dobrý příklad, pokud chceme investorovi vysvětlit fungování trhů, pohyby kurzů a volatilitu obecně. Kurzy poskakující denně o 2; 3 či 4 % jsou na akciových trzích zcela normální a klidný vývoj je v posledních několika letech z dlouhodobého hlediska spíše výjimečný. Proto investorům doporučuji si při sledování vývoje udržovat odstup.

REKLAMA

REKLAMA

Na grafu celkového historického vývoje indexu je možné vidět, že ve výsledku letošní negativní výkon je, dovolím si říci, zanedbatelný. Dlouhodobě je graf rostoucí, samozřejmě s občasnými menšími či většími korekcemi. To je ale na akciovém trhu naprosto normální a kolísání, korekce či krátkodobé poklesy by neměly být brány za anomálie. Je dobré mít na paměti, že poklesy mohou trvat i několik let.

Co však stojí za tímto výkonem na finančních trzích?

Faktorů, které více či méně ovlivnily vývoj na finančních trzích, je více. Těmi hlavními jsou hospodářské výsledky jednotlivých firem zastoupených v indexech. K tomu samozřejmě přispívá to, jak se obecně daří jednotlivým sektorům či zemím. Ceny určuje nabídka a poptávka po jednotlivých cenných papírech a hlavně očekávání investorů.

REKLAMA

Pokud investujete do cenných papírů, tak si vlastně kupujete budoucnost. To platí jak u investic do akcií či dluhopisů, tak i u podílových fondů. Očekávání v poslední době hlavně ovlivňují faktory, jako jsou politická rozhodnutí či různá politická prohlášení. Tedy obecně záležitosti, které silně rezonují v médiích. I kvůli těmto faktorům, které brázdí titulní strany různých deníků, dochází k výkyvům na trzích.

Příkladem můžeme začít obchodní válkou mezi USA a Čínou. Donald Trump se snaží prosadit svou protekcionistickou politiku, na které postavil volební kampaň a uvalil na některé čínské výrobky dovozní cla. Tímto úmyslem se snaží o snížení obchodních a rozpočtových deficitů. Rozdíl mezi dovozem z Číny a americkým exportem do Číny je opravdu obrovský, téměř 4násobný. Zavedení dovozních cel však může mít výrazný vliv na oslabení vývozu z USA i do jiných států a může se stát, že konečný efekt bude pravděpodobně negativní. Opět, jedná se o zprávy, které investory uvádí do nejistoty a zvyšují volatilitu na trzích.

Druhou věcí pak je, že dynamika růstu světové ekonomiky má nyní tendenci ke zpomalování a dá se očekávat, že bude i nadále zpomalovat. Globální růst budou opět táhnout rozvíjející ekonomiky. Ovšem o zpomalení růstu v Číně jste mohli číst už v roce 2015, kdy došlo k první větší korekci na trzích.

Jaké jsou další faktory?

Italská dluhová „krize“, turecká a argentinská měnová krize, zvyšování amerických úrokových sazeb a obavy z Brexitu. Tyto faktory hýbou v posledních letech investičním světem a budou mít velký vliv na vývoj na finančních trzích v roce 2019.

Po dlouhém období růstu tak velmi pravděpodobně nastává střídmější výnosové období. My investoři bychom měli mít na paměti, že žádné zázračné alternativní investice neexistují, musíme nadále počítat se zvýšenou krátkodobou volatilitou a měli bychom si připomenout, s jakým cílem investujeme.

„Nezáleží na talentu nebo vynaloženém úsilí, některé věci zkrátka vyžadují čas…,“ Warren E. Buffet

Na závěr si dovolím dodat, že investice do podílových fondů jsou dlouhodobě jednou z nejlepších cest, jak si splnit ekonomické cíle. Nutné je si pamatovat, že zhodnocení investice se počítá vždy až na konci při výběru a také to, že investice může být krátkodobě v poklesu a to i několik let.

Martin Novák, investiční analytik Broker Consulting

![]()