06. 05. 2019

Subjekty:

Vývoj na finančních trzích – duben 2019

Evropská centrální banka zasedala 10. dubna. Centrální bankéři ve Frankfurtu v čele s prezidentem Mariem Draghim ponechali v souladu s očekáváním investorů úrokové sazby beze změny a stejně tak i úrokový výhled, v jehož rámci by měly zůstat úrokové sazby na stávající úrovni minimálně do konce letošního roku. Zásadnějších změn nedoznalo ani hodnocení výhledu ekonomického růstu a inflace. Detaily nových dlouhodobých úvěrů pro banky (TLTRO3) se přitom pravděpodobně dozvíme na červnovém zasedání.

![]()

- Tempo růstu čínské ekonomiky v prvním čtvrtletí příjemně překvapilo, když HDP meziročně vzrostlo o 6,4 %, což je stejná dynamika jako v posledním čtvrtletí roku 2018. Růst se zároveň nacházel v cílovém pásmu 6,0 % až 6,5 %, které čínská vláda vytyčila na celý rok 2019. Na začátku roku panovaly kvůli horším makroekonomickým datům mezi investory obavy, že by čínská hospodářská expanze mohla zpomalit více, než se původně předpokládalo. HDP za první čtvrtletí nicméně jasně ukázalo, že vládní hospodářské stimuly v oblasti fiskální i monetární politiky mají pozitivní účinek a minimálně prozatím čínská ekonomika expanduje velice slušně.

- Růst ekonomiky USA v prvním čtvrtletí překonal tržní odhady, když růst HDP činil 3,2 % mezikvartálně (anualizovaně). Struktura tohoto čísla byla ovšem méně příznivá, neboť dynamika spotřeby domácností byla spíše slabší a naopak silně pozitivní příspěvek k celkovému růstu zaznamenala volatilní složka zásob. Navíc historicky platí, že revize růstu HDP za první čtvrtletí bývají často dosti výrazné. Celkově ovšem tento údaj potvrdil, že se americké ekonomice stále daří poměrně dobře a centrální banka Fed velice pravděpodobně úrokové sazby nebude měnit po delší dobu.

- Také tempo růstu ekonomiky eurozóny v prvním čtvrtletí bylo nepatrně lepší než tržní odhady. HDP vzrostlo o 0,4 % mezikvartálně po 0,2 % v posledním čtvrtletí loňského roku. Meziroční tempo růstu činilo 1,2 %. Struktura HDP zatím nebyla zveřejněna, nicméně vzhledem k tomu, že měsíční údaje o dynamice průmyslu byly velice slabé, příspěvek čistého exportu k růstu HDP byl pravděpodobně negativní. Naopak příspěvek spotřeby domácností byl velice pravděpodobně pozitivní s tím, že míra nezaměstnanosti pokračovala v mírném poklesu a mzdy pokračovaly v růstu. Celkově tento údaj nepředstavuje pro Evropskou centrální banku žádnou zásadní změnu. Růst je sice i nadále dosti slabý, na druhou stranu ani recese není patrně v dohledu.

- Americká centrální banka, Fed, zasedala tradičně ve dvou dnech 30. dubna až 1. května. V souladu s očekáváním investorů byla základní úroková sazba, Fed funds rate, jednomyslně ponechána ve stávajícím pásmu 2,25-2,50 %. Celkové hodnocení aktuálního stavu a výhledu americké ekonomiky bylo vesměs pozitivní a po březnové holubičí otočce se tak rozhodně nezdá, že by měl Fed v nejbližší době sazby snížit s tím, popsal aktuální dynamiku hospodářského růstu a dynamiku tvorby nových pracovních míst jako „solidní“.

- května zasedala Česká národní banka a v souladu s očekáváním investorů jednomyslně zvýšila svou základní úrokovou sazbu, dvoutýdenní reposazbu, o čtvrt procentního bodu (0,25 %) na rovná 2 %. Ta se tak dostala na nejvyšší hodnotu za posledních 10 let. Navazující tisková konference naznačila, že další růst sazeb v letošním roce je méně pravděpodobný a guvernér s nimi nyní nepočítá. ČNB bude dále reagovat dle potřeby a nově příchozích dat.

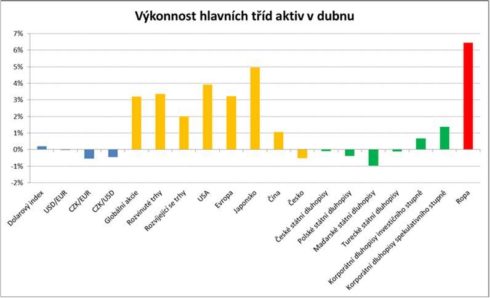

- Celkový obrázek se na globálních finančních trzích v průběhu dubna ve srovnání s březnem příliš nezměnil, když riziková aktiva pokračovala v růstu. Příznivě přitom vyzněla především čísla o růstu HDP za první čtvrtletí v klíčových ekonomikách, viz. výše.

Vývoj na finančních trzích

- Pokračování příznivého sentimentu na trzích rizikových aktiv se projevilo ve stabilitě dolaru. Dolarový index DXY, jenž měří výkonnost dolaru vůči koši hlavních světových měn, posílil nepatrně o 0,2 %. Vůči euru byl dolar meziměsíčně zcela stabilní na úrovni 1,122 dolaru za euro.

- Koruna posílila vůči euru i dolaru shodně o 0,5 % a měsíc zakončila na úrovni 25,66 CZK/EUR, resp. 22,86 CZK/USD.

- Globální akciové trhy pokračovaly v růstu, index MSCI All Country World posílil o 3,2 %. Z regionálního pohledu se dařilo především akciovým trhům rozvinutých zemí (MSCI World +3,4 %), s nepatrným odstupem následovaly akciové trhy rozvíjejících se zemí (MSCI Emerging Markets +2,0 %). Od začátku roku jsou globální akciové trhy silnější již o 15,2 %.

- Z konkrétních zemí se nejvíce dařilo akciím v Německu (DAX +6,7 %), Rakousku (ATX +6,0 %), Rumunsku (BET +4,9 %) a Japonsku (Nikkei +5,0 %).

- Pražská burza, jako jediný sledovaný trh, připsala dle indexu PX připsal ztrátu -0,5 % a měsíc zakončil index pražského parketu na úrovni 1069 bodů.

- České vládní dluhopisy byly téměř stabilní, když dle indexu českých vládních dluhopisů Bloomberg Barclays v průměru ztratily zanedbatelných o 0,1 %. Výnos do doby splatnosti vládního dluhopisu s krátkou dvouletou splatností poklesl o 0,07 % na úroveň 1,75 % a výnos do doby splatnosti vládního dluhopisu s dlouhou 10letou splatností vzrostl o 0,09 % na úroveň 2,01 %. Česká výnosová křivka tak mírně zvýšila svůj sklon, i nadále je ovšem téměř plochá.

- Polské vládní dluhopisy připsaly ztrátu -0,4 % a maďarské vládní dluhopisy připsaly ztrátu -1,0 %. Turecké vládní dluhopisy zaznamenaly nepatrnou ztrátu -0,1 %.

- Korporátní dluhopisy pokračovaly ve velmi dobré výkonnosti. Eurový index korporátních dluhopisů investičního stupně posílil o 0,7 % a eurový index korporátních dluhopisů neinvestičního spekulativního stupně (high-yield) o 1,4 %.

- Cena ropy Brent pokračovala v růstu, tentokrát o 6,4 % na úroveň 73 dolaru za barel.

Zdroj: Bloomberg

Zdroj: Bloomberg

Co jsme dělali v našich investičních portfoliích?

- V rámci asset alokace investičních portfolií jsme v průběhu dubna žádné významné investiční akce neprováděli. Celkově máme v rámci asset alokace investičních portfolií vůči srovnávacím indexům (benchmarkům) i nadále neutrální váhu v akciích, podvážení v dluhopisech a naopak nadvážení v alternativních investicích a hotovosti.

- U českých vládních dluhopisů stále udržujeme defenzivní nastavení u úrokového rizika prostřednictvím podvážené durace.

| Asset alokace |

| Akcie | = | Neutrál |

| Dluhopisy | – | Podvážení |

| Alternativy | + | Nadvážení |

| Hotovost | + | Nadvážení |

Jaký je náš investiční výhled na následující období?

- Naše očekávání pro zbytek roku 2019 jsou v rámci našeho základního scénáře očekávaného budoucího vývoje opatrně pozitivní.

- Světová ekonomika dosáhla v rámci aktuálního hospodářského cyklu vrcholu na konci roku 2017 a od začátku roku 2018 mírně zpomalovala. Údaje o dynamice HDP za první čtvrtletí z klíčových ekonomik přitom příliš nepotvrdily slabá měsíční data z úvodu letošního roku. Růst ekonomik byl vesměs mírně lepší, než se očekávalo. Zdá se tak, že by se růst světové ekonomiky mohl postupně stabilizovat a dále již neklesat.

- Aktuální konsensus společnosti FocusEconomics přitom odhaduje růst světové ekonomiky za celý rok 2019 na úrovni solidních 2,9 %, byť se tento odhad v průběhu času posouvá mírně dolů. V každém případě ale platí, že globální hospodářskou recesi momentálně ekonomický konsensus rozhodně neočekává. Hlavními tahouny globálního růstu budou i nadále rozvíjející se ekonomiky v Asii v čele s Čínou a Indií.

- Inflační vývoj pro globální finanční trhy stále nepředstavuje žádný problém. Ve vyspělých zemích by se měla inflace i v letošním roce pohybovat kolem 2% inflačních cílů centrálních bank.

- Co se týče klíčových centrálních bank, Fed velice pravděpodobně po nějakou dobu úrokové sazby měnit nebude a ECB téměř s jistotou nebude zvedat sazby dříve než v roce 2020. Japonská centrální banka bude i nadále udržovat nulové sazby a nákupy vládních dluhopisů po ještě velice dlouhou dobu, neboť míra inflace se v Japonsku stále pohybuje velice hluboko pod 2% inflačním cílem.

- Co se globálního akciového výhledu týče, domníváme se, že po velice silném růstu z prvních čtyř měsíců letošního roku je prostor pro další výrazný růst do značné míry omezen. V následujících měsících proto očekáváme tržní konsolidaci kolem stávajících úrovní, případně menší korekci. Tento názor podporují tři fundamentální faktory. Zaprvé, makroekonomický obrázek se proti konci loňského roku, kdy trhy prošly rapidními poklesy, příliš nezměnil. Světová ekonomika dále mírně zpomaluje, v nejlepším případě se dynamika růstu stabilizuje, o zrychlení rozhodně nemůže být ani řeč. Zadruhé, z historického srovnání jsou valuace jako P/E, P/B či P/S přibližně na úrovních historických průměrů, což značí neutrální, resp. férové akciové ocenění. Akcie tak nejsou ani vyloženě levné, ani vyloženě drahé. A zatřetí, globální dynamika korporátních zisků prudce zpomaluje. Zatímco v druhé polovině loňského roku se pohybovala enormně vysoko kolem 25 % meziročně, dle aktuálních dat dynamika zpomalila k 7 % a zpomalovat bude velice pravděpodobně i nadále. Celkově proto máme na globální akcie neutrální názor.

- Z hlediska regionální akciové alokace stále silně preferujeme rozvíjející se trhy (emerging markets) oproti trhům rozvinutým (developed markets) zejména na základě 1) příznivějších valuací, 2) výrazně vyšší dynamiky HDP, 3) vyššího očekávaného tempa růstu korporátních zisků a 4) výrazně horší výkonnosti za poslední rok, když rozdíl činí 12 % ve prospěch rozvinutých trhů.

- Na trh českých vládních dluhopisů máme i nadále poměrně opatrný výhled, neboť výnosy do doby splatnosti jsou z historického srovnání stále poměrně hodně nízko, byť již o poznání výše oproti historickým minimům dosaženým před dvěma lety. Pozitivním faktorem, který bereme také v úvahu, je velmi vysoký rozdíl mezi výnosy českých a německých vládních dluhopisů. Tento faktor hovoří ve prospěch českých bondů.

- Co se týče korporátních dluhopisů investičního i neinvestičního stupně, domníváme se, že po výrazném cenovém růstu z úvodu letošního roku již pravděpodobně mají to nejlepší za sebou. Klíčový indikátor atraktivity korporátních dluhopisů, kreditní marže, se totiž nyní pohybují poměrně blízko historickým minim.

- V každém případě musíme i nadále počítat se zvýšenou krátkodobou volatilitou neboli kolísavostí tržní cen všech rizikových aktiv v čele s akciemi.

- Mezi aktuální klíčová rizika našeho opatrně pozitivního základního scénáře očekávaného vývoje globálních finančních trhů patří 1) rychlejší než aktuálně očekávané postupné zpomalování globální ekonomiky v čele s Čínou, 2) zásadní vyostření situace v mezinárodním obchodě ve vztahu mezi USA a Čínou, případně EU, 3) rychlejší než aktuálně očekáváné zpomalování čínské ekonomiky, 4) Brexit, a 5) vývoj v Itálii – prohloubení ekonomické recese, vývoj státního rozpočtu a korespondující dynamiky státní zadluženosti.

Michal Stupavský, investiční stratég Conseq Investment Management a.s.

![]()